中国经济网编者按:主承销商为瑞信方正的东珠景观于2017年7月31日发布最新版招股书,于2017年9月1日登陆上交所,股票简称东珠景观,股票代码603359,本次公开发行后总股本22,760.00万股,本次公开发行的股票数量5,690.00万股(不存在老股转让的情形),本次上市的无流通限制及锁定安排的股票数量5,690.00万股。本次发行募集资金总额103,444.20万元,募集资金净额93,701.29万元,发行费用合计9,742.91万元。

数据显示,东珠景观2012年至2016年实现营业收入分别为65,999.89万元、71,516.50万元、72,573.02万元、87,874.29万元、97,959.68万元;归属于母公司所有者的净利润分别为10,170.71万元、11,802.23万元、12,588.62万元、15,124.01万元、18,523.34万元。

东珠景观2012年至2016年经营活动产生的现金流量净额分别为-2,722.74万元、-22,750.87万元、-13,489.91万元、27,933.81万元、24,640.39万元。

东珠景观2017年1-6月实现营业收入52,669.46万元,同比增长13.42%;实现归属于发行人股东的净利润10,130.09万元,同比增长14.64%。

2017年1-6月经营活动产生的现金流量净额为16,181.32万元,同比下降23.67%。

东珠景观预计2017年1-9月收入为80,725.27万元,较去年同期上涨17.29%,扣除非经常性损益后归属于母公司所有者的净利润为17,051.99万元,较去年同期上涨18.79%。

东珠景观2012年至2016年应收账款账面净值分别为16,669.44万元、13,736.39万元、46,089.45万元、81,568.56万元、86,745.17万元;占资产总额比例分别为16.90%、10.91%、27.41%、36.05%、35.81%;应收账款周转率分别为4.47次、4.7次、2.14次、1.38次、1.16次。

东珠景观2012年至2016年存货分别为39,425.84万元、 79,020.89万元、87,087.89万元、67,286.92万元、63,204.94万元;占资产总额比例分别为39.98%、62.77%、51.79%、29.74%、26.09%;存货周转率分别为1.42次、0.84次、0.63次、0.77次、1.07次。

东珠景观2012年至2016年资产总额分别为98,625.82万元、125,898.69万元、168,159.82万元、226,249.52万元、242,259.59万元;其中,流动资产分别为92,602.96万元、110,277.24万元、142,783.45万元、186,987.66万元、198,861.52万元。东珠景观2017年1-6月总资产为258,023.12万元,同比增长6.51%;其中,流动资产213,345.73万元,同比增长7.28%。

东珠景观2012年至2016年负债总额分别为47,965.92万元、62,972.40万元、93,961.24万元、122,364.41万元、119,840.68万元;其中,流动负债分别为47,965.92万元、62,972.40万元、93,961.24万元、122,364.41万元、119,840.68万元。东珠景观2017年1-6月流动负债为124,874.59万元,同比增长4.20%。

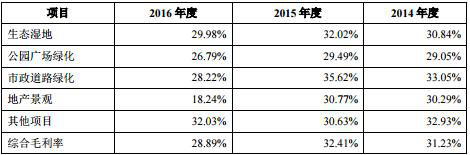

东珠景观2012年至2016年综合毛利率分别为29.32%、30.14%、31.23%、32.41%、28.89%。

值得注意的是,东珠景观曾经6度冲击A股,期间更尝试借壳上市。2014年曾欲借壳东方银星,最终因股东内斗终止。2015年欲重组宏磊股份,2015年5月底该交易宣布终止。此次重组,东珠景观承诺2015年、2016年及2017年归属于母公司的净利润分别不低于2.05亿元、2.65亿元及3.38亿元。但东珠景观2015年、2016年实际净利润分别为15,124.01万元、18,523.34万元。

中国经济网记者试图联系东珠景观,截至发稿,采访邮件暂未收到回复。

专注生态景观 净利四年增长82%

招股书显示,东珠景观全称江苏东珠景观股份有限公司,系由东珠有限整体变更设立的股份有限公司。东珠有限成立于2001 年 7 月 5 日,整体变更设立于2010 年 9 月 3 日。

公司主要从事苗木种植、生态景观设计、生态修复与景观工程建设、景观养护等生态景观全产业链业务。

经营范围为园林绿化工程施工,园林古建筑工程施工,风景园林工程设计,市政公用工程施工,城市及道路照明工程(以上凭有效资质证书经营);园林苗木的研究、开发、种植与销售。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

东珠景观实际控制人为席惠明和浦建芬夫妇,截至本招股说明书签署日(2017 年 7 月 28 日),席惠明和浦建芬夫妇合计持有公司股份10,883.02 万股,占公司股份总数的 63.76%,其中席惠明持有公司股份 8,659.00万股,占公司股份总数的 50.73%;浦建芬持有公司股份 2,224.02 万股,占公司股份总数的 13.03%。

席惠明和浦建芬夫妇均为中国国籍,无境外永久居留权。

东珠景观于2017年7月31日发布最新版招股书,于2017 年 9 月 1 日登陆上交所,主承销商为瑞信方正,股票简称东珠景观,股票代码603359,本次公开发行后总股本22,760.00 万股,本次公开发行的股票数量5,690.00 万股(不存在老股转让的情形),本次上市的无流通限制及锁定安排的股票数量:5,690.00 万股。本次发行募集资金总额 103,444.20 万元,募集资金净额93,701.29 万元,发行费用合计 9,742.91 万元。

东珠景观本次发行募集资金扣除发行费用后,将按轻重缓急顺序投资于以下项目:

1.补充生态景观工程施工业务营运资金项目,募集资金需求量78,000.00万元;2.珍稀苗木基地改造项目,募集资金需求量5,631.13万元;3.购置生态景观工程施工设备项目,募集资金需求量5,082.08万元;4.生态与湿地环境修复研发能力提升项目,募集资金需求量4,988.08万元。

数据显示,东珠景观2012年至2016年实现归属于母公司所有者的净利润分别为10,170.71万元、11,802.23万元、12,588.62万元、15,124.01万元、18,523.34万元。净利润四年增长82%。

应收账款余额超9亿 四年增长428%

东珠景观2012至2016年应收账款余额分别为17,710.83 万元、15,035.76 万元、49,377.19 万元、87,685.36 万元和 93,571.68 万元。四年增长428%。

证监会反馈意见要求公司补充披露各期末应收账款前五名单位情况;主要欠款单位、欠款金额与主要客户是否匹配;应收款增长较快的原因;各期末,合同约定付款期内、外的应收账款金额和占比,实际收款进度与合同约定是否存在重大差异及差异原因等问题。

负债12亿 四年增长150%

数据显示,东珠景观2012年至2016年负债总额分别为47,965.92万元、62,972.40万元、93,961.24万元、122,364.41万元、119,840.68万元。四年增长150%。

东珠景观表示,全部负债均为流动负债,主要包括短期借款、应付票据、应付账款、应交税费和其他应付款等。

存货超6亿 四年增长60%

东珠景观2012年至2016年存货分别为39,425.84万元、 79,020.89万元、87,087.89万元、67,286.92万元、63,204.94万元。四年增长60%。

东珠景观表示,公司存货由原材料、已完工未结算工程量和消耗性生物资产组成,其中已完工未结算工程量是存货最主要的组成部分。报告期内,公司未计提存货跌价准备。如果由于客户财务状况恶化或无法按期结算,可能导致存货中的已完工未结算工程出现存货跌价损失的风险,从而对公司的经营业绩和财务状况产生不利影响。

重组宏磊股份 业绩承诺打脸

据每日经济新闻报道,东方银星2014年7月发布表示,公司将处置现有资产,同时以定向发行股份购买资产方式,收购东珠景观100%股权,并配套募集不超过交易总金额25%的现金。

值得一提的是,此次交易重组已经构成了借壳上市。

《每日经济新闻》记者注意到,在此次借壳上市之前,东方银星两大股东银星智业与豫商集团就曾为公司控制权上演过举牌大战。资料显示,在2013年6月到8月,豫商集团在3个月内4度举牌上市公司,占东方银星总股本的比例为20%,直逼第一大股东银星智业。面对豫商集团的咄咄逼人的气势,银星智业开始了反击,在6月28日至7月19日期间买入东方银星640万股,占总股本的5%,并且与自然人吴尚绩、重庆赛尼置业发展有限公司和商丘市天祥商贸有限公司结成一致行动人,合计持有股权比例29.40%,成功保住控股权。

不过,东方银星的重组最终以失败告终。

据证券时报报道,银星集团和豫商集团两大股东之间的股权争夺直接导致东方银星重大资产重组终止。而借壳无望的东珠景观,则转身投入了宏磊股份的怀抱。

宏磊股份重组预案显示,公司将以发行股份方式向交易对方支付交易作价的58%,以现金方式向交易对方支付交易作价的42%,即9.03亿元。其中首期支付现金对价4亿元,剩余现金对价分3年支付。交易不导致公司控制权发生变更,不构成借壳上市。

东珠景观承诺2015年、2016年及2017年归属于母公司的净利润分别不低于2.05亿元、2.65亿元及3.38亿元。2015年~2017年间,宏磊股份将在前一年度东珠景观完成承诺净利润的前提下分别支付2.01亿元、1.51亿元和1.51亿元。

但招股书数据显示,东珠景观2015年、2016年实际净利润分别为15,124.01万元、18,523.34万元。

此外,宏磊股份拟通过非公开发行募集配套资金约5.3亿元,其中4亿元用于支付本次交易首期现金对价,剩余部分用于补充东珠景观营运资金。相比当初作价22亿借壳东方银星的方案,东珠景观估值略有降低。

但上述交易方案最终于2015年5月底宣布终止,原因是重组各相关方的工作预期难以在规定的时间内全部完成。

新签订单大幅下降引问询

证监会2017年07月04日发布的主板发审委2017年第99次会议审核结果公告显示,主板发审委要求东珠景观说明以下问题:

1、请发行人代表进一步说明:发行人2016年新签订单大幅下降的原因,发行人经营环境是否发生重大不利变化,是否存在应披露未披露信息,相关风险揭示是否充分。请保荐代表人发表核查意见。

2、请发行人代表进一步说明实际控制人转让无锡金业装饰工程有限公司股权的原因、股权转让的真实性以及是否存在股权代持等情形;与该公司存在担保交易和资金往来的原因,上述交易履行的决策程序以及是否符合相关法规的规定。请保荐代表人发表核查意见。

3、请发行人代表进一步说明,报告期应收账款余额大幅增长、应收账款周转率大幅下降且低于行业平均水平的原因及其合理性;应收账款的逾期、涉诉情况,坏账准备计提充分的理由和依据;相关信息披露和风险揭示是否充分。请保荐代表人发表核查意见。

4、发行人《招股说明书》披露,基于谨慎性原则,公司将原在存货核算的已竣工验收项目的未结算部分,自存货调整至应收账款,并相应计提坏账准备。该部分项目已竣工并实际交付,且账龄较长。请发行人代表进一步说明,报告期部分项目已竣工并实际交付而长期未结算的原因,资产减值准备计提是否充分。请保荐代表人发表核查意见。

5、请发行人代表进一步说明:发行人PPP项目是否符合相关法律法规的要求和政府监管规定;PPP项目实施和收款是否正常,完工进度与结算进度的差异及其原因,对应存货、应收款项等跌价准备、坏账准备计提是否审慎、充分;相关信息披露和风险揭示是否充分。请保荐代表人发表核查意见。

证监会2017年05月05日发布的东珠景观首次公开发行股票申请文件反馈意见显示,2013年末至2016年6月末,发行人应收账款分别为13,736.39万元、18,621.05万元、33,098.80万元和29,452.86万元。请补充披露各期末应收账款前五名单位情况;主要欠款单位、欠款金额与主要客户是否匹配;报告期,应收款增长较快的原因;各期末,合同约定付款期内、外的应收账款金额和占比,实际收款进度与合同约定是否存在重大差异及差异原因;各期末,一年以上应收账款的主要欠款单位及对应项目,相关项目是否存在暂停、延期、重大变更、客户发生重大不利变化等异常情况;各期末应收账款的期后回款情况;项目质保金是否均能按期收回;请保荐机构、会计师详细说明对上述事项以及应收账款真实性、坏账准备计提充分性的核查情况,包括过程、比例、结果和核查意见。

2013年末至2016年6月末,发行人长期应收款分别为11,855.87万元、40,575.13万元57,301.66万元和62,796.02万元。请补充说明长期应收款核算内容,是否符合长期应收款的含义;请补充披露各期长期应收款前五名客户情况及对应项目;报告期,长期应收款增长较快的原因;各期末,合同约定付款期内、外的长期应收款金额和占比,实际收款进度与合同约定是否存在重大差异及差异原因;相关项目是否存在暂停、延期、重大变更、客户发生重大不利变化等异常情况;结合报告期收款情况,分析披露长期应收款的可回收性;请保荐机构、会计师详细说明对上述事项以及长期应收款真实性、坏账准备计提充分性的核查情况,包括过程、比例、结果和核查意见。

报告期各期末,发行人其他应收款净额分别为1,728.34万元、3,881.53万元、4,139.59万元和1,547.24万元,主要为投标保证金、履约保证金等保证金及资金往来。请补充披露各期发行人保证金是否按时收回;除保证金外,其他资金往来的主要内容和背景。

营运资金与净利润偏离

据和讯报道,招股书显示,东珠景观2014 年、2015 年和 2016 年的净利润分别为129,93.97万元、161,88.44万元、185,58.23万元,涨幅分别为14.64%、24.58%。

尽管如此,生态景观苗木等原材料的价格、劳动力成本和机械租赁费用上涨幅度过大,将增加公司的经营成本,从而影响公司的利润水平。

东珠景观营业收入主要为生态景观工程施工业务。而生态景观苗木、机械费用和人工成本等是构成公司生态景观工程施工成本的主要内容。

东珠景观2014 年度、2015 年度和2016 年度材料费用、机械费用和人工费用占营业成本的比重分别为90.57%、85.69%和86.76%,其中材料费用占比最高并且连续三年持续增长,机械费用三年连续下降。

同时,东珠景观在招股书中表示,业务结算模式也将导致营运资金风险。生态景观“前期垫付、分期结算、分期收款”的模式也将对资金周转及使用效率产生影响,从而影响业务可持续发展。

经营活动占用大量资金 短期偿债能力存风险

数据显示,东珠景观2014年至2016年经营活动产生的现金流量净额分别为-13,489.91万元、27,933.81万元、24,640.39万元。2017年1-6月经营活动产生的现金流量净额为16,181.32万元,同比下降23.67%。

2014 年度公司经营活动产生的现金流量净额为负。

东珠景观表示,目前我国大部分生态景观工程项目采取由发包方按照项目进度分期付款的方式进行结算和收款或者 BT 模式、PPP 模式,经营活动往往占用大量资金。

2014年,公司业务规模快速扩张,所承接的项目合同金额不断提高,建设周期以及相应的结算和收款周期较长,对公司的经营性现金流量造成了一定的不利影响。

2015 年、2016 年,随着工程项目结算、收款加快,公司经营活动产生的现金流量净额大幅改善。但由于公司目前处于业务快速发展的阶段,且公司所执行的项目规模较大,未来经营活动仍将占用大量资金,公司短期偿债能力将受到一定的影响。

偿债能力和客户集中风险无明显改善

据中国网报道,东珠景观在招股书中提示了市场竞争等一系列风险。其表示,由于行业准入门槛相对较低,企业数量众多,所处行业市场竞争较为激烈。

截至2016年12月31日,同时具备风景园林工程专项设计甲级资质和园林绿化一级资质的企业约87家,具备园林绿化一级资质的企业约1351家,具备风景园林工程专项设计甲级资金的约285家。

中国网财经记者还注意到,东珠景观客户集中度较高,2014-2016年前五大客户实现的营业收入占当期营业收入的比例分别为61.47%、69.49%和70.56%。

从偿债能力来看,东珠景观2014-2016年负债分别为9.39亿元、12.23亿元和11.98亿元,资产负债率分别为55.75%、53.74%和49.17%。

据了解,自2011年首次冲击IPO算起,东珠景观其后经历借壳、并购等曲线上市路径失败后,加上本次再度重启IPO,其已经是第5次冲击上市。早在首次折戟IPO时,证监会便对东珠景观提出存在偿债风险、客户集中及高度依赖市政项目等意见,虽然时间已经过去几年,但从其最新的申报稿看,上述几点并未明显改观。

曾经6度冲击A股 换掉中信建投

据新浪财经报道,6月1日,证监会官网发布主板发审委2017年第83次工作会议公告,公告显示江苏东珠景观股份有限公司(下称东珠景观)首发申请将在此次会议进行审核。

但很快,证监会官网又发布补充公告,称鉴于东珠景观尚有相关事项需要进一步核查,故取消第83次主板发审委会议对其发行申报文件的审核。这一消息为东珠景观命运多舛的上市之路再记下一笔。

据悉,这已是东珠景观近年来第6次冲击A股。

2011年12月,东珠景观首次上会被否,彼时的保荐人是中信建投;2012年再次申报IPO,公司将中介机构全班人马更换,保荐人改为民生证券,会计师由天健正信改为立信,律师由北京市国枫律所改为北京市天银律所,但却在证监会财务核查阶段申请终止审查;2014年7月公司公告借壳东方银星,2015年1月终止;2015年,东珠景观又终止与宏磊股份的并购重组;2015年在与多家券商沟通IPO申报计划后,再次更改保荐人为瑞信方正证券,律师则改为北京市天元律所,于2015年12月再次申报IPO。

据东珠景观招股书显示,公司主要从事苗木种植、生态景观设计、生态景观工程施工、园林养护等生态景观全产业链业务。

毛利率下降

数据显示,东珠景观2014年至2016年综合毛利率分别为31.23%、32.41%、28.89%。

东珠景观表示,2016年,发行人各类型项目毛利率较前一年度均有不同程度下降从而导致综合毛利率降低3.52个百分点,主要是受营改增政策的影响。此外,需要说明的是,虽然地产景观项目2016年度的毛利率较上一年度大幅下滑12.53个百分点,但因其合同收入为6,634.21万元,占营业收入的比重仅为6.77%,因此对2016年度综合毛利率的影响有限。

证监会反馈意见显示,结合具体项目,分析披露报告期各业务毛利率变动情况;结合与同行业上市公司在业务领域、收入结构、业务规模等方面的比较情况,进一步分析披露发行人毛利率高于同行业上市公司平均水平的原因。请保荐机构、会计师详细说明对发行人毛利率真实性、准确性的核查情况,包括:过程、比例、结果和意见。

此外,东珠景观同行业上市公司分别为东方园林、花王股份、棕榈股份、铁汉生态、普邦股份、文科园林、岭南园林、美尚生态、乾景园林、农尚环境。

2014年至2016年东方园林毛利率分别为34.62%、32.36%、32.83%;同期花王股份毛利率分别为30.14%、31.86%、32.32%;同期棕榈股份毛利率分别为23.59%、17.29%、16.69%;同期铁汉生态毛利率分别为30.96%、26.89%、26.79%;同期普邦股份毛利率分别为26.13%、20.84%、16.79%;同期文科园林毛利率分别为25.98%、25.37%、20.87%;同期岭南园林毛利率分别为29.46%、29.58%、28.28%;同期美尚生态毛利率分别为34.44%、35.66%、31.51%;同期乾景园林毛利率分别为26.19%、28.33%、27.60%;同期农尚环境毛利率分别为30.75%、27.83%、26.87%。

进入【新浪财经股吧】讨论

责任编辑:陈悠然 SF104