本报记者 辛继召 深圳报道

不约而同,金融机构将金融科技(Fintech)作为未来核心竞争力之一。

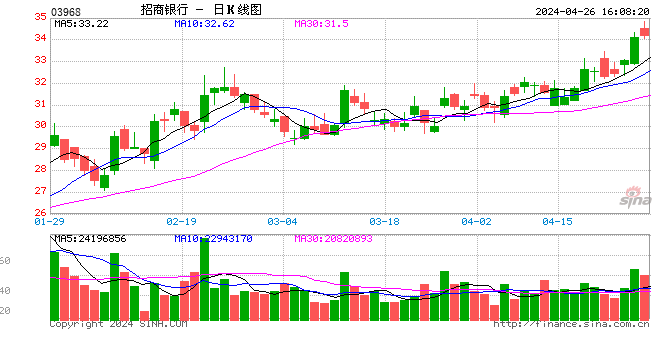

8月18日晚公布中报的招商银行(600036.SH、03968.HK)称,招商银行明确定位“金融科技银行”,对标金融科技企业。

在面临中收下降、资管业务转型的压力下,8月21日,招商银行分析师和投资者业绩会上,该行多位高管表示将继续加大Fintech投入。招商银行董事长李建红表示,如果投入1%利润仍不够的话,还可以扩大到销售的1%。

“下半场转型的核动力”

“金融科技是银行下一步最重大的挑战,同时也是银行的机遇。”8月21日,李建红在该行分析师和投资者业绩会上表示,招行已经将每年税前利润的1%投入Fintech。

李建红表示,在Fintech业务开展上,通过招聘优秀人才,与中小Fintech公司合作、合资,兼并与招行有协同性的Fintech公司等方式。

“金融科技是招行下半场转型的核动力。”招商银行行长田惠宇表示。

田惠宇说,在体制机制上,招行成立了金融科技委员会。对标互联网企业,内部建立金融科技创新孵化平台,目前已经有50个创新项目启动孵化。

在金融科技能力上,重点围绕移动技术、云计算、大数据、人工智能等。在移动技术方面,集成人脸识别、指纹识别、智能客服等;在云计算方面,今年启动云平台升级项目,目前招行“上云”业务应用比例已达15%;在大数据平台方面,加强了外部数据采集、整合行内行外的数据,建设大数据操作间;在人工智能方面,使用自然语言处理、机器学习、深度学习等技术,在风险、营销、客户服务等方面进行创新。

此外,招行和30余家技术公司在移动互联、量化交易、自然语言处理、机器学习、虚拟现实等领域深度交流,开展外部新兴技术的探索、研究和引入工作。与外部合作成立了100亿元的Fintech股权投资基金,已经完成了一笔人工智能领域的股权投资,同时还有多个潜在项目前期调研。

田惠宇说,要进一步扩大招行零售业务的优势,答案还是在金融科技。“今年上半年,招行已经启动了‘网点聚变’项目,利用金融科技的技术来改进优化、变更零售的业务模式。”

利润来自资产质量好转

2017年上半年,招商银行净利润增长回归两位数,归属于股东净利润392.59亿元,同比增长11.43%。

“今年上半年招行净利润恢复两位数增长,最大的贡献来自于我们资产质量的好转。”田惠宇说,这个趋势在未来是会持续的。

截至2017年6月末,招行不良贷款总额604.59亿元,较上年末减少6.62亿元;不良贷款率1.71%,较上年末减少0.16个百分点;不良贷款拨备覆盖率224.69%,较上年末提高44.67个百分点。

“我们持续引入第三方分析数据、生物识别等技术。由于这些技术的应用,使得我们整个零售贷款的质量持续好转,特别是闪电贷纯线上信用贷款,不良贷款率持续下降。”田惠宇说。

招商银行副行长唐志宏表示,在影响资产质量的对公业务方面,招行今年上半年继续聚焦优势业务和战略客户。上半年,招行75%的新增贷款投向了总、分两级的战略客户,在对公信贷敞口中,高评级客户敞口为65.78%,较上年末提高5.81个百分点。

上半年,招行压退对公风险资产超过160亿元,其中主要来自煤炭、钢铁、水泥、船舶制造、光伏、煤化工等20个行业。同时,着力退出重大风险客户和低端过剩产能客户,特别是涉及到去产能、去杠杆和符合“僵尸企业”标准的客户。此外,上半年共处置不良贷款超过177亿元,不良资产余额和比例都出现了下降。

值得注意的是,招行在零售信贷规模超过50%以后,加大了零售的拨备。截至6月末,招行零售贷款占比超过50%,达1.68万亿元,公司贷款总额达1.44万亿。贷款拨备率3.84%,较上年末提高0.47个百分点。

招商银行常务副行长李浩认为,要格外注意防范行业的集中度风险。同时,整体上居民部门的杠杆率还在提高。因此,招行对于整个零售条线的拨备采取了比较审慎的态度,适当地有所提高零售的拨备。

资产管理转型压力

向Fintech转型的背后,是银行面临息差收窄、中收下降的压力。

招行上半年营业收入1126.66亿元,同比微跌0.22%,主要是由于中间收入下降;上半年实现净利息收入708.96亿元,同比增长5.07%;实现非利息净收入421.36亿元,同比减少8.23%。

李浩表示,中收下降,主要是由于“营改增”税收政策对票据业务非利息净收入产生较大影响,而且会延续到年底。监管日趋严格也使得招行对一些业务适当放慢速度,比如资管业务方面。

2017年上半年,招行资产管理业务出现一定程度的萎缩。上半年发行理财产品2202只,全行实现理财产品销售额7.47万亿元,同比下降3.74%。截至2017年6月末,招行理财业务资金余额2.13万亿元,较上年末下降10.50%。

招商银行副行长王良表示,招行理财业务资金余额上半年下降10%,原因是按照监管要求退出了一些同业理财业务,该项下降了1000多亿元。面对外部的监管环境和当前资产配置的诉求,预计下半年招行资管业务规模可能会与年初持平。

李浩表示,资管业务更多地要考虑两个问题:资产端防范风险,产品端转化成净值型产品,避免未来的刚性兑付压力。资管业务规模的减少,相应地整个托管业务也受到了影响。上半年资本市场总体而言并不是太好,所以代理基金、代销保险和代销信托手续费的增长也受到了一些影响。

王良表示,资管业务转型主要从六个方面入手:控制增速,优化大类资产配置,上半年重点配置债券类,同时配置权益类;回归本源,按照资产性质实施穿透管理,加强底层资产的风险防控;栅栏原则,防止表外资管业务的风险向表内资产业务传递;扎口管理,对表内信贷资产、表外资管业务的风险,产品组合、单一客户授信的敞口实行集中;资管产品创新上,大力地发展净值型产品,到6月底净值型产品占比达到75%;风险管理上,资管今年起纳入到全行的司库统一管控,避免流动性风险。

进入【新浪财经股吧】讨论

责任编辑:马婕