银行支持“一带一路”超4800亿美元 投资不受外汇限制

“截至去年底,9家中资银行在26个‘一带一路’相关国家设立了62家一级机构。2016年中国在相关国家新签的对外承包工程合同金额达1260亿美元,对相关国家直接投资145亿美元。这些项目的承接和实施都离不开银行的资金支持。”5月11日,中国银行业协会专职副会长潘光伟表示。

当日,银行业协会携两家政策性银行国家开发银行、中国进出口银行,以及两家商业银行中国工商银行、中国银行,在国务院新闻办就银行业支持“一带一路”举措成效举行发布会。

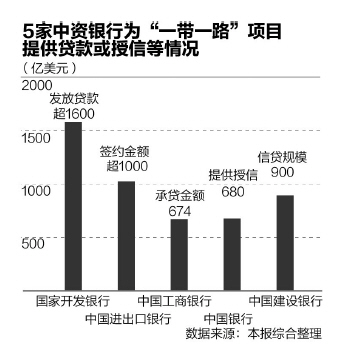

根据会上介绍的情况,第一财经记者粗略统计发现,“4+1”家中资银行为“一带一路”项目共提供贷款或授信等超4800亿美元。其中,国开行在“一带一路”相关国家累计发放贷款超过1600亿美元,进出口银行签约金额超过7000亿元人民币。工行承贷金额674亿美元,中行提供的授信支持是680亿美元。此外,潘光伟还介绍称,建行在“一带一路”沿线储备了180多个“走出去”重大项目,信贷规模900亿美元。

此外,一些股份制银行也在积极服务“一带一路”建设,如中信银行储备“一带一路”项目超过300个。

“一带一路”建设项目投资不受外汇限制

当前资本外流压力虽有所缓解,但人民币贬值预期仍存,支持实体经济“走出去”和资金外流压力如何平衡,是银行支持“一带一路”企业“走出去”必须面对的话题。

此前工行董事长易会满撰文指出,少数企业出现了与自身规模不匹配、与经营主业无关的“走出去”,在境外房地产、酒店、影城、娱乐业等领域出现了非理性的投资行为,不仅对国内外汇储备形成了一定压力,也产生了一些资金脱实入虚的不利影响。他认为,如何平衡是银行参与“一带一路”战略亟待解决的问题之一。

“最近出台的相关监管政策,目的是限制一些投机性的境外投资,比如说炒房地产或者风险度较大的并购或海外投资,但是监管对‘一带一路’建设项目的投资并没有限制,打开的窗户不会关上。目前银行业在限制资本外流和支持‘一带一路’建设方面取得了平衡。”潘光伟指出。

进出口银行和工行相关负责人也在发布会上表示,两家银行“一带一路”在外汇使用方面没有受到任何限制,也没有因为外汇管理影响银行对外放款。

积极性有待提高,防范三大风险

潘光伟认为,目前“一带一路”沿线投资主体呈现出“三多三少”的现象:一是中国的金融机构参与较多,但国际性的金融机构包括开发性金融机构参与较少;二是政策性银行向纵深发展,但商业银行的积极性有待提高;三是传统金融产品比较丰富,但创新型的金融产品比较少。

记者了解到,目前汇丰中国便发力“一带一路”,由于网点遍布“一带一路”沿线,同时对当地法律环境、风土人情更了解,获得了大量央企包括地方国企的青睐。另据了解,在“一带一路”相关国家中,已有20个国家的54家商业银行在华设立了6家子行、1家财务公司、20家分行以及40家代表处。

收购“一带一路”相关当地银行业金融机构,或许是切入当地市场的一条“短平快”渠道。中信银行由于看好中哈两国“一带一路”和“光明之路”的战略历史机遇,2016年11月初,签署收购该国Altyn银行股权备忘录,以此加强海外布局。此外,该行还设立了“一带一路”基金,支持沿线基础设施建设。

此外,中资银行也扩大在“一带一路”相关国家的战略布局。此次发布会透露的数据显示,当前国内9家中资银行在26个“一带一路”相关国家设立了62家一级机构,其中包括18家子行、35家分行、9家代表处。

把握机遇的同时也要提防风险。易会满指出,与国内宏观经济长期向好、政策监管稳定持续等发展环境相比,“一带一路”的政治、经济、社会各方面均有所不同。比如非洲多是政府主导型国家,但法律体系还不是很完善,社会稳定性也有所欠缺;中东欧国家市场化程度高,但政府调动社会资源能力有限,项目协调沟通成本很高。

潘光伟也指出,中国银行业在“一带一路”建设上面临一定的风险和挑战。一是信用风险,“一带一路”相关国家和地区的项目期限较长,资金需求量大,有的项目经济效益不明显,传统的商业保险和商业贷款期限较短,在5到10年之间,存在一定的期限错配的问题。“一带一路”相关国家的政治、经济情况不尽一致,有的国家履约还款的能力也存在一定不确定性。

二是市场风险。近年来各种央行的货币政策,溢出效应比较明显,国际资本市场、外汇市场、大宗商品市场波动比较大,对中国银行业的风险管控能力提出了挑战。三是合规风险。中国银行业“走出去”,要遵守国际监管规则和当地的监管法规,特别是反洗钱、反恐怖融资的政策。

走得好还要走得省

随着“一带一路”不断深入,企业“走出去”形式也不断丰富。这些对商业银行金融服务提出了更高要求,企业“走出去”离不开银行各类融资服务的支持。

走得好,还要走得省。2016年8月,中资企业广垦橡胶集团与泰国泰华树胶公司战略合作签约,以出资收购股权的方式实现对泰华树胶公司的控股经营,股权投资总额达18亿元人民币。作为泰国目前机构数量最多、业务规模最大的中资银行,工行海外子行工银泰国在其中发挥了重要作用。

“直接用人民币换泰铢,换一次就可以了,(对)母公司来说就不用购汇了,这样一来不但方便多了,而且还没有换汇风险,而如果先用人民币换美元,再用美元换泰铢,两次兑换就有7到8个点的汇率差。”泰华树胶(大众)有限公司董事总裁林胜荣指出。

工银泰国利用央行指定的曼谷人民币清算行地位,为广垦橡胶集团提供了快速便捷的跨境人民币汇款通道,其中7亿元人民币资金通过工银泰国以人民币的形式直接进行清算,给广垦橡胶集团海外收购和国际战略带来很大的便利。

除了省钱,面对一些融资金额大、贷款期限长且融资时间紧迫的项目,国内商业银行也积极发挥牵头行作用,助力企业海外项目竞标成功落地。

老挝南欧江梯级电站项目是中资企业首次在海外获得整条河流流域开发权的项目,于2016年9月东盟峰会和东亚合作领导人系列会议期间,由中老两国总理见证了协议草签。

建行作为牵头行,从接到客户方(中国电建)项目融资招标通知,到贷款协议最后成功签署,仅用了9个月的时间。为确保项目顺利推进,建行总行会同北京市分行、胡志明市分行组成专项工作小组。

5个工作日提交了客户满意的投标材料,并作为唯一一家商业银行入围银团;2个月内完成项目评估和信贷业务审批;数十次召开会议与银团、客户、律师、中信保讨论推进,对贷款协议等14个法律文本逐一进行沟通。最终,确保融资按照预定时间顺利进行。2016年底,13亿美元银团贷款协议及相关法律文件的签署工作顺利完成。

“商业银行不能再简单定位于资金提供者,而要不断丰富产品组合,提高专业化服务能力,采取更加主动的服务姿态。”易会满指出。

进入【新浪财经股吧】讨论

责任编辑:李坚 SF163