港股还值不值得投资?出现了什么问题?未来出路在哪里?新浪港股发起“港股还有没有吸引力”大讨论,以理性、建设性的态度,欢迎关注港股、关注资本市场的人士,一起为港股建言献策,共谋港股市场的明天。来稿请至hkstock_biz@sina.cn 。

证券时报记者 钟恬

周四,保监会发布《关于保险资金参与沪港通试点的监管口径》,这标志着保险资金可借道沪港通南下投资港股。专家预计,初期将为港股市场带来1700亿元的资金量,且每年带来的潜在增量资金约为300亿元。

巨额险资南下可期,而险资向来在A股市场上有投资节奏快、凶悍的特点。如果将这些手法运用到港股市场上,无疑将掀起新一轮风浪,那么哪些港股标的会成为“风口上的猪”呢?

资金推动特征明显

三类港股随风起舞

周四,保监会发布《关于保险资金参与沪港通试点的监管口径》,标志着保险资金可参与沪港通试点业务,这又将为港股市场带来源源活水。

根据保监会发布的数据,截至今年7月,保险行业资金运用余额约合12.5万亿元,其中投资股票和基金的比例约为13.7%。中金公司首席策略分析师王汉峰保守估算,假设其中初期有10%的资金分布到港股市场,对应的资金量可能是1700亿元左右。中国近年保费收入以每年约2万亿的速度在增加,假设新增的保费中按照同样的比例投资于港股,每年为港股带来的潜在增量资金约为300亿元。

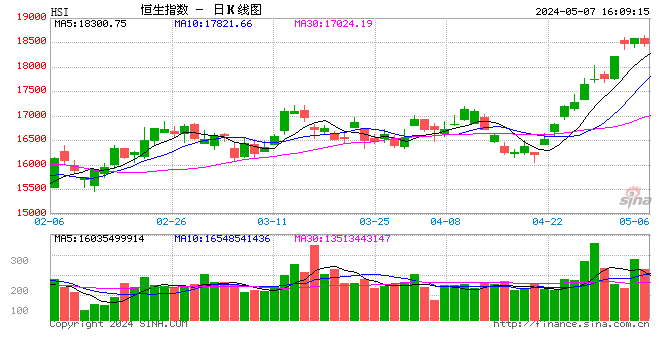

事实上,近期恒生指数接连冲高,一再创新高,已使港股行情演变成为资金推动型。恒生指数昨日早盘高开5点后升幅逐步扩大,突破24000点大关,最高升444点见24364点,再创去年8月以来新高,尾市升幅收窄,全日升180点或0.8%,收报24099点;大市成交额也增至1168.02亿港元,为去年8月27日以来最多。

港股市场上汹涌的资金,主要来自内地。来自沪港通数据显示,8月31日到9月9日期间,港股通资金每日净流入金额均在39亿元以上,已用额度所占比例均超过35%。最近两个交易日资金更是加速流入,9月8日净流入51.98亿元,已用额度占比为49.5%;昨日受险资将借道沪港通南下消息影响,净流入金额达到60.88亿元,已用额度占比达57.98%。据Wind统计,8月份以来,港股通资金净流入额高达607.85亿元。

资金持续的流入,使港股依然保持上升势头,不仅大盘不断突破向好,相关概念股的行情也风生水起,纷纷异动。昨日,受保险资金可参与沪港通试点业务带来巨额资金影响,三类港股在风口上随风起舞。

首先,A股稀缺品种。其中,澳门博彩股为第一大板块。截至昨日收盘,新濠国际涨7.13%,永利澳门涨4.15%,美高梅中国、银河娱乐等盘中均一度冲高超5%。此外,中广核系、神州租车、复星国际等A股稀缺品种也都于昨日走强。

其次,H股大幅折价的个股。统计显示,昨日AH股板块中有6只H股涨幅超5%,包括重庆钢铁、南方航空、中海集运、金风科技、新华文轩和中联重科,这些股票的A股均比相应H股大幅溢价,即溢价率均超过50%。

第三,直接受益个股。昨日,港交所放量大涨5.54%至209.6港元,为升幅最大蓝筹股,惠理集团也涨5.44%;中国人寿走高4.1%,为升幅最大国指成分股。此外,憧憬资金南下,中资和香港本地券商股借势炒上,耀才证券股价急升11.5%,华富国际抽高6.67%。海通国际、国泰君安国际、第一上海等昨日涨幅也居前。

险资偏爱高息股?

成长型小盘股待飞

此前所有流入港股通的资金,完全没有险资。2007年和2014年,保监会先后发布《保险资金境外投资管理暂行办法》及《保险资金境外投资管理暂行办法实施细则》,允许保险机构投资香港股票及其他发达市场权益类资产,不过需要专门申请外汇额度,比如QDII额度。

“以往内地险资买港股,主要通过合格境内机构投资者(QDII),但额度去年已用罄。”博大资本国际业务总裁温天纳认为,允许险资通过港股通投资港股的措施,对港股市场有正面作用,北水南下的情况会不断持续。其认为内地保险资金带有稳健性质,并不会将全部资金比重投放于港股。

按照《监管口径》要求,保险机构投资港股通股票应当遵循审慎和安全原则,加强内控管理,建立健全相关制度,配备专业人员,有效防范市场风险和投资风险。

“内地经过连番减息后,债券利息不断下调,内险投资收益明显受压。这次打通沪港通,相信在香港上市的高息类企业最能吸引内险资金。而保险公司投资方针相对谨慎,不会买入高风险股份,估计以投资高股息回报股份为主,相信主要是内地投资者熟悉的领域,如价格较低的中资股、H股、红筹股,其中业务成熟、有稳定现金流的公司受惠”。其认为,不少蓝筹及基建类股份均具有相关特征,相信为险资的选择。此外,估计险资还倾向于追入防守型股份,例如公用股及电讯股。

温天纳表示,内地放宽金融机构投资海外是大趋势。近日港股通资金净流入增加,不排除有人偷步扫货。日后,内地散户更可通过保险基金买入一篮子港股,意义甚大。他还指出,近期内地资金热捧较大市值、波幅较小的股票,在较为进取的情况下,内地资金更有可能倾向买入跑赢大市的成长股,并轮流炒作不同的质优股。

其实近年来,国内市场的机构资金普遍存在一个困惑——缺乏性价较高的投资标的,A股估值相对较高,房市也是处于历史高位。经历了早些年牛市的债市,正面临宏观经济增速放缓、债务违约频发、去杠杆等问题的困扰。

“目前内地金融资产增长快,而好的投资标的并不多。”东航国际金融(香港)副总经理廖料认为,险资配置压力大,而其向保险公司相关人士了解到,险资偏好分红稳定、现金流稳定,周期比较长的港股,包括金融、地产及旅游等板块。“金融股近期表现非常出色,占成交比例一直在提升。资金规模这么大,应该以机构资金为主,估计主要由中资机构推动”。

廖料认为,险资为代表的机构资金将会先拉升H股大幅折价个股以及分红较高的港股,在机构资金进入后,个人资金会跟进,这类资金将会追捧50亿至100亿港元市值的小型成长股,他认为这类小市值股票补涨的力度可能更大。

定价权

或将回到内资手中

瑞银认为,目前A股估值相对较高,资金多数选择估值较低的H股。近期港股回升不少,相信只是重返历年平均值,未来走势取决于企业盈利增长,以及国企改革所得的红利。瑞银看好港股后市,认为有八成机会继续上升。

还有业界人士预测,对于那些估值低廉、高派息、前景看好的港股,保险资金完全可以大比例战略入驻,也可以控股并派驻董事,这将改变港股大量股票低估值,缺乏流动性的生态,进一步强化内地资金对港股的定价权。

信达证券首席策略分析师陈嘉禾认为,这段时间内资汹涌流入港股,加上港股通资金限制取消,从这个角度上讲,部分港股定价权将会慢慢回到内资手上。

廖料表示,从港股的交易比例统计来看,内地资产影响力提升,2012年~2013年外部资金成分来源中,内地资金占比为10%,去年占比超过20%,今年应该有大幅提升。另一方面,不少港股在美国上市的相关ADR交易量不高,好多收盘价格低于港股,可见老外对近期港股的急涨认同度不高。他也认同,从相同体量资金来看,内地资金活跃程度更高,投资节奏更快,这将影响港股的定价权。

进入【新浪财经股吧】讨论

责任编辑:骆珊珊 SF176