本报记者 何晓晴 广州报道

本报记者 何晓晴 广州报道导读:万科A(000002.SZ)早盘高开高走,不到半个小时,便扫入4.8亿资金。随着股价快速拉升,同花顺逐笔雷达检测到200手程序单批量买入。短短一个小时过后,10时36分即拉到涨停板上,其股价一举创出2008年4月14日以来的逾8年新高。

8月15日,继周五地产板块在恒大举牌概念股带动下大涨 4.66%之后,当天再度维持强势。

据当天盘后深交所发布的龙虎榜信息,恒大地产总部所在地的安信证券广州猎德大道证券营业部继上周五大肆买入6.9亿元之后,国泰君安广州黄埔大道证券营业部接力上榜,位居第二大买入主力,全天扫货7.3亿元。

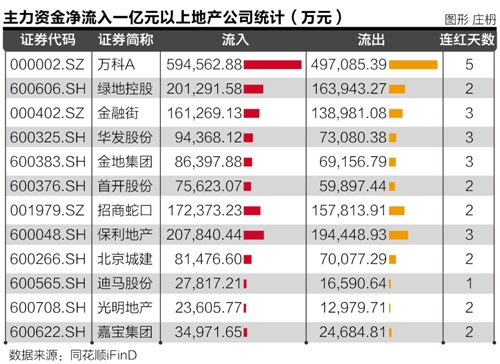

当天的大单净额流向也表明,万科A主力资金净流入额达近10亿元,位居地产板块之首。此外,另有11家地产公司获主力资金净流入一亿元以上。

二级市场,万科股价创下多年来的新高,自然皆大欢喜。而最大的赢家莫过于宝能系。在恒大地产开启对万科A的扫货模式之前,宝能系旗下多个资管计划曾被曝接近爆仓边缘。如今反而因祸得福。

华泰证券研究员谢皓宇表示,2015年7月至2016年4月其间,以前海人寿为主力的宝能系大肆买入万科A共计26.81亿股,其平均买入价约16.23元/股。截至当天收盘,按万科A25.06元的收盘价计算,若持股未变的话,宝能系该部分持股浮盈超过五成,累计实现浮盈逾200亿元,高达236.73亿元。

举牌险资成大赢家

8月15日,广东雪球财富董事长李昌民对21世纪经济报道记者表示,随着投资渠道的放开和政策支持指引,险资投资能力不断增强,先有去年的前海人寿、安邦、富德人寿、生命人寿等,后有恒大人寿,在这些举牌的上市公司中,股权分散是最显性的特征,其次是现金流稳定、盈利能力强,所以险资不惜动用杠杆达成举牌的目的。

“一般来说,险资的资金主要来源是保费的收入,是一种未来需要进行偿付的负债,期限较长的有寿险,通常在10年或甚至30年以上,这些都算是带有杠杆的资金。” 李昌民称。“另外,比较典型的险资资金来源,也有来自定向的资管计划,通过股票质押或股东借款作为劣后,从而撬动银行的理财资金(作为优先级别),实现高杠杆运作。”

去年以来,市场已经出现了三轮股灾,从高位腰斩甚至跌幅超过60%-70%的个股有很多,这里面不缺现金流稳定、盈利能力强的标的,险资举牌刚好就在市场最低迷的时候介入。截止到目前,有些险资举牌的标的赚取的收益可能超过100%。

“以万科A为例,前海人寿去年的布局,加上今年早些时候的布局,以宝能系超过200亿元以上的浮盈计算,相比于其定向的资管计划撬动银行优先资金所付的利息(大概也就是两融的利率6.5%左右)而言,其收益是远远大于风险。”李昌民如是说。

长江证券分析师蒲东君认为,近来部分地产股是险资增持的主要标的,其中重要的原因是这些公司能够为防御型资金提供较高的股息率,从而确保其收益。以万科A和金地集团(600383.SH)为例,股息率分别达到3.16%和3.80%,大幅跑赢1年期国债收益率。

“可见,上述举牌标的收益都是远远大于风险的,而且险资一举牌,会带动相关个股市场的人气,跟风资金非常多。” 李昌民直言。

同样,再看看近期恒大的举牌标的:廊坊发展(600149.SH)8月以来涨幅已经翻倍,涨幅高达102%;恒大近期入主的嘉凯城(000918.SZ)涨幅亦超过六成;万科A涨幅也接近五成。

仅以恒大地产举牌的万科A为例,恒大系于7月25日至8月8日期间,通过集中竞价交易系统增持公司A股股份55195.9870万股,占公司总股本的5.00%,成交均价为18.06元/股,成交金额合计约99.68亿元。截至当天收盘,恒大系持股已实现浮盈近四亿。

中信建投分析师陈慎表示,与去年四季度保险资金举牌万科不同,此次恒大所代表的产业资本举牌上市房企是一二级市场估值差异不断扩大带来的必然结果。

地产公司重估逻辑

兴业证券分析师阎常铭认为,近期,地产公司估值重估的逻辑在于,银行主动加杠杆加速房地产行业基本面不断向好,地产板块目前面临严重低估。因此,具有低估值、高分红率并布局一二线的地产公司将成为资金配置的首选标的,市场将重新认识严重低估地产股的价值并重估地产股的价格,使得股价达到均衡水平。

“资产荒这一时代大背景必然带来地产股的超级大行情。银行资产荒配置按揭带来核心城市房价上涨;保险资金有银行背书,加大配置布局核心城市地产公司。” 阎常铭如是说。

在过去的一两年内,以恒大为代表的地产商充分享受了房地产市场基本面大幅改善以及宽松货币政策下融资成本显著下降的双重红利,充裕的现金流是其积极参与A股市场的重要筹码。

今年上半年,商品房销售面积同比上升27.9%,销售额同比增长42.1%,背后是信贷的有力支撑,个人按揭贷款同比大幅增长57%。最新统计数据显示,7月居民中长期贷款新增4773亿元,占比当月新增贷款达到惊人的103%。居民按揭贷款支撑起7月全部新增贷款,创下历史纪录。

除此之外,对于上市房企而言,2015-2016 年公司债、定增计划大批量涌现,畅通的资本市场融资渠道大幅优化其财务结构。

加之房企区域战略趋同,专注一二线主流城市业已成为业内共识。然而,共识之下也导致拿地难度不断提升。一二线城市面粉贵于面包,房企在规模与盈利之间进退维谷,唯有时间换空间。

与此同时,在目前一二线城市土地成本高企的大环境下,地产股估值却一直在低位徘徊,房企PE均值在24倍左右,而龙头房企在12倍左右,区域配置占优的房企也概莫能外,相比之下,土地市场价格日新月异,尤其是7月一线城市住宅土地均价超越3万/平方米,较2015年均值水平增长174%,一二级市场价差愈演愈烈。优质资源稀缺的时代,拥有丰厚资源的上市房企对产业资本的吸引力与日俱增。

“鉴于资产溢价率明显高于股权溢价率,未来行业公司通过并购重组获取优质土地资源的占比预期有所提升。” 首创证券分析师王剑辉认为王剑辉认为。

“同行业并购具备更强的协同效应,因此较之险资举牌更具优势。此外,尽管地价高企,但地王依旧频出,不仅总价及总宗数均超越历史上的地王潮,参与的房企也有所增加,合作拿地的占比明显提升,说明产业资本对于行业未来均更为乐观,也提升了产业资本投向二级市场的意愿。” 陈慎表示。(编辑:李新江)

进入【新浪财经股吧】讨论

责任编辑:陈悠然 SF104