郭树清入主证监会一周年:重振A股仍待制度突破

有心救市但收效甚微,让郭树清上任证监会主席一年来推出的新政饱受争议。但不得不承认的是,“郭氏新政”确实在改善股市环境。从市场进入的新股发行制度改革,到市场运行中的交易、分红指引和完善场内场外交易市场,再到市场“出口”的退市制度,一系列改革为市场树立了不少信心。

业内人士指出,新政改革在短期内尚难引发市场出现大的转折性改变,可以预见的是,“郭氏新政”在未来还有很多可以突破的地方。

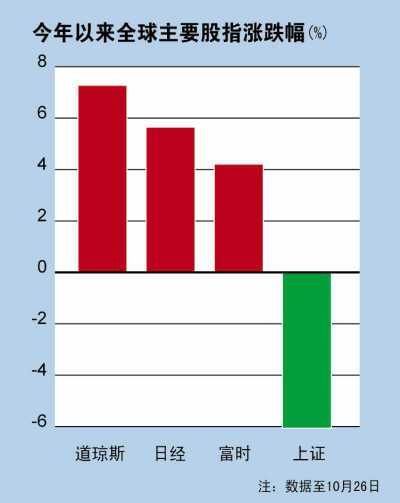

2011年中国GDP总量排名世界第二位,经济增速位居世界前列,但我们的A股市场却近乎“熊冠全球”。2012年,倒数格局或许仍然没法改变。

统计显示,截至10月26日,今年以来上证综指和深证成指累计下跌6.06%和5.65%。除了深受债务危机困扰的西班牙IBEX35指数以9.19%的跌幅排在上述两大股指之下外,还没有哪个国家今年以来的股指表现差过中国。

在中国经济增速保持7.5%的增长和证监会主席郭树清上任一年来出台70多项新政的基础上,中国股市何以如此低迷?

经济目标暗喻走势

股市是经济的晴雨表,这是经济学和金融学的“公理”,但中国股市的表现却完全背离了这个“公理”。

“经济结构的扭曲防碍了上市公司盈利的增长预期。”中国社科院金融研究所金融市场研究室副主任尹中立接受《国际金融报》记者采访时指出,这是股市与经济之间的表现出现异常的重要原因。

尹中立表示,过去十年,中国经济运行出现了某些异常表现。2000年前,中国经济运行的最大问题是产能过剩,2000年后,在中国加入全球化,出口快速增长,以及房地产的快速扩张和城市基础设施投资快速推进等两大因素的刺激下,困扰中国经济多时的产能过剩问题似乎迎刃而解。

“高度依靠投资拉动的经济增长方式对上市公司的盈利表现及股市的预期却存在隐患。”尹中立分析称,一方面,房地产市场及由此带动的基础设施高速发展的同时,消费占GDP的比重逐步下滑,居民的消费无法随着GDP的高速增长而增长,与居民消费直接相关的产业当然也相对逊色,拖累股市的表现。另一方面,在投资拉动下的重工业快速增长必然隐含着不可持续的预期。从2012年的市场表现看,投资者的担忧已经部分变为现实。

钢铁行业的表现就是最好的例子。近两年,钢铁行业出现普遍的亏损,而钢铁行业上市公司股价绝大部分都已经跌至每股净资产以下。

实际上,政府已经意识到经济发展存在的问题。“十二五”规划中,开宗明义的第一条就是“加快转变经济发展方式”,全文已经淡化了对GDP的关注度,而重点强调“调结构”。

东北证券首席投资顾问郭峰表示,4万亿的经济刺激计划之后,投资者都比较认可中国经济进入转型期,未来的经济增速会回落,“十二五”规划的GDP增长目标为7%,因此,要指望宏观经济形成新的上升周期,条件还不太具备,股市的低迷也就是转型带来的阵痛。

这或许意味着,如果中国股市真的顺应了“经济晴雨表”的公理,那么中国股市在未来一段时间里将无法出现2005年至2007年那样的牛市。

值得关注的是,和经济相关的政治因素对市场走势也形成了打压。

东方证券策略研究报告表示,今年以来,随着经济的显著放缓并不断寻底,市场也持续低迷,其主要原因在于,市场预期政策可能调整以对冲宏观经济下行风险,然而现实在于政策层面对于宏观经济下行的忍受程度不断增强,相应的政策调整不及市场预期。

东方证券认为,最主要的因素可能在于政治周期,即从去年下半年开始的地方到中央的政府换届,尤其在十八大即将召开之际,政府大换届对于政策的方向和力度产生重要影响。

对比1992年、1997年、2002年、2007年四次政府换届,东方证券认为,换届完成后,政策重心往往会发生一定的变化;政策偏向的行业往往会有相对较好的投资收益。结构调整和制度性改革可能会对A股产生深远的影响。

政策见效仍需时日

一直有“政策市”之称的A股,此次有独立之势,近一年来70多项新政刺激下,股指表现依然不理想。

对于政策,尹中立用“闲不住的手”来形容。“‘闲不住的手’对股票市场的价格干预太多,导致股价长期处在扭曲的状态。”尹中立表示,“股市之所以出现‘失去的十年’,不是因为2011年的股价跌得太厉害了,而是十年前(2001年)我们把股价炒得太高了!要说明2001年股价被人为炒高的事实,我们至少应该从1996年说起,因为股市在1996年至2001年间出现了两次趋势性的上涨行情,这两次趋势性的上涨行情都与人为的政策干预有关。”

1996年,上证综指最大涨幅达到126%,深证成指的最大涨幅达到210%;1997年,上证综指的最大涨幅达65%,深证成指的最大涨幅为59%。尹中立认为,当年股市大幅上涨背后是深圳和上海两个城市为了争夺金融中心的地位而采取了不正常的竞争手段。

1999年,轰轰烈烈的“5·19行情”也是政府干预的结果。

如今政策处在了干预和不干预的尴尬境地。正如燕京华侨大学校长、知名经济学家华生在微博中描述的那样:“股市从来一看经济二看制度。以再融资市场化提高市净率、促进产业购并、激活蓝筹价值,是为补药;新股发行市场化、市场暴跌供求一步到位,能挺过去亦有再生之日,是为泻药;现发审制度半行政半市场,融资排队日长,二级市场沦为一级市场常年提款机,是为麻药。麻药者,温水煮青蛙之谓也。”

在稳增长政策促进投资、外贸有意外表现和国内消费稳定增长的背景下,2012年第三季度GDP增速出现了下滑趋势减缓的局面。基于此,绝大多数研究机构预计,中国经济增速下滑的局面已经有所减缓,而困扰中国股票市场的第一座大山——企业利润的迅速下滑基本可以消除。

而第二座大山——排队上市的800多家公司,却成为时刻垂悬在A股市场头上的剑。

“新股发行确实是在改革,但郭树清说了,新股发行改革的方向是以信息披露为中心的市场化改革,减少审批制。减少行政干预,没说不让这些公司发行,所以这个‘堰塞湖’一旦放行,A股肯定难以承受。”股民李怀宁说。

在华生看来,A股出现的重大问题,其真正的根源在于股价扭曲结构高估下的供求失衡。

“A股市场想上市的人打破了头,只能说明价格过高导致供过于求,于是靠控制供给、严格筛选和排长队来勉力维持秩序。应当指出,这里说的价格不仅是上市发行价。因为上市发行价仅仅是公司让渡的一小部分增量股权的价格,而更是二级市场的价格,那才是原始股东衡量自身财富和套现退出的尺度。”华生的态度非常直接,“二级市场的股价扭曲结构高估既是太多的企业在熊市中也想上市的原因,也是企业不怕发行价再被管制压低也要上市的原因,更是股市低迷原始股东和高管们也要抛售套现的原因。”

就目前的新股改革措施来看,定价问题已经被市场、被监管者所认知,而对供给问题的认识虽然已经萌发,但要改革却非短时间内可以完成。

英大证券研究所所长李大霄(微博)此前接受记者采访时表示,改革新股发行制度不是让新股价格越低越好,改革的最终目的是在融资者和投资者之间寻找平衡。新股发行改革要做到在一定程度上控制住发行价和开盘价,降低泡沫从一级市场输入二级市场的可能。

未来还有很多期待

郭氏新政的市场效果如何,仍需等待观察。但不得不说,其上任后,股市环境的确在改善。然而,也有不少业内人士认为,新政改革在短期内尚难引发市场出现大的转折性改变,可以预见的是,“郭氏新政”在未来还有很多可以突破的地方。

改革应从源头抓起

无论是新股发行改革,还是提高市场透明度、打击内幕交易,上海德财投资咨询有限公司总经理张晖认为,股市问题应该从源头抓起,不是限制市场自由行为,宜疏不宜堵。

比如针对炒新,张晖就提出自己的十二字方针:额度管理,竞价发行,同步流通。额度管理防止新股超募,竞价发行抑制哄抬价格,同步流通打击爆炒新股,指认购新股和大小非同步上市流通。

“从发行制度进行改革,重新解决目前新股发行中的高价发行情况,重新设计新股询价机制。”对于如何打击炒新,资深市场人士王先生也向《国际金融报》记者说出他的观点。另外,在交易层面,他指出要对参与炒新资金等进行限制警示,同时要考虑目前首日涨幅是以开盘价作为起点,是否可以改革考虑与发行价比较的制度。

郭树清上任一年,新政频出,但A股仍低位徘徊,投资者对股市的“寒心”已经冰冻三尺。上海交通大学(微博)证券金融研究所所长杨朝军向记者指出,他主张大规模提高融资、买空额度。除此,有效控制新股发行时的圈钱收购。严格控制超募,规定募集资金额和股票发行数量。

他特别强调,中国证监会应该做到自己的本质工作:加强执法,做好监督管理。“中国相比美国这样的成熟市场而言,在股市上做的最大的不足,就是在打击违法行为上太差劲。”

“股市的好坏不是看点数高低。”张晖告诉记者,拥有长期资金的股市是一个健康的市场,但并不是看股指的高低。他认为,郭树清一年内的新政只是修其表皮,没有涉及内里,治标不治本。因此股市给出的反应也不佳,想要建立真正好的股市,还是要从根本上解决问题,改革需彻底。

培养更多理性股民

有人说,A股不成熟,是中国股民最大的“心病”;但也有人说,A股不成熟的主要症结之一,恰恰就是中国股民的不成熟。虽然这是个“先有鸡还是先有蛋”的问题,但管理层也应该发现,“救市”、“治市”有时候针对的并非市场本身,还应该为培养更多的理性投资者而努力。

比如已经是“老生常谈”的新股发行体制改革,武汉科技大学金融证券研究所所长董登新(微博)认为,要进一步完善新股发行体制改革,关键是需要投资者的配合,尤其是需要投资者“用脚投票”的自觉与自决。

“中国股市存在的顽疾,比如:恶炒垃圾股,炒壳重组游戏疯狂,投资者偏好炒小、炒新、炒差等,这些并不是单个制度改革就能解决的,它需要配套制度的渐进改革,不可能立竿见影,更何况,投资者的理性与成熟更需要一个等待的过程。”董登新向记者指出,此外,上市公司与证券中介素质(诚信意识与法治意识)的提高,上市公司的回报意识与分红能力的提高等,这些因素的改变也需要一个渐变的过程。投资者成熟,是市场成熟的最重要标志。

尹中立则认为,中国股市的“庞氏骗局”已经随着全流通而难以为继,随着货币扩张的减速,中国股票高估值的条件相继消失,股价走上回归之旅。

展望未来,尹中立认为,我国的股票市场将出现明显的结构性变化,中小板市场和创业板市场的估值水平将大幅度降低,并低于主板市场。对比当前的市场现状,估值体系和市场结构将出现颠覆性的变化。

“估值体系巨变和经济周期下行将产生叠加效应,投资者需要警惕出现大熊市。切忌以历史数据来判断当前的股市。”尹中立强调指出。

在股价回归过程中,很多投资者将损失惨重,他们会习惯性地希望政府“救市”。但须知,市场的规律是难以抗拒的,股价的回归之旅是不可逆转的。尹中立认为,作为投资者,必须对自己的行为负责,不能把责任归结为政府。

矫正扭曲价格体系

综合上述提到的,股市的“不正常”主要表现在政府的高度干预对股价的扭曲,当扭曲了的股价出现回归时,难以反映经济基本面的变化。经济的“不正常”主要表现为经济增长方式过度依赖投资的增长和房地产市场的繁荣,这种不可持续的增长影响了上市公司盈利的预期,导致市场估值水平的下降,与GDP的增长形成强烈反差。

尹中立认为,这两个不正常的东西放在一起,构成了不正常的关系。不是经济学的“公理”出了问题,而是我们的股市和经济运行出现了问题。在股价结构扭曲和经济结构扭曲得到纠正之前,简单地通过经济增长的速度来判断股市的运行是不可靠的。

自2012初以来,中国证监会出台了一系列政策措施,如“新股发行制度改革”、“退市制度改革”等,事实上,其主要的作用在于矫正扭曲的股票市场价格体系。

“这个政策大方向是完全正确的。”尹立中强调,“但我们应该清醒的看到,由这些新政策实施而导致的股票结构调整,其股价大趋势应该下跌,而不是上涨。在股价回归到正常之前,股价与经济增长的背离现象可能还会发生。”

“把投资者当傻瓜来圈钱的日子一去不复返了。”

“小偷从菜市场偷一棵白菜,人们都会义愤填膺,但是若有人把手伸进成千上万股民的钱包,却常常不会引起人们的重视。这就是内幕交易的实质,也是防范和打击这种犯罪活动的困难之所在。”

“新股之所以能高价,是因为过多的投资者有过多的热情,有人说是‘众人拾柴烧火’,也有人说是‘打碎自己的骨头熬油’,得利的是极少数人。”

“我们倡导理性投资理念,就是要鲜明地反对赚快钱、赚大钱、‘一夜暴富’的投资心态,深入推广长期投资、价值投资和‘买者自负’的理念。”

“每年有两三百万的新股民进入市场,同时也有数以百万计的投资者损失惨重,因而决定退出市场或不再交易。这种情形绝不是监管机构所愿意看到的,我们必须如实地向社会公众报告。”

——郭树清

郭树清简历:

1956年8月出生,内蒙古乌兰察布市人;

1978.03-1982.02,南开大学哲学系读本科;

1982.02-1985.02,中国社会科学院研究生院马列系攻读硕士研究生;

1985.02-1988.02,中国社科院研究生院在职攻读法学专业博士学位;

1988.02-1988.07,国家体改委国外体制司工作;

1988.07-1993.05,国家计委经济研究中心综合组副组长(副司级)(1992.04聘为研究员);

1993.05-1995.10,国家体改委综合司综合规划与试点司司长;

1995.10-1996.02,国家经济体制改革委员会宏观调控体制司司长;

1996.02-1998.03,国家体改委党组成员、秘书长;

1998.03-1998.07,国务院体改办党组成员;

1998.07-2001.03,贵州省人民政府副省长;

2001.03-2005.03,中国人民银行副行长、党委委员,国家外汇管理局局长、党组书记(2003.12-2005.03兼中央汇金投资有限责任公司董事长);

2005.03-2011.10,中国建设银行股份有限公司党委书记、董事长;

2011.10.29至今,中国证监会主席、党委书记;

2011.11.21至今,中国人民银行货币政策委员会委员。

|

|

|

|