产品、客户双评级:标准待统一《商业银行理财产品销售管理办法》明年起实施 银行理财评级标准待统一 曲线揽存难根治郑智;张力

|

本报记者 郑智

实习记者 张力 北京报道

“各家银行对理财产品的风险评级标准不能差异太大,相对统一的标准将由中国银行业协会制定。”接近监管层的人士10月10日对本报表示。

10月9日,银监会正式公布《商业银行理财产品销售管理办法》(下称“《办法》”),要求银行做好风险揭示和信息披露。

但是,要真正做到“成本可算、风险可控、信息充分披露”,仅靠《办法》还远远不够。

比如,《办法》要求银行分别对理财产品和客户风险承受能力进行评级,但是如果标准不统一,银行可能会倾向于低估理财产品的风险、高估客户的风险承受能力。

又如,《办法》要求银行在理财产品结束或终止时,披露实际投资资产种类、投资品种、投资比例等信息,但目前部分银行的理财产品采用“资金池-资产池”方式运作,“连银行自己都搞不清楚到底投资了什么资产,如何向客户披露?”一位业内人士直言。

《办法》实际上只是银监会规范银行理财业务“组合拳”的第一招,本报获悉,银监会还将适时出台《银行理财产品投资管理办法》和《银行理财产品信息披露管理办法》。

银行理财评级标准待统一曲线揽存难根治

银监会有关负责人称,制定《办法》的基本思路是强化对商业银行理财产品销售环节的规范,真正做到“卖者有责”,并在此基础上实现“买者自负”,最终实现“将适合的产品卖给适合的客户”,实现合规销售,充分保护投资者的合法权益。

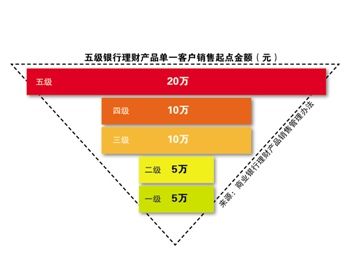

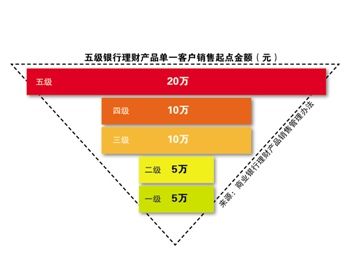

这个目标的实现途径是,要求银行对理财产品进行风险评级,同时对客户风险承受能力进行评级。理财产品风险评级结果,由低到高至少包括五个等级,并可根据实际情况进一步细分。与之对应,客户风险承受能力评级,也由低到高至少包括五级,并可根据实际情况进一步细分。

在此基础上,规定“商业银行销售理财产品,应当遵循风险匹配原则”,亦即“只能向客户销售风险评级等于或低于其风险承受能力评级的理财产品”。

银行具体如何进行产品风险评级和客户风险承受能力评级,《办法》仅做了原则性规定。其中,对理财产品进行风险评级的依据包括:理财产品投资范围、投资资产和投资比例;理财产品期限、成本、收益测算等;对客户风险承受能力评估依据至少包括:客户年龄、财务状况、投资经验、投资目的、收益预期、风险偏好、流动性要求、风险认识以及风险损失承受程度等。

由于《办法》没有给出具体的、细化的评级标准,业内人士担忧,银行为了促进理财业务的发展,会倾向于尽可能将本行理财产品的风险评级评低一些,同时将到本行购买理财产品的客户风险承受能力评高一些。

而且,不同银行对同一个客户的风险承受能力评估可能会差异极大。

对此,接近监管层的人士指出,《办法》作为部门规章,不宜对有些操作层面的内容作过多过细的规定。评级标准应该统一,但宜由银行业协会牵头制定,并形成行业自律公约。

曲线揽储难遏制

去年以来,各银行大力发展理财业务,不仅在于增加中间业务收入,更在于用理财产品配合揽存。

《办法》明文规定,银行不能用理财产品来进行高息揽储。但实践中,银行用理财产品“曲线”揽储难以遏制。

比如,《办法》规定,银行不得无条件向客户承诺高于同期存款利率的保证收益率;高于同期存款利率的保证收益,应当是对客户有附加条件的保证收益。

银行理财产品虽然宣称不保本不保收益率,银行事实上提供了隐含的信用担保,预期收益率没能实现的概率较小。而银行理财产品信息披露极度匮乏,也加剧了“银行把理财产品当存款卖,客户心照不宣地把理财当存款买的怪相。”业内人士指出。

又如,《办法》规定,银行不得将存款单独作为理财产品销售,不得将理财产品与存款进行强制性搭配销售。不得将理财产品作为存款进行宣传销售,不得违反国家利率管理政策变相高息揽储。

但在实践中,高收益的理财产品,普通客户无缘购买,银行在销售时往往有一些准入门槛,比如“高净值客户专享”、“认购起点30万”等,这些规定的背后,实际上对客户的存款数量有要求。亦即,客户在该银行的存款账户必须长期保有较高余额,才能认购高收益理财产品。

《办法》难以遏制曲线揽储的现象,根本原因在于利率市场化进程缓慢。一方面老百姓不堪负利率,取出存款购买理财产品;另一方面,高净值客户的资产只有在投资理财间歇才会形成存款,银行被迫狂发超短期理财产品恶性竞争。

|

|

|

|