央行再加息负利率现状仍严重

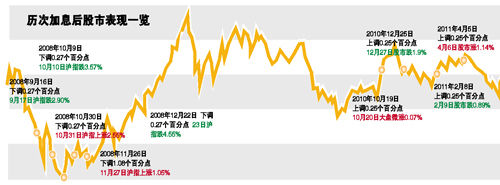

历次加息后股市表现一览。

历次加息后股市表现一览。

分析人士预计随着下半年通货膨胀回落 加息次数或减到1至2次

中国人民银行决定,自2011年7月7日起上调金融机构人民币存贷款基准利率。金融机构一年期存贷款基准利率分别上调0.25个百分点。

受中国央行加息影响,国际大宗商品期货快速下挫。截至昨日21时,纽约原油下跌0.21%,报96.69美元/桶;外汇市场美元指数一度升破75关口;欧洲股市全面下跌;美股期指也扩大跌幅。

本报讯(文 /表记者 方利平、王亮) 昨日,央行宣布从今天起提高存贷款基准利率25个基点。这是今年以来第三次加息, 分析认为本次央行加息主要着眼于针对目前高企的通货膨胀,随着下半年通货膨胀回落,加息次数应当在1到2次。

下半年或再加息一两次

国泰君安的首席经济学家李迅雷(微博 专栏)对本报记者表示:“央行本轮加息是符合预期的。主要是受到通胀高企的影响考虑。”李迅雷预计,本轮通货膨胀将在6月至7月见顶后逐步回落,预计央行将再提高基准利率一次,幅度25个基点。

申银万国证券首席经济学家李慧勇则认为,上调利率完全符合预期,主要原因在于下周公布的6月份物价可能再创新高,通过加息可以平抑一下再次高企的通胀预期。如果按6月CPI达6.5%的预计测算,央行本轮加息后仍然呈现负利率状态。然而, 加息的必要性和可能性已经明显降低,年内加息接近尾声(至多还有1次加息)。日前二季度央行货币政策例会明确提出要把握好政策的节奏和力度,也表明国家开始考虑紧缩政策的累积效应,也预示着下半年紧缩政策的力度和节奏将放慢。

对热钱的影响不大

对外研究所研究员张燕生(专栏)表示,加息对热钱的影响不大。张燕生认为, 我国货币政策有滞后性,更多的是关注通胀的水平值,而不参照领先型指标进行调节。虽然我国CPI数据可能在6月见顶,但未来仍有可能会维持高位,因此,未来仍有继续加息的可能性。

分析预计,本轮加息后中长期企业贷款利率上浮幅度会加大,这会抑制部分企业的需求。 同时,提高利率后公开市场资金价格有了合理定位,而且本轮短期三年内贷款的利率上浮幅度仅为25个基点,低于上次加息30个基点的上浮水平,这也有助于中小企业贷款资金的周转。

理财指引

存钱仍不划算

经过本次加息后,存款收益将有所提升,以10万元为例,如果存一年期定期存款,利息收入将由此前的3250元提高到3500元;如果存5年期定期存款,则5年的共计利息收益可以由2.625万元提高到2.75万元,增加1250元。

由于目前通胀不断走高,存款负利率局面并没有有效改善,5月CPI高达5.5%,6月份通胀还有可能进一步走高,目前的负利率水平仍然高达2个百分点以上。假设未来一年通胀水平保持在5.5%左右的高位,则目前存一年期定期存款的话,一年后购买力将缩水2%左右。

市民应尽量通过各种理财产品来提高自己的收益率。目前,大部分银行推出的投资债券和票据市场的固定收益理财产品,预期收益率高达5%以上,个别产品收益率甚至高达6%~7%,而且在加息之后,这些理财产品的收益率也有望进一步走高。

利率上浮者贷款成本大增

贷款利率的上调,也令贷款企业和贷款买房买车的市民贷款成本上升。以贷款期限在5年以上,执行基准利率的贷款族为例,加息后,其实际利率将由目前的6.8%上调至7.05%,

由于目前不少贷款族从银行获得的利息,均是上浮利率,一些经营性贷款利率上浮幅度高达30%~40%,此次加息对于利率上浮者的影响也将被扩大。以贷款利率上浮30%的3年期贷款为例,加息前,贷款利率为8.32%,加息后,贷款利率将上调至8.645%,加息幅度将高达0.325个百分点。

目前市场上的人民币固定收益率理财产品,收益一般在6%左右,要想达到8%左右的收益率,必须冒一定的风险,对于贷款利率上浮10%及以上的贷款族而言,如果自身投资风格保守,不愿冒任何风险,则手中有闲钱,可以考虑提前还贷;但对于愿意冒一定风险,获取较高收益率,而手中贷款利率上浮幅度并不是很高的投资者而言,则没有必要提前还贷,因为央行加息,市场上理财产品的收益率也会水涨船高,在冒一定风险的情况下,获得10%左右的收益并不难,一些挂钩型理财产品,收益率高达10%左右。

而利率下浮者则完全没有必要提前还贷,此次加息对他们的实际影响比较小。

案例

以利率上浮10%的100万元20年期等额还款方式的贷款为例,在此次加息前,执行的利率是7.48%,月供为8043.71元,20年累计应还本息共计1930489.69元;加息后,执行的实际利率将是7.755%,月供为8212.57元,20年累计应还本息共计1971016.96元,贷款成本将增加40527元。

相关工具:

房贷计算器(商贷、公积金贷款、组合贷款)

提前还款计算器(等额本息、等额本金)

利率调整影响(等额本金、等额本息)