|

|

央行发布2008年第四季度中国货币政策执行报告

(2008年第四季度)

中国人民银行今日发布《中国货币政策执行报告(2008年第四季度)》。

二○○八年第四季度

中国人民银行货币政策分析小组

2009年2月23日

内容摘要

2008年,在党中央、国务院正确领导下,我国货币政策取向根据形势需要适时调整,前瞻性、针对性和灵活性进一步提高。全年货币信贷保持平稳较快增长,银行体系流动性充足,信贷结构进一步优化,有力支持了经济平稳较快发展。2008年,实现国内生产总值(GDP)30.1万亿元,同比增长9%;居民消费价格指数(CPI)同比上涨5.9%。

年初,为防止经济增长由偏快转为过热、防止价格由结构性上涨演变为明显通货膨胀,中国人民银行执行了从紧的货币政策。从当时经济运行情况和通货膨胀形势看,2007年我国经济增长率达到13%;全球普遍面临较强的通货膨胀压力,国际市场大宗商品价格居高不下并屡创新高,我国2008年第一季度CPI涨幅为8%,工业品出厂价格涨幅持续攀升,8月份达到10.1%的高点。综合考虑美国次贷危机等不确定因素,中国人民银行加强对通货膨胀内外部成因的分辨和预测,灵活协调运用数量型和价格型工具。在2007年六次提高存贷款基准利率的基础上,2008年上半年利率政策保持平稳。针对“双顺差”继续扩大、外汇大量流入的态势,主要采取了提高存款准备金率的措施对冲多余流动性,上半年五次提高存款准备金率共计3个百分点,冻结的流动性大约占新增外汇占款所吐出流动性的70%。同时,指导金融机构合理安排信贷规划。年初,按经济发展的要求,实事求是地安排了全年新增贷款规划3.87万亿元。冰雪灾害发生后,为满足抗灾救灾资金需求,2月份根据金融机构类型和各地受灾情况,引导金融机构加快了第一季度信贷投放进度。5月份汶川地震发生后,立即放开了灾区法人金融机构信贷规划约束,并引导全国性银行加强系统内信贷资源调剂,加大对灾区信贷投入。

年中,美国次贷危机蔓延加深,国家宏观调控政策进行了重大调整,中国人民银行及时调整了货币政策的方向、重点和力度,按照既要保持经济平稳较快发展、又要控制物价上涨的要求,调减公开市场操作力度,将全年新增贷款预期目标提高至4万亿元以上,指导金融机构扩大信贷总量,并与结构优化相结合,向“三农”、中小企业和灾后重建等倾斜。进入9月份以后,国际金融危机急剧恶化,对我国经济的冲击明显加大。按照党中央、国务院的统一部署,中国人民银行实行了适度宽松的货币政策,综合运用多种工具,采取一系列灵活、有力的措施,及时释放确保经济增长和稳定市场信心的信号,五次下调存贷款基准利率,四次下调存款准备金率,明确取消对金融机构信贷规划的硬约束,积极配合国家扩大内需等一系列刺激经济的政策措施,加大金融支持经济发展的力度。

2008年年末,我国广义货币供应量M2余额为47.5万亿元,同比增长17.8%,增速比上年高1.1个百分点。人民币贷款余额为30.3万亿元,同比增长18.8%。人民币贷款分布更为均衡,全年新增4.9万亿元,各季分别为1.33万亿元、1.12万亿元、1.03万亿元和1.43万亿元。人民币贷款利率先升后降,年末,金融机构人民币贷款加权平均利率为6.23%,较年内高点8月份下降1.96个百分点,较年初下降1.66个百分点。人民币汇率在合理均衡水平上保持基本稳定,2008年年末,人民币对美元汇率中间价为6.8346元。

在国际金融危机对我国经济冲击明显加剧的大背景下,外部需求明显收缩,部分行业产能过剩,企业生产经营困难,城镇失业人员增多,经济增长下行的压力明显加大。但总体上看,我国市场空间广阔,增长潜力较大,经济发展的长期趋势没有改变,经济发展的优势没有改变,加之宏观调控政策逐步发挥效应,国民经济可望继续保持平稳较快增长。

中国人民银行将根据党中央、国务院的统一部署,深入贯彻科学发展观,进一步落实国务院有关金融促进经济发展的政策措施,把促进经济平稳较快发展作为金融宏观调控的首要任务,认真执行适度宽松的货币政策,进一步理顺货币政策传导机制,确保银行体系流动性充足,促进货币信贷合理平稳增长,引导金融机构优化信贷资金投向。同时,稳步推进利率市场化和人民币汇率形成机制改革,继续深化外汇管理改革,大力发展直接融资。

目录

第一部分 货币信贷概况................................1

一、广义货币供应量增速高于上年....................................1

二、金融机构存款增长较快..........................................1

三、金融机构人民币贷款稳定增长....................................2

四、银行体系流动性充足............................................4

五、利率呈先升后降态势............................................5

六、人民币汇率在合理均衡水平上保持基本稳定........................6

第二部分 货币政策操作................................7

一、灵活开展公开市场操作..........................................9

二、灵活运用存款准备金率工具.....................................10

三、发挥利率杠杆的调控作用.......................................11

四、适度发挥再贴现引导信贷资金投向、促进信贷结构调整的功能.......13

五、加强窗口指导和信贷政策引导...................................14

六、稳步推进金融企业改革.........................................15

七、深化外汇管理体制机制创新.....................................17

八、完善人民币汇率形成机制.......................................18

第三部分 金融市场分析...............................18

一、金融市场运行分析.............................................19

二、金融市场制度性建设...........................................26

第四部分 宏观经济分析...............................29

一、世界经济金融形势.............................................29

二、我国宏观经济运行分析.........................................35

第五部分 货币政策趋势...............................49

一、我国宏观经济展望.............................................49

二、下一阶段主要政策思路.........................................52

附件:货币政策名词解释...............................55

I

专栏

专栏 1:中外利率体系比较.........................................12

专栏 2:正确处理储蓄和消费的关系.................................37

专栏 3:工业企业存货调整与经济周期波动分析.......................39

专栏 4:商业性个人住房贷款政策...................................47

表

表 1 2008年分机构人民币贷款情况..................................3

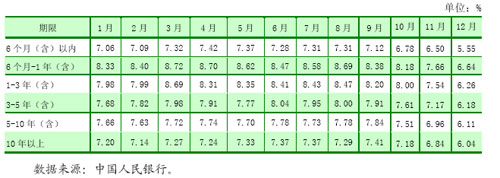

表 2 2008年1-12月金融机构贷款平均利率表.........................6

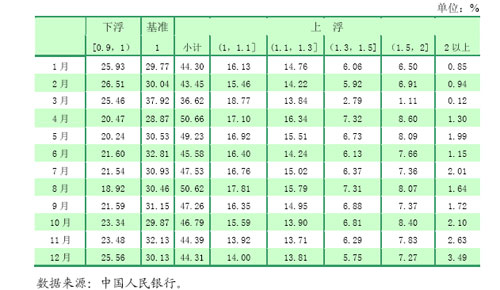

表 3 2008年1-12月金融机构人民币贷款利率区间占比表...............6

表 4 2008年国内非金融机构部门融资情况简表.......................19

表 5 2008年金融机构回购、同业拆借资金净融出、净融入情况表.......20

表 6 利率衍生产品交易情况.......................................21

表 7 2008年主要债券发行情况.....................................23

表 8 2008年主要保险资金运用余额及占比情况表.....................26

图

图 1 2008年银行间市场国债收益率曲线变化情况.....................22

图 2 原材料存货水平与价格变动密切相关...........................40

II

第一部分货币信贷概况

2008年,在金融宏观调控措施的综合作用下,货币信贷平稳较快增长,银行体系流动性充足,信贷结构进一步优化。货币信贷的合理增长和结构优化,有力支持了经济平稳较快发展。

一、广义货币供应量增速高于上年

2008年年末,广义货币供应量M2余额为47.5万亿元,同比增长17.8%,增速比上年高1.1个百分点。狭义货币供应量M1余额为16.6万亿元,同比增长9.1%,增速比上年低12.0个百分点。流通中现金M0余额为3.4万亿元,同比增长12.7%,增速比上年高0.5个百分点。全年现金净投放3844亿元,同比多投放541亿元。

M2增速年末加快。前11个月,M2增速整体走低;年末,货币供应量增速逐步加快。12月份M2和M1增速分别较上月提高3.0个和2.3个百分点。从M2结构看,全年M1由于上年基数较高增速有所放缓,准货币保持稳步增长。

二、金融机构存款增长较快

2008年年末,全部金融机构(含外资金融机构,下同)本外币各项存款余额为47.8万亿元,同比增长19.3%,增速比上年高4.1个百分点,比年初增加7.7万亿元,同比多增2.4万亿元。其中,人民币各项存款余额为46.6万亿元,同比增长19.7%,增速比上年高3.7个百分点,比年初增加7.7万亿元,同比多增2.3万亿元;外汇存款余额为1791亿美元,同比增长12.0%,增速比上年高13.0个百分点,比年初增加183亿美元,同比多增198亿美元。

从人民币存款的部门分布和期限看,居民户存款快速增长,非金融性公司存款增速有所放缓,居民户和企业定期存款大幅多增。2008年年末,金融机构居民户人民币存款余额为22.2万亿元,同比增长26.3%,增速比上年同期高19.5个百分点,比年初增加4.6万亿元,同比多增3.5万亿元,这与资本市场震荡回落、居民理财风险意识增强等因素有关。非金融性公司人民币存款余额为21.7万亿元,同比增长15.2%,增速比上年同期低7.2个百分点,比年初增加2.9万亿元,同比少增5759亿元,主要是受经济增速减缓、企业生产成本上升、资金周转相对放缓等因素影响。存款定期化态势较为明显,定期储蓄存款和企业定期存款分别同比多增3.3万亿元和7226亿元。年末,财政存款余额为1.8万亿元,同比增长1.4%,比年初增加269亿元,同比少增6354亿元,其中,11-12月财政存款同比少增5932亿元,主要是因为在财政收入减少的同时,为扩大内需促进经济发展,财政支出增加较多。

三、金融机构人民币贷款稳定增长

2008年年末,全部金融机构本外币贷款余额为32.0万亿元,同比增长18.0%,增速比上年高1.5个百分点,比年初增加5.0万亿元,同比多增1.1万亿元。其中,人民币贷款余额为30.3万亿元,同比增长18.8%,增速比上年末和上半年分别高2.7个和4.6个百分点,比年初增加4.9万亿元,同比多增1.3万亿元。分机构看,国有商业银行贷款同比多增较多。分季度看,全年贷款分布更为均衡,四个季度新增贷款分别为1.33万亿元、1.12万亿元、1.03万亿元和1.43万亿元。11月份中央出台进一步扩大内需、促进经济增长的十项措施后,金融机构明显加大了信贷支持力度,11-12月新增贷款1.2万亿元,同比多增1.1万亿元。外汇贷款年末余额为2438亿美元,同比增长11.9%,增速比上年大幅回落18.3个百分点,比年初增加259亿美元,同比少增252亿美元,这与近期人民币汇率预期相对平稳及进出口贸易增长放缓等因素有关。

从人民币贷款的投向看,居民户贷款增长放缓,非金融性公司及其他部门贷款稳步增长。年末,居民户贷款同比增长13.7%,增速比上年低16.7个百分点,比年初增加7010亿元,同比少增4787亿元。受房地产市场有所回调、个人信贷需求趋降等因素影响,2008年消费性贷款投放有所放缓。居民户消费性贷款比年初增加4610亿元,同比少增4076亿元。居民户经营性贷款比年初增加2401亿元,同比少增711亿元。非金融性公司及其他部门贷款同比增长20.0%,增速比上年高6.9个百分点,比年初增加4.2万亿元,同比多增1.8万亿元。其中,中长期贷款同比多增4559亿元,短期贷款同比多增858亿元,票据融资同比多增1.1万亿元。票据融资大幅多增,既受金融机构近期债券投资渠道较窄、资金运用及利润增长压力较大影响,也与近期票据贴现利率走低、企业为更好衔接产销关系和降低财务成本、大量利用票据贴现满足资金需求有关,同时,票据本身具有的流动性强、周转方便、风险较低等优点也使其成为金融机构资产组合配置的重要选择。

人民币中长期贷款主要投向基础设施行业、房地产业和制造业1。2008年,主要金融机构(包括国有商业银行、政策性银行、股份制商业银行和城市商业银行)投向基础设施行业(交通运输、仓储和邮政业,电力、燃气及水的生产和供应业,水利、环境和公共设施管理业)和制造业的人民币中长期贷款分别为1.1万亿元和2426亿元,占新增中长期贷款的比重分别为48.2%和10.9%,比上年分别高5.0个和3.4个百分点;用于房地产业的中长期贷款为2407亿元,受房地产行业调整影响,占新增中长期贷款的比重由上年同期的13.9%下降到10.8%。

四、银行体系流动性充足

2008年年末,基础货币余额为12.9万亿元,比年初增加2.8万亿元,同比增长27.5%,增速比上年同期低3.1个百分点。年末货币乘数为3.68,比上年同期略低0.29。下半年以来大幅调减公开市场

1 行业划分参照国家统计局对国民经济行业的划分标准。对房地产业的贷款不包括商业性个人住房贷款。

操作力度及连续下调存款准备金率,确保了银行体系流动性供应充分,金融机构超额准备金率大幅上升,年末为5.11%,比上年末高1.81个百分点。其中,四大国有商业银行为3.93%,股份制商业银行为5.73%,农村信用社为10.12%。

五、利率呈先升后降态势

2008年,人民币贷款利率先升后降。前8个月,金融机构人民币贷款利率总体呈平稳上升态势。8月份,金融机构贷款加权平均利率为8.19%,较年初上升0.30个百分点。9月份以来中国人民银行连续五次下调人民币贷款基准利率,金融机构人民币贷款利率持续大幅走低。12月份,金融机构人民币贷款加权平均利率为6.23%,较8月份下降1.96个百分点,较年初下降1.66个百分点。执行上浮利率的贷款占比也先升后降,12月份金融机构执行上浮利率的贷款占比为44.31%,较8月份下降6.31个百分点。

境内外币利率先升后降。受境内资金供求变化和国际金融市场利率波动影响,占比较大的3个月以内期限的境内美元贷款利率于4月份达到年内高点6.63%,之后逐月小幅回落,12月份降至3.65%,比1月初下降2.39个百分点。与美元贷款利率走势相似,占比较大的3个月以内期限的大额美元存款利率分别在5月、10月达到年内高点4%后大幅下降,12月份为1.22%,较年初下降2.55个百分点。12月,金融机构大幅下调了300万美元以内小额美元存款利率,其中,1年期美元存款利率由3%下调到0.95-1.25%,下调了2.05-1.75个百分点。

六、人民币汇率在合理均衡水平上保持基本稳定

2008年以来,外汇市场供求的基础性作用进一步发挥,人民币汇率总体走升。2008年年末,人民币对美元汇率中间价为6.8346元,比2007年年末升值4700个基点,升值幅度为6.88%;人民币对欧元汇率中间价为1欧元兑9.6590元人民币,比上年末升值10.43%;人民币对日元汇率中间价为100日元兑7.5650元人民币,比上年末贬值15.32%。从变动趋势看,2008年上半年人民币汇率升值较快,下半年人民币对美元双边汇率相对平稳,基本在6.81—6.85元的区间内运行。汇改以来至2008年年末,人民币对美元汇率累计升值21.10%,对欧元汇率累计升值3.68%,对日元汇率累计贬值3.42%。

人民币汇率有贬有升,双向浮动。2008年,人民币对美元汇率中间价最高为6.8009元,最低为7.2996元。最大单日升值幅度为0.37%(255个基点),最大单日贬值幅度为0.23%(162个基点)。银行间外汇市场共有246个交易日,其中,人民币汇率有130个交易日升值、2个交易日持平、114个交易日贬值。

第二部分货币政策操作

2008年,世界经济受到“大萧条”以来最严重的国际金融危机冲击,形势复杂多变,高度的不确定性使各国政策制定者面临历史罕见的巨大挑战。在党中央、国务院正确领导下,我国货币政策取向根据形势需要适时调整,前瞻性、针对性和灵活性进一步提高。

2007年,我国经济增长率攀升到13%。2008年初,为防止经济增长由偏快转为过热、防止价格由结构性上涨演变为明显通货膨胀,中国人民银行执行了从紧的货币政策。从经济运行情况看,2008年第一季度CPI涨幅为8%,工业品出厂价格涨幅一直升至8月份10.1%的高点。期间大宗商品价格居高不下并屡创新高,特别是国际原油价格在7月份达到每桶147美元的历史高点。全球普遍面临较强的通货膨胀压力,

很多经济体通过提高利率等手段加以应对。我国综合考虑美国次贷危机等不确定因素,加强对通货膨胀内外部成因的分辨和预测,灵活协调运用数量型和价格型工具。利率水平基本保持稳定。针对“双顺差”继续扩大、外汇大量流入的态势,主要采取了提高存款准备金率的措施对冲多余流动性,上半年五次上调存款准备金率冻结新增外汇占款的大约70%,银行体系流动性保持在基本合理的水平。同时,指导金融机构合理安排信贷规划。年初汇总的全年人民币贷款预期增加3.87万亿元,比贷款增长较快的2007年还多2400亿元。在此基础上,继续指导金融机构根据实体经济需要注重均衡放款,特别要求农村金融机构按农时需要放款。在实际操作中,指导性的信贷规划是有弹性的,具有应对外部冲击的灵活性。冰雪灾害发生后,为满足抗灾救灾资金需求,2月份根据金融机构类型和各地受灾情况,引导金融机构加快了第一季度信贷投放进度。5月份汶川地震发生后,立即放开了灾区法人金融机构信贷规划约束,并引导全国性银行加强系统内信贷资源调剂,加大对灾区信贷投入。

年中,美国次贷危机蔓延加深,国家宏观调控政策进行了重大调整,中国人民银行及时调整了货币政策的方向、重点和力度,按照既要保持经济平稳较快发展、又要控制物价上涨的要求,调减公开市场操作力度,将全年新增贷款预期目标提高至4万亿元左右,指导金融机构扩大信贷总量,并与结构优化相结合,向“三农”、中小企业和灾后重建等倾斜。

进入9月份以后,国际金融危机急剧恶化,对我国经济的冲击明显加大。按照党中央、国务院的统一部署,中国人民银行实行了适度宽松的货币政策,综合运用多种工具,采取一系列灵活、有力的措施,及时释放确保经济增长和稳定市场信心的信号,五次下调存贷款基准利率,四次下调存款准备金率,明确取消对金融机构信贷规划的硬约束,保持银行体系流动性充分供应,促进货币信贷合理平稳增长,积极配合国家扩大内需等一系列刺激经济的政策措施,加大金融支持经济发展的力度。

一、灵活开展公开市场操作

2008年以来,中国人民银行密切关注并积极应对国内外经济金融形势变化,根据货币政策调控需要及金融市场环境变化,灵活调整公开市场操作策略,合理把握操作力度和频率。一是灵活调整中央银行票据发行力度,保持银行体系流动性充足。根据不同时期货币调控的需要,合理把握中央银行票据发行力度与节奏,从7月份起逐步调减中央银行票据发行规模和频率。全年累计发行中央银行票据4.3万亿元,其中各季发行量分别为1.78万亿元、1.17万亿元、9810亿元和3710亿元。年末中央银行票据余额为4.65万亿元。二是不断优化操作工具组合,充分发挥公开市场操作预调和微调作用。科学设计并不断优化公开市场操作工具组合,适时增加短期正回购操作品种,逐步缩短操作期限结构,进一步提高银行体系应对短期流动性冲击的灵活性。全年累计开展短期正回购操作3.3万亿元,年末正回购余额为3622亿元。此外,针对国际金融市场动荡加剧的新情况,研究创设了短期招标工具(TAF),及时为流动性出现暂时困难的境内金融机构提供资金支持。三是加强对市场利率的引导,发挥市场利率调节资金供求的作用。与存贷款利率、准备金政策等货币政策工具协调配合,公开市场操作利率稳步下行。截至2008年年末,1年期、3个月期央票和28天正回购操作利率分别较年内峰值累计下行约180个基点、240个基点和230个基点。四是加强与积极财政政策的协调配合,适时开展中央国库现金管理商业银行定期存款业务。全年累计操作1700亿元,年末余额为800亿元。该业务的开展,既有助于提高国库现金的使用效益,也有助于促进银行体系流动性平稳运行。

相关报道:

新浪声明: 此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。