新浪财经 > 滚动新闻 > 聚焦新股发行制度改革 > 正文

新股发行制度改革年内将启动

|

|

■新快报记者 高菲

据最新消息显示,新股发行(即IPO)制度改革已经正式列入2009年监管部门的工作日程,并有望于近期成行。消息传出后,A股市场延续前期的放量反弹势头,继续上攻,沪指一度站上2000点。分析人士及众多普通投资者认为,市场化的新股发行制度改革有利于A股市场的长期发展,在改革过程中,应着力解决机构与散户之间的机会分配不均、源源不断的限售股压力等问题。

现行发行制度弊端较多

业内人士指出,随着证券市场的发展与变化,弊端丛生的新股发行制度和源源不断的“大小非”、“大小限”,一隐一显,交替扰乱证券市场的健康有序运行。

资料显示,2006年发行了71只新股,平均发行市盈率24.4倍;2007年发行了120只新股,平均发行市盈率29.9倍。在高唱价值投资的气氛下,新股无不以远高于市场平均水平的高市盈率发行,且不论公司质地如何,上市首日必狂涨,有的甚至高达500%-600%。在这样的背景下,只要能上市,企业就能一手疯狂圈钱,一手抛售大小限套现,与之相比,企业利润不过九牛一毛。苦的是二级市场众多接盘者。最典型的莫过于中石油(7.840,0.02,0.26%),从48.46元下探至昨日的10.57元,半年左右跌幅近80%。

另外,按目前的新股发行制度,如果不变革,随着IPO重新开闸发行,产生的限售股将会成为未来新的“大小限”。“大小限”甚至无须和“大小非”一样支付对价,即可在不远将来获得流通资格,且数量超过股改前8倍,就其对A股估值系统的破坏,远甚于“大小非”。投资者不仅要承受大量限售股减持引发的严重打压股价,还要承受对未来限售股减持的恐惧心理压力。

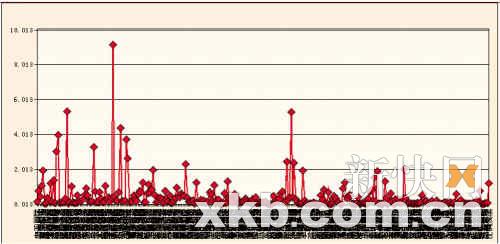

据研究机构预计,2009年将有6851.25亿股限售股上市流通。天相投顾统计显示,在上述限售股中,IPO限售股为4513.15亿股,占65.48%。

改革发行制度影响正面

据了解,监管部门曾向各大机构投资者征询对现行发行制度的相关意见和建议,并进行了相关调研。征询问题主要集中在询价制度、询价的有效性、新股分配机制、存量股份的发行以及审核制度等几个方面。分析人士认为,新股发行改革的方向将对A股形成长期利好。

英大证券研究所所长李大霄认为,新股发行制度改革的时间可能就是2009年初,通过新股发行市场化改革,向成熟市场发行制度过渡,这将对证券市场带来正面影响。

记者随机采访了十多位普通投资者,超过九成的人表示,现在“打新股”中签太难,如果在新股分配机制方面向散户进行一些倾斜,这样的改革才能算得上成功。至于改革可能涉及到的其他方面,多数人认为将对夯实市场的基础起到正面作用。

当然,市场上不乏一些颇为“冷静”的声音。广州一位不愿具名的分析师对记者表示,新股发行的改革,自然会让人联想起“重新发新股”,这将对市场短期构成较为复杂的影响。一方面,管理层肯定是想尽快恢复股市的融资功能,而这必须先把市场氛围搞好,推出更多的利好措施来支撑市场信心,大盘最近的回暖实际上正是这种反应。但从另一个角度考虑,融资重新开闸可能已为期不远,这将导致资金面的紧张,对市场构成利空,进而打压大盘的走势。

专家建议

应从4方面着手改革IPO制度

在刚刚结束的2009年证券期货监管工作会议上,中国证监会主席尚福林明确表示,将深入推进发行制度改革。坚持市场化导向,改革新股发行制度,强化各主体责任,完善价格形成和股票承销机制。

业内人士指出,随着证券市场的发展与变化,2006年颁布实施的《证券发行与承销管理办法》中的相关规定已经需要进行适时修改和完善,而目前的时机十分适宜。具体而言,专家认为有以下4个方面的问题迫切需要解决。

问题1

新增限售股源源不断

2007年国内A股市场IPO融资额达到4470亿元,居世界第一位。2008年尽管市场深幅调整,监管层控制发行节奏,IPO融资额也在千亿元以上。2009年将有6851.25亿股限售股上市流通。

专家建议:缩短限售期限为3至6个月

宏源证券首席策略分析师唐永刚认为,应取消新股发行时限售股锁定时间。对此,经济学家华生则表示,我国新股发行制度是与国际接轨的。从国外成熟资本市场经验来看,取消IPO限售股锁定时间限制并不可取,适当的限售是为了保护中小投资者利益,如果上市第一天大股东就可以大量抛售股票,会加大市场的压力。对此,华生提出缩短限售股的限售期限,与国际惯例的3至6个月靠拢。银河证券首席经济学家左小蕾也表示,目前欧美成熟市场IPO均有部分股票被限售,锁定时间一般在3至6个月。

问题2

首发流通股比例过低

有人曾经对中国的发行制度做过一个比喻:一头猪,仅仅拿出一只猪耳朵而不是一头猪(大股东占到65%的股份)来上市,上市后大股东持有的股份和上市的猪耳朵比就是“一猪独大”了,因为上市流通股的稀缺,给机构炒作发行价提供了很好的机会,猪耳朵一上市在二级市场却卖出了二十头猪的天价(比如中国远洋(14.220,0.17,1.21%)、中国人寿(39.560,2.18,5.83%))。流通股比例的过低意味着,很多公司上市的目的并不是缺钱,而纯粹是看到了A股市场可以在完全不影响公司控制权的情况下达到圈钱的目的。

专家建议:首发流通股比例提高到20%至25%华生表示,增加首发流通股比例,促使股票价格更加合理。目前,我国《证券法》规定大型企业首发流通股比例不应低于10%,而国际惯例是20%至25%。

问题3

散户新股中签率太低

综观目前的发行制度,首要的问题无疑是公平的缺失,在以机构投资者为主导的发行制度下,这种公平的缺失不仅仅表现在机构和中小股东的“机会”的不均等,机构投资者既能参与网下配售,又能参与网上申购,而中小投资者却只能在网上申购,使得中小投资者的中签比例奇低。有券商统计,网上申购中签率仅为网下配售比例的1/5,这是利益明显偏向了机构投资者一边,违反了我国证券市场的“三公“原则。

专家建议:效仿香港“一人一手”

宏源证券首席策略分析师唐永刚建议借鉴香港制度,按申购账户分配新股。具体的意思是,只要发行新股,每个申购的自然人户头保证可以获得一定份额的新股,如1000股、100股、10股,甚至1股都可以。中行在香港发行时实行“一人一手”的政策。这一手可以是100股,也可以是1000股,具体多少股是视情况而定,这就是一种新股发行平均化的体现。新股发行的平均化既可满足企业融资的需求,又可抑制大资金对股价的操纵行为。

问题4

询价犹如“走过场”

有业界分析师认为,在询价环节,由于一些细节安排尚不到位,新股发行定价存在不能反映真实价值的情况。我国目前实行的询价制度并没有强制要求询价人的认购义务,这导致询价缺乏根据,新股发行价格容易出现过高或者过低现象。

专家建议:在承销环节做出规定在未来完善承销机制的过程中,华生建议改善目前的询价制度,明确大机构的责任,保障中小投资者的权益。按照成熟市场经验,如果股票价格过高,询价机构需要承担包销的责任;如果价格偏低或价值合适时股票就会很抢手,那么将会限制询价机构的购买比例,以保护中小投资者申购需求。“对于这一点,只要对承销程序做出规定就可以做到。”华生表示。而一部分的券商则建议,应将初步询价与累计投标询价合二为一,即取消初步询价,进行一次性投标询价。

相关链接

普华永道:

预计A股今年将发行88只新股

为多家上市公司担任财务审计工作的普华永道发布最新报告预测,由于4万亿经济刺激计划将在今年二三季度发挥作用,所以今年下半年,中国的IPO市场将趋于稳定并有所回升,全年将有88只新股发行,总计融资可达人民币1520亿元。其中8只新股将在A股上市,其他80只将在深圳中小板块发行。

普华永道认为,在主要经济体中,中国因为基本面坚实、政府经济刺激计划宏大,将在此轮经济衰退中较早开始恢复增长。普华永道中国区主管合伙人林怡仲预测,中国市场可望在今年下半年趋于稳定。因此,预期全年的IPO将有88只新股IPO,与去年相当,受益于经济刺激方案,基础设施、金融机构、工业、消费品及零售等相关行业等5大行业将是新股上市的聚集地。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。