|

|

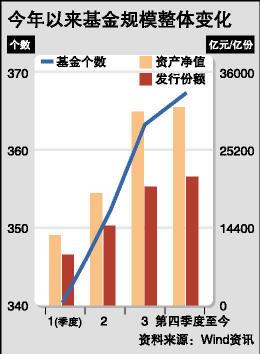

估值渐合理 行业轮动让位主题轮动http://www.sina.com.cn 2007年12月10日 02:00 第一财经日报

9、10月以来上市的大盘蓝筹股,上市首日往往涨幅惊人,估值过高,这给整体市场带来了较大的估值压力,也扭曲了一级市场的收益率,这种情况不可持续

如果说2006~2007年A股主要以经济复苏背景下不同“行业轮动”为主要投资线索,那么在2008年经济增长已经全面进入高位繁荣期,A股“行业轮动”很可能让位于2008~2009年的“主题轮动”

过热的经济和滞后的政策将使得市场在短期内透支长期的收益,目前的市场下跌和之前的上涨正是初步实现了前期的透支和对其的纠正。这是正常行为,市场正在重新进入健康的轨道

从紧的货币政策与适度的财政政策将是明年的政策背景。其中,也就揭示了我们应该关注(与财政政策刺激有关)和应该规避(与货币政策紧缩有关)的行业

四季度以来,A股经历了今年以来最大幅度的一轮调整。目前估值是否已趋合理,今后市场将如何走向? 《第一财经日报》特邀四位基金公司的投资总监,对A股市场变化进行分析,并对2007年的大盘股登陆、股指期货、QDII、次贷危机等热点进行全面解读。 A股估值已经合理? 《第一财经日报》:自10月16日大盘创出6124点的历史新高之后的一个多月,大盘急速下跌超过1000点。怎么看待A股市场这段时间的走势? 刘文动:2007年以来,A股市场的静态估值水平提升了60%,市场对于上市公司未来业绩的高增长充满预期。美国次级债危机爆发后,外部需求放缓的趋势日渐清晰,在宏观调控政策仍然偏紧的背景下,市场对于明年宏观经济运行的担忧逐渐增多,这种由乐观预期到谨慎担忧的认识过程,造成了市场的本次调整。 陈鹏:过热的经济和滞后的政策将使得市场在短期内透支长期的收益,目前的市场下跌和之前的上涨正是初步实现了前期的透支和对其的纠正。我们认为这是市场的正常行为,市场正在重新进入健康的轨道。 《第一财经日报》:经过了此轮下跌之后,市场的估值是否已经合理?到明年农历春节前,这一段时间内,投资的方向是什么? 刘文动:经过本轮调整后,全市场的静态估值已经下降至38倍,相对于2008年上市公司的业绩增长和中国经济良好的长期增长前景,我们认为市场估值已经逐渐进入合理区间。短期投资方向的选择,受各种短期因素影响更大,但从中长期来看,我们更看好受益于内需增长的产业,如金融、地产、零售、医药和部分高端消费品。 林彤彤:经过这一次的调整,我们认为继续大幅下跌的空间已经不大。如果市场进一步下跌,我们就会考虑提高仓位。事实上,在大盘股下跌之前,有相当多的股票已经有了较大调整,应该说估值重入相对合理的区间。 在最近这段时间内,我们会关注明年业绩增长较高且确定的行业,如银行;今年以来表现落后,但估值合理且成长性较高的二线蓝筹股,如医药、电网设备;以及前期跌幅较深但基本面仍然向好的行业如航空、汽车等。 2008:“主题轮动”? 《第一财经日报》:2007年开局,垃圾股、题材股轰轰烈烈上涨了近半年,然后大盘蓝筹股才开始上涨,基金也开始显现机构投资者的力量。但现在大盘股也已估值偏高,且并未在此轮千点大跌中幸免。以你们整个基金投资研究部门的预测,2008年的大概走势将是怎样的? 刘文动:我们认为目前市场整体估值合理,局部存在一定的泡沫。2008年,宏观经济运行的不确定性因素日渐增多,外部需求有所放缓,投资和消费有望保持快速增长,但企业盈利增速将明显下降,这是制约市场的主要不利因素。 与此同时,人民币升值、流动性充沛(源于负利率和顺差)等有利因素依然强劲,市场将在高位震荡中寻找方向。我们看好长期受益于中国经济发展、盈利增长前景确定的消费服务类行业,同时也看好估值吸引力较高、产业结构向好的方向转变、受益于进口替代和出口拉动的部分制造业和资源品行业。 林彤彤:如果说2006~2007年A股市场主要以经济复苏背景下不同“行业轮动”为主要投资线索,那么在2008年经济增长已经全面进入高位繁荣期,在各行业之间的景气差异不再有明显差异的背景下,A股市场2006~2007年的“行业轮动”很可能让位于2008~2009年的“主题轮动”。 “主题轮动”策略是在经济增长中后期的高景气阶段,各类事件驱动往往会带来企业额外增长的惊喜,而在市场估值普遍偏高的背景下,各类主题事件驱动所产生的投资机会往往具备更大的估值弹性和想象空间,因此比较容易在整体高估值水平的市场之中引发进一步的价值重估。在2008年,我们预计将主要有如下几类主题投资机会:升值、内需、资产注入、奥运、创业板、节能环保等。 股指期货和大盘股 《第一财经日报》:市场预测,股指期货推出已箭在弦上,怎样看待其对大盘可能的影响?基金投资将会如何应对? 林彤彤:对境外市场的统计发现,往往在股指期货推出前一个月,多数市场出现了上涨,而推出之后的一个月内,多数市场出现下跌。尽管不能绝对地说这是一种固定模式,但总体来看在股指期货推出前后,市场将会发生反向波动。 我们认为,在股指期货运行初期,大多数公募基金将少做多看,公募基金长期投资的理念以及法规方面的规定决定了不会将这个工具作为投资盈利的主要手段,最多是作为套保的手段,因此初期基金行业的参与度估计不会很高。 刘青山:首先,我们必须认识到股指期货仅仅是市场的一种新交易品种,当然,对内地市场它还代表了一种新的交易方式——做空。但它绝对不是决定市场趋势的因素。从历史上看,它的出现改变不了市场的中长期趋势,而只会导致短期的市场波动。 至关重要的一点,在我国还必须考虑到监管层推出股指期货的根本用意——促进市场稳健发展,而不是给市场提供一个投机工具。监管层对此事慎重再三,我们相信必然会在事前预防、事中监控、事后稽查等方面做了周密的准备工作,防止股指期货对市场短期形成过大冲击。 总的来说,我们认为其对大盘长期趋势影响甚小,但可能在一定程度上导致短期波动加剧,并引起权重股与非权重股之间结构性的轮动机会。 《第一财经日报》:今年以来,中国神华、中石油、中铁等大型IPO连续登陆A股,你们怎么看待A股市场结构所发生的变化? 刘文动:总体上讲,我们欢迎大型蓝筹股的IPO上市,从长远角度看,对改善市场的结构会有很大帮助,增加了市场的流动性和可投资性。但9、10月以来上市的大盘蓝筹股,上市首日往往涨幅惊人,估值过高,这给整体市场带来了较大的估值压力,也扭曲了一级市场的收益率,这种情况不可持续。 陈鹏:上市公司的价值评价和股票总市值并不具有绝对的因果逻辑关系。大市值股票的发行将在相当程度上起到稳定市场的作用。但是由于这些公司的流通市值仍然较小,所以我们还是会对这种作用进行审慎的观察。 次贷迷雾与QDII未来 《第一财经日报》:次级贷危机还在全球蔓延,怎样看待此次危机对中国经济以及A股和具体行业的影响?基金现在如何考量全球经济在基金投资研究中的权重? 刘文动:次级债危机目前对于中国经济的直接影响有限,但该事件若进一步影响美国的金融市场和实体经济,造成美国等发达经济体步入衰退,将给以中国为代表的新兴市场带来严重的后果,特别是出口拉动的产业,如纺织、机电、玩具、家具等。 自2002年以来,出口一直是拉动中国经济增长的核心动力之一,这已经要求基金管理人必须紧密跟踪国际经济的发展和变化,以全球化的视角来研究中国问题,这是我们不得不适应的工作习惯之一。 刘青山:有观点认为现在全球经济的一个大问题是“美国的过度消费,中国的‘过度制造’”。现在,美国的过度消费出现问题,暴露出了次贷危机。中国的‘过度制造’现在也面临一定问题了,集中表现在资源、劳动力、土地、环境等要素供应压力上。次贷其实只是一个导火索,背后是本轮全球“不均衡繁荣”需要调整了。 要解决这个问题,一个角度是局限于中国来看,显然就是要致力于国内的生产与消费的均衡。但作为一个开放的经济体,这是不现实的。不过减少其总量的差额是可以的。因此,一方面控制投资,给经济(生产)降温,另一方面扩大内需(消费和不形成新产能的基础设施投资)就成为政策的选择。因此,从紧的货币政策与适度的财政政策将是明年的政策背景。其中,也就揭示了我们应该关注(与财政政策刺激有关)和应该规避(与货币政策紧缩有关)的行业。 要解决这个问题,另一个是放在全球的角度来看,需要关注的就是全球资源禀赋的相对优势及其引起的国际分工问题。显然,各国只要有能力,都希望更多地依靠资金和可再生的劳动力资源,而不是自然资源来参与国际分工。我国现在资金和可再生的(高素质)劳动力资源上已经逐步具有优势了,自然要着力提高本土自然资源的使用效率,鼓励高附加值生产制造。同时,鼓励第三产业发展,来带动经济和提高国民生活水平。这揭示的行业机会应该是先进制造业和第三产业。 《第一财经日报》:目前,首批基金系QDII均出现不同程度的下跌,你认为,基金系QDII今后的发展前景如何? 刘文动:QDII业务是中国基金业在国际化进程中的重要一步,在商品和服务贸易日益全球化的今天,对资本的全球化也提出了更高的要求。我想,QDII业务可以进一步拓宽基金投研人员的视野,更好地理解中国经济和全球经济。基金净值的涨跌是股票投资固有的风险,投资于A股市场的基金早期也面临着同样的问题,但能够坚持把基金作为一种理财工具,长期持有的投资者如今都获得了丰厚的回报。我们看好基金系QDII的长远前景,但其发展仍有很长的路要走。 吴慧 欢迎订阅《第一财经日报》! 订阅电话:010-58685866(北京),021-52132511(上海),020-83731031(广州) 各地邮局订阅电话:11185 邮发代号:3-21 新浪财经独家稿件声明:该作品(文字、图片、图表及音视频)特供新浪使用,未经授权,任何媒体和个人不得全部或部分转载。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【 新浪财经吧 】

不支持Flash

|

||||||||||||||||||||