|

|

|

|

|

2006年第3季度保监局行政处罚实施情况http://www.sina.com.cn 2006年10月31日 17:22 保监会网站

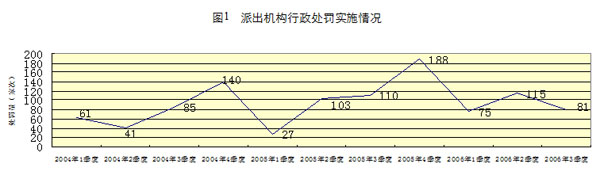

2006年3季度,各派出机构共对79家机构实施81家次行政处罚。其中,责令撤换高管人员13人,同比增加18.18%;罚款306.13万元,同比减少13.03%;责令停止接受新业务2项,同比持平;没收违法所得6.95万元;警告19家机构和38人。 此外,对138家机构及个人实施了145家次的其他监管措施。其中监管谈话96次,下达监管意见书62份,通报批评2家次。

按机构分类,受处罚的产险机构占43.21%,寿险机构占23.46%,中介机构占33.33%。 从受处罚相对数量看,每千家机构受处罚比率,产险公司平均水平为1.86,寿险公司平均水平为0.68;每亿元保费受处罚家次,产险公司平均水平为0.029,寿险公司平均水平是0.006。 查处的违法违规行为,主要呈现以下特点。 一、车险业务弄虚作假比较突出。一是利用虚假注销保单、阴阳保单、阴阳发票等形式截留、挪用保费,或通过编造虚假赔案和扩大赔案损失程度等手段套取费用,以贴补营业费用、支付手续费或合同外不当利益。二是通过虚假批单、擅自扩大保险责任、更改车辆使用性质等方式,变相降低承保费率。特别是通过出具“鸳鸯单”进行车险降价的行为有所回升。 二、寿险银代业务管理较乱。一是手续费管理不严。保险公司以现金方式支付兼业代理手续费,坐支保费作为代理手续费,以优惠促销和直销业务名义向银行职工支付代理手续费及奖励费等。二是委托无兼业代理资格单位代理保险业务,并支付手续费。此外,有的兼业代理机构妨碍或干扰保险监管人员的执法检查或提供虚假资料数据,影响恶劣。 三、专业中介违规经营值得关注。一是虚开发票、虚假批退,为保险公司套取资金提供便利。二是财务数据弄虚作假。如少计收入、虚列成本、提供虚假财务报表等。三是违规开展业务。如与无资格的机构发生业务往来、异地展业、未经批准擅自设立分支机构、未设立专户对代收保费进行管理等。 四、不严格执行条款费率问题仍然普遍。一是擅自修改报备条款,变更承保条件,扩大保险责任,降低承保费率。二是通过非正常批单退费等手段变相降费。三是滥用费率调节系数或违规协议承保,变相下调承保费率。

|

不支持Flash

不支持Flash

|

|||||||||||||||||||