鲁政委:更多银行加入缩表行列

l来源:首席经济学家论坛

上市银行2017年一季度业绩显示,个别银行总资产规模出现了收缩。在稳健的货币政策更强调中性、金融监管趋严的背景下,未来有更多的银行可能出现缩表吗?

历史数据显示,自2010年有数据以来,尽管大型银行和小型银行还从未出现过资产规模收缩的情况,但中型银行的资产规模却早在此前的2014年三季度已一度出现过负增长,即所谓的缩表。

从复式记账法的角度来看,资产端与负债端犹如一枚硬币的两面。资产与负债的收缩都可以引起缩表。因此,我们可以从不同类型负债的变化入手,来分析中型银行缩表的原因。

2014年三季度中型银行负债中,对企业与住户负债环比下降3.2%,是2010年以来仅有的一次负增长,而同期中型银行同业负债环比只下降了0.5%。因此,存款萎缩是2014年三季度中型银行出现罕见缩表的主要原因。这与眼下一季度某家股份制银行缩表的情形如出一辙。

如果这样,存款未来的变动趋势,很可能是决定商业银行是否会出现缩表的关键;在当前流动性压力巨大、同业负债比例受到严格制约的情况下,存款对于资产就更加具有决定性的意义。

中型银行存款萎缩的原因在于,2014年三季度企业存款大幅下降,而中型银行比大型和小型银行更为依赖企业存款。数据显示,2014年第三季度金融机构企业存款的环比增速仅为-3.7%,较2010年至2016年各年第三季度的平均增速(不含2014年第三季度)1.9%低5.6个百分点,是2010年以来的最低水平。

企业存款萎缩系主因

企业存款萎缩对不同类型银行的冲击并不相同。对中型银行来说,企业存款占总负债的比例约37.5%。而大型银行和小型银行的企业存款占总负债的比例分别为29.1%和34.8%,均低于中型银行。由此来看,中型银行对企业存款更为依赖,导致中型银行更难抵御企业存款萎缩的冲击。

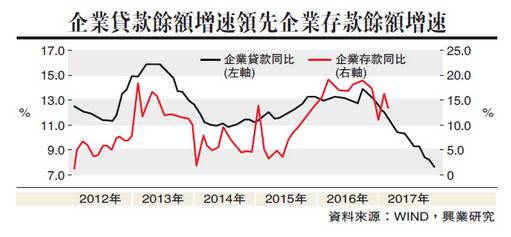

那么,2014年三季度企业存款为何会大幅萎缩?历史数据显示,企业贷款余额同比增速会领先企业存款余额增速约三个季度左右。2013年四季度企业贷款同比增速仅为11.1%,较2012年同期的13.8%下降2.7个百分点。受企业贷款增速下滑的影响,2014年三季度企业存款同比增速仅为5.5%,较2013年同期的11.6%大降6.1%。

当下的情况与2014年非常相似。2016年2月以来,企业贷款余额同比增速逐步回落。2017年3月,企业贷款余额同比增速仅为7.7%,较2016年同期的13.2%大幅下降5.5个百分点,是2005年12月有数据以来的最低值。

企业贷款增速的下滑可能逐步传导至企业存款,使企业存款增速下降,而对企业存款更为依赖的中型银行可能面临更大的压力。同时,随着MPA考核和金融监管趋严,商业银行可能面临收缩同业资产的压力。因此,尽管2017年一季度仅出现了个别银行缩表的现象,但在企业存款增长乏力叠加同业资产扩张受限的情况下,到2017年底,可能会有更多中型银行出现缩表。(鲁政委系兴业银行首席经济学家、中国首席经济学家论坛理事)

进入【新浪财经股吧】讨论

责任编辑:李彦丽