|

|

调升准备金率可实现降低货币供应量目标吗http://www.sina.com.cn 2007年12月13日 02:00 中国证券网-上海证券报

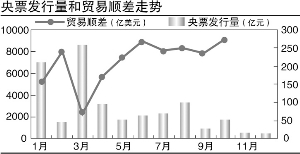

存在央票替代现象 ⊙特约撰稿 顾清 12月8日央行宣布了今年第10次上调准备金率。那么,上调存款准备金率对回笼流动性的效果究竟怎样?能否实现控制货币供应量的目标? 首先我们从静态角度分析。设初始货币存量为10000亿元,法定准备金率为10%,则准备金存款为1000亿元。同时为简化过程,设货币乘数为法定准备金率的倒数,k=1/Rd,即10倍。现在因外汇占款等因素,新增货币供应量为1000亿元,即货币存量上升到11000亿元,准备金存款为1100亿元。此时央行为回笼货币,上调法定准备金率1个百分点至11%。那么各类存款机构还需上缴110亿元准备金存款,准备金存款达到1210亿元,货币乘数则为1/0.11(约为9.09,较前下降了0.91),则货币供应量仍为11000亿元。 再从动态角度考察。第一种情形,各机构通过压缩贷款回笼资金以上缴准备金。设各类存款机构在吸收存款后,只保留法定存款准备金,其余全部用于放贷。因此为上缴110亿元新增准备金,存款机构将被迫回收110亿元贷款。再设这110亿元贷款系全数存于其他存款机构,在保留法定存款准备金后又用于放贷,因此减少贷款将继续收缩存款,循环往复,构成一递减等比数列。在简化和理想条件下,将为:最终收缩的贷款=初始货币供应量*法定准备金率变化值/变化后的法定准备金率。在前例中,货币供应量将最终减少1000亿元至10000亿元,法定准备金将恢复至1100亿元。 第二种情形,各机构用到期央票兑付的本息上缴准备金。则若不上调准备金率,央票到期本息等同于投放的基础货币,再乘以货币乘数即为增加的货币供应量;上调准备金率后,央票到期本息转为基础货币中的准备金存款,同时货币乘数下降,这时总货币供应量不变。根据前面假设,再设有110亿元央票到期本息用于准备金缴款,则准备金为1210亿元,货币乘数仍为1/0.11,此时货币供应量和上调前一致,即11000亿元。由于无压缩贷款造成的信用收缩过程,此即为最终结果。这种情形下上调准备金率实现了对央票的替代,控制了央票到期本息引起的信用创造过程。当然这是极端情况,现实经济复杂得多,可能因各机构头寸、央票持仓量不同而混杂着上述情形,但上述推理过程还是适用的。 通过上述分析可以看出,在这一模型架构下,上调法定准备金率的瞬间(静态)降低了货币乘数,但增加了作为基础货币的准备金存款量,两相抵消,最终货币供应量并未发生变化。但此时由于改变了货币供应量结构,即通过上缴准备金的形式将存留于各类存款机构手中的货币转为在央行的准备金存款,这部分货币将不能继续在实体经济中流转,从而实现了回收流动性的目标。在经过一段时滞后(动态,对央票替代情形无效),由上缴准备金引起的贷款、存款收缩效应将逐步发生,对准备金和货币供应量的影响将按上述分析展开,即在上调法定准备金率后,货币乘数下降,准备金存款先一步到位上升到峰值再伴随货币供应量的缓慢减少而逐步下降。 此外上调法定准备金率降低了货币乘数,从而使由于外汇占款等因素新增的基础货币对货币供应量的影响程度减小。当然如果各机构在比较贷款和央票收益后,因为贷款收益高而用到期央票本息上缴准备金以维持意愿贷款规模,则货币供应量难以回落,这与目前实际情况较吻合。 由此可见调升法定准备金率对货币供应量和流动性的巨大影响,因此虽然会降低商业银行的盈利能力,但在目前国内货币供应增速居高不下和总体经济流动性过剩的情况下,央行仍将频频使用这一重磅武器。预计在2008年货币政策从紧的背景下,法定准备金率不排除上升到17%的可能,但每次上调幅度将恢复为0.5个百分点。并且2008年上半年是准备金率密集调升期,主要因为央票到期量大(上调准备金率作为替代),通胀仍在高位,且上半年是传统信贷高增速时期;而步入下半年后,由于2007年同期央票发行量较小,因此到期量不大,同时CPI等关键经济指标将高位回落,因此准备金率继续上行空间有限。 但值得注意的是,在前述分析中,上调法定准备金率对货币供应量的收缩效应具有时滞,因此在连续上调法定准备金率后,最终对货币供应量的影响可能出乎预期,即超调,可能使得实体经济硬着陆,需密切关注这一风险。 更多精彩评论,更多传媒视点,更多传媒人风采,尽在新浪财经新评谈栏目,欢迎访问新浪财经新评谈栏目。

【 新浪财经吧 】

不支持Flash

|

||||||||||||