金融街物业偏科明显 发展迟缓想象空间不足

新浪财经房产|大眼楼管 肖恩

新浪财经讯 近日,金融街物业在港股挂牌上市,作为以商业物业管理为主要收入来源的物管公司,在行业中有着自己特有的一席之地。金融街物业成立于1994年,早期于北京金融街提供物业管理服务,自2008年期先后在华北、西南、东北、华南及华东市场展开全国化布局。但截至目前,金融街物业依然存在严重依赖金融街控股、北京地区以及商业物业的偏科情况,加之金融街控股近几年在地产业务的发展相对迟缓,这也严重限制金融街物业的想象空间。

偏科1:严重依赖北京

招股书显示,金融街物业目前在管项目共计144个,在管面积约19.86百万平米。尽管管理面积在已上市物管企业中并不算大,但凭借金融街控股多年在北京的区位优势,金融街物业还是分到了北京商业管理领域最肥的一块肉。

尽管金融街物业十多年就开始了全国化布局,但北京金融街项目稳定的业绩也让公司的收入过于依赖北京地区。截止去年底,金融街物业在北京的管理面积达到69个,占公司所有管理项目的半壁江山,管理面积达到8.1百万平平,占比高达40.8%。而在收入方面则体现的更明显,华北占比达到72.7%,其中北京占比高达63.1%,而全国其余地区的占比总和则不超过30%。

偏科2:严重依赖金融街控股

物业管理公司多为从地产母公司分拆而来,从关联地产公司接手项目也是行业普遍现象,但是过于依赖关联方,则一定程度从侧面反应了物管公司的市场竞争力偏弱。

金融街物业就存在这样的情况,来自于关联方的项目收入在2017/2018/2019三年的营收占比分别达到83.5%、83.4%、81.1%。

更值得注意的是,金融街物业来关联方集团的物管面积占比分别为72.5%、69.1%和66.4%,而收入占比则明显高出在管面积占比,可见,金融街物业外拓的项目盈利能力明显要低于关联方“照顾”的项目。

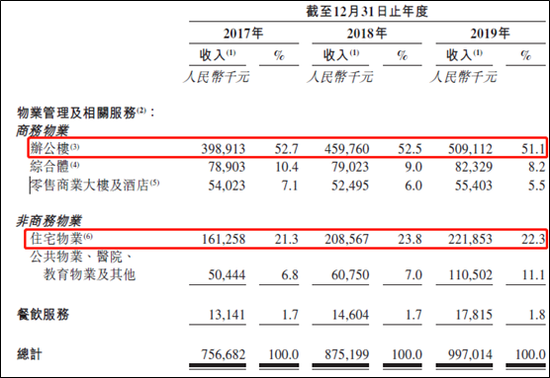

偏科3:盈利严重依赖商业物业

截止2019年底,金融街物业的商业物业在管面积约为8百万平方米,其中办公物业在管面积为6.4百万平方米。商务物业在管面积占比为40.3%,而收入占比则达到了64.8%,加上公共物业、医院物业及餐饮服务等非住宅物业收入,占比高达78.7%。

相比之下,住宅物业的在管面积高达8.88百万平米,超过了商务物业管理面积,但创造的收入占比仅为22.3%。此外,商业与住宅物业,在盈利方面的反差更为明显。2019年,金融街管理商务物业的毛利率达到24.6%,而非商业物业的毛利率仅为10.5%,可见公司的盈利对于商务物业的依赖更为严重。

这主要是由于商业物业可以获得远高于住宅物业的管理费水平。这种商务物业的独特优势也让金融股街物业在以住宅物业居多的港股物业板块,显得较为独特。

2019年,金融街物业在管项目的年平均每平方米纯利为5.7元,体现出较强的盈利能力。这其中,金融街物业的商务物业平均物业费在为12.66元/每平米/月,而同期公司管理的非商务物业(主要为住宅)的的物业费为2.11元/每平米/月,两类物业的物业费的差距达到了6倍。

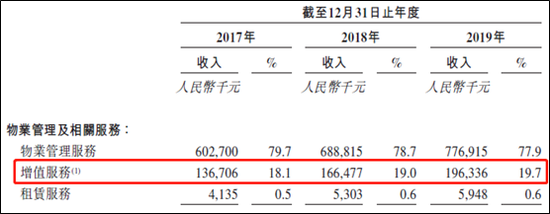

偏科4:严重依赖基础物业管理

由于金融街物业在住宅物业板块的盈利能力明显偏差,反映出公司对于小区流量的把握及变现能力较为一般,这也是公司增值服务占比一直提不高的主要原因之一。

招股书显示,金融街物业我的增值服务占比近三年未有明显突破,在19%左右徘徊,基础物业占主导的业务格局、住宅物业毛利率仅有10%窘境,导致了金融街物业整体毛利率明显偏低。

2019年,与当前已上市的物管公司相比,金融街物业19.2%的毛利率水平只能排在末尾。相比之下,宝龙商业的的毛利率也达到了26.42%,奥园健康、碧桂园等的毛利率更是接近40%的水平。

发展迟缓想象空间不足

过去三年,金融街物业的发展速度较慢。其中,在管建筑面积从2017年的13.2百万平米增长至2018年16.4百万平米、2019年的19.9百万平米,同比增速仅为24.24%、21.34%。相较于此前几年地产大牛市而言,明显偏低,同期即将上市的世茂服务在今年前五个月的合约面积较上年末就增长24%。

此外,公司的收入由2017年的7.57亿元增长至2018年的8.75亿元,并进一步增长至2019年的9.97亿元,增速分别为15.59%、13.94%,不仅低于其他主要上市物管公司,也低于公司在管面积的增速。而净利润由2017年的0.827亿元,增值2018年的0.915亿元,2019年的1.134亿元,同比增速为10.64%、23.93%。

此外,不同于其他港股上市物管公司既披露在管面积同时也披露合约面积,金融街物业仅披露在管面积,而合约面积的多寡成为预测公司未来业绩的主要参考依据,金融街物业的业绩增速确定性相对更差些。

从关联方地产公司看,截至2019年底,金融街控股已进入五大城市群中的16个重点城市,总土储约1750万平方米(对应权益规划建面约1400万平米)。2019年金融街控股销售签约额约319亿元,销售签约面积118万平米。其中,住宅项目销售签约额约266亿元,销售面积约104万平米,商务项目销售签约额约53亿元,销售面积约14万平米。

可见,无论是住宅还是商务项目,金融街控股可能输送的项目对于金融街物业当前19.9百万平方米的管理体量来说,都是较小的,况其中盈利能力明显更差的住宅物业占绝大多数。即使参考金融街控股所有的土地储备面积,按照5年的周期全部开发结转后移交给金融街物业,平均每年的新增管理面积仅为3.5百万平米,增速依然不容乐观。

未来业绩的想象空间,相对于金融街物业当前达到PE(TTM)为29倍的市盈率来说,明显是不对称的。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有