公募基金的下一个二十年,将围绕着养老、科创、智能投资等展开,对此,“养老与基金高峰论坛”4月23日启幕,多位行业大咖齐聚共议未来,思辨如何更好的建设第三支柱养老金、夯实资产管理、支持科技创新!【详情】

乐居财经 杨倩 发自北京

随着房企规模逐渐扩大,其负债规模也在加速增长。近两年房企还债压力显现,不少房企通过“借新还旧”应对偿债高峰。在此背景下,乐居财经梳理万科、碧桂园、恒大、融创四大房企的2018年财报,聚焦龙头房企的负债情况及偿债能力。

注:数据来源于房企公开资料、wind,最终解释权归属乐居财经

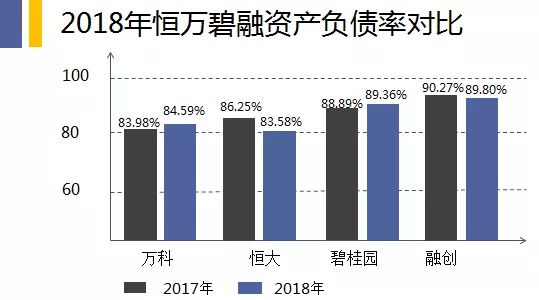

从资产负债率来看,恒大负债率最低,且同比降幅最多。

万科2018年资产负债率为84.59%,较2017年83.98%上升0.61个百分点;恒大2018年资产负债率为83.58%,较2017年86.25%下降2.67个百分点;碧桂园2018年资产负债率为89.36%,较2017年88.89%上升0.47个百分点;融创2018年资产负债率为89.8%,较2017年90.27%下降0.47个百分点。

四大龙头房企资产负债率近两年来均在80-90%区间内波动,差距不大,但从净负债率指标来看,龙头房企却出现明显分化。

注:数据来源于房企公开资料、wind,最终解释权归属乐居财经

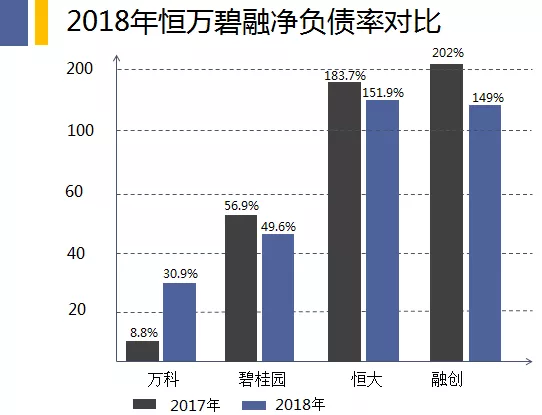

从净负债率来看,万科净负债率最低,融创净负债率降幅最多。

万科2018年净负债率为30.9%,较2017年8.8%上升22.1个百分点。万科去年8.8%的净负债率曾创下行业最低记录。碧桂园2018年净负债率为49.6%,较2017年56.9%下降7.3个百分点。恒大2018年净负债率为151.9%,较2017年183.7%下降31.8个百分点。融创2018年净负债率为149%,较2017年202%下降53个百分点。

值得注意的是,四大龙头房企净负债率两极分化,恒大净负债率为151.9%,几乎是万科的5倍。

一般而言,资产负债率反映的是长期偿债能力,从短期偿债能力来看,万科资金充裕,恒大压力最大。

根据2018年年报披露数据,万科现金规模约为1884亿元,短期有息负债约为932亿元,现金短债比超过2倍,短期无偿债压力;碧桂园现金规模约为2425亿元,短期有息负债约为1261亿元,现金短债比接近2倍,短期无偿债压力;恒大现金规模约为2043亿元,短期有息负债约为3183亿元,短期偿债压力较大;融创现金规模约为1202亿元,短期有息负债约为920亿元,现金短债比为1.3,现金储备可覆盖短期有息债务。

总体来看,坚持以现金流管理为基础的万科,2018年在净资产负债率、短期偿债能力上表现优异。融创降杠杆成效最为明显,净负债率下降53个百分点,且连续三年实现同比下降。恒大从2017年开始向低负债、低杠杆、低成本、高周转的“三低一高”经营模式转型,连续降低资产负债率,在四大龙头房企中负债率最低。碧桂园则一直坚守“稳健经营”的底线,财务结构稳健,连续三年实现正经营性现金流。

业内人士认为,2019年龙头房企杠杆水平最低、短期偿债能力好且债务结构合理,发生风险可能性最小,而小房企杠杆水平最高,短期偿债压力最大且高度依赖短期债务,财务稳健性最弱。

责任编辑:张恒星 SF142

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)