私募周报:星石调研170次成劳模,35只百亿私募调研个股翻倍

来源:格上研究中心

【行业数据】星石调研170次成劳模,35只百亿私募调研个股今年翻倍

【周度业绩】股票策略垫底,阿尔法策略居首

【市场观点】翼虎投资:港股明年有望冲击34000点;弘尚资产:2018年应该不会出现以往基建投资快速增长的情形;暖流资产:磨底进行中,控制仓位、布局低位价值;大钧资产:目前判断A股3250点重要中枢支撑位支撑有效,债市需谨慎

【行业动态】挂牌私募整改结果陆续出炉,中科招商等5家私募面临摘牌;私募需防范税务法律等多方面风险;英仕曼中国第一只基金成功落地

【备案数据】本周新备案证券类产品317只,新备案私募管理人30家

一、星石调研170次成劳模,35只百亿私募调研个股今年翻倍

今年以来,市场分化明显。以上证50为代表的大盘蓝筹股涨幅居前,而以创业板为代表的中小盘个股整体则呈现下跌走势。在这种结构性的市场环境下,私募机构也加大了精选个股的力度,其中对上市公司的调研则为私募挖掘及跟踪个股的主要路径之一。回顾2017年全年,哪些私募机构最频繁出动,而知名私募又重点关注哪些股票呢?

私募抱团取暖,仅33%的个股被私募关注

今年以来,私募机构共调研上市公司1124家,占上市公司总数的比例不到33%。

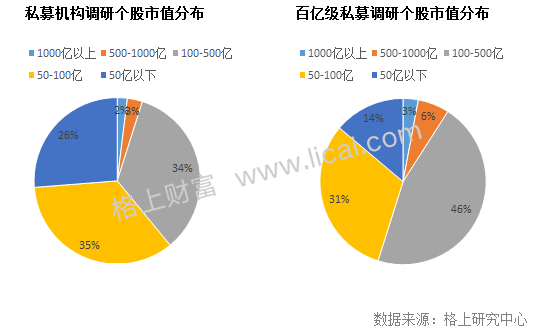

从市值来看,今年以来私募调研个股以大中型上市公司为主,其中整个私募行业调研个股的平均市值在156.64亿,百亿级私募调研个股的平均市值在233.41亿。

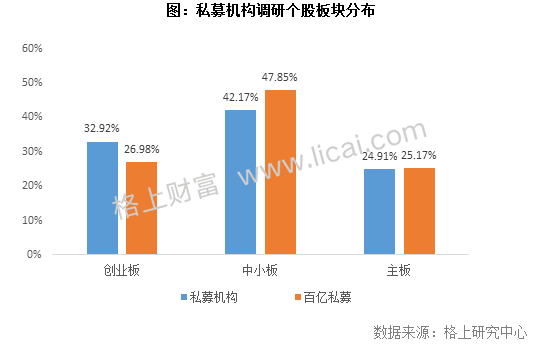

分板块来看,不论是私募行业整体还是百亿级私募其调研的个股中中小板个股占比最大。

百亿级私募调研个股平均涨幅达21.73%,35只涨幅翻倍

截至12月19日,今年以来上证指数上涨6.21%,私募机构调研的全部个股今年以来平均涨幅为10.73%,而百亿级私募今年以来调研的个股平均上涨21.73%,其中有35只个股涨幅翻倍。

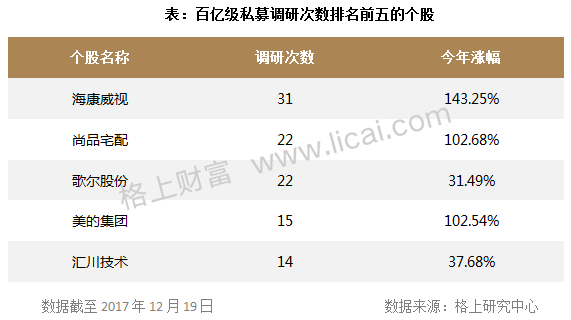

在百亿级私募关注度前30的股票中,既包括海康威视、尚品宅配等股价大幅增长的个股,也有温氏股份、宋城演艺等略有下跌的个股,而百亿级调研次数排名前5的机构今年股价均较大幅度上涨,其中海康威视、尚品宅配、美的集团今年以来涨幅翻倍。

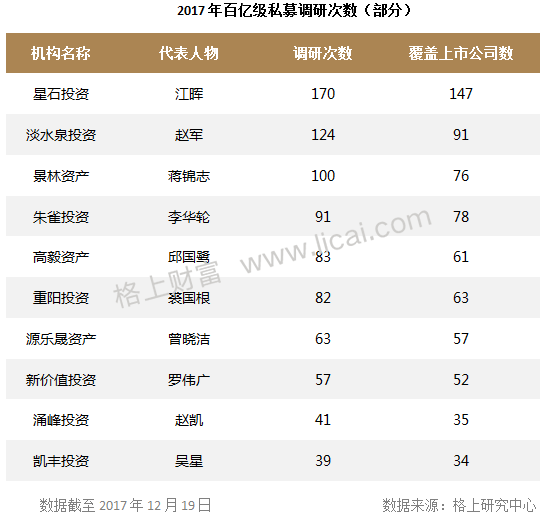

星石投资今年调研170次为行业内劳模

百亿级私募中,星石投资今年以来共调研170次、覆盖上市公司147家,位列百亿级私募榜首。在星石投资私募调研的个股名单中,利亚德、歌尔股份、尚品宅配是其重点关注对象,全年实地拜访次数在3次以上。此外,淡水泉投资、景林资产今年调研次数也超过100次。

本周私募调研热情持续上升,“好莱客”备受关注

本周市场仍然处于调整状态,上证综指本周下跌0.73%;沪深300指数下跌0.56%;创业板指数下跌0.46%。分行业看,虽然周五出现回调,但食品饮料、家电行业涨幅仍然居前,而非银金融等行业表现不佳。本周私募机构共调研上市公司72家,相比上周的59家环比增长22.03%。

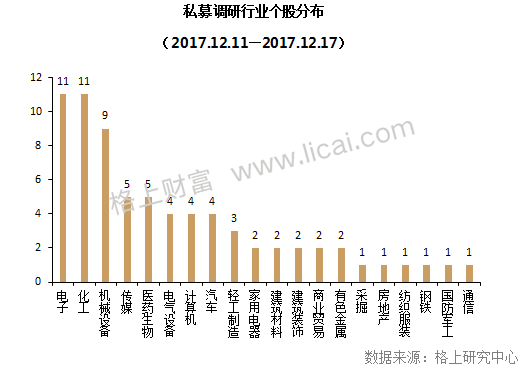

板块方面,本周中小企业板仍旧关注度最高,占比50%,而主板关注度较低,占比仅为18.06%。行业方面,本周电子与化工行业受到最多关注,各有11家上市公司被调研,其次受到较高关注的机械设备行业,本周有9家上市公司被调研。

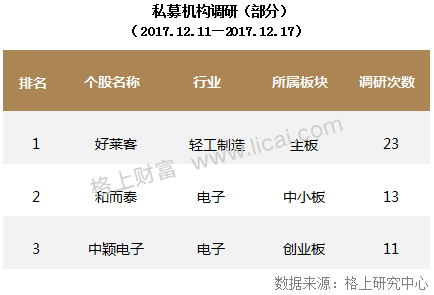

格上研究中心发现,本周个股“好莱客”受到最多私募机构关注,参与调研的私募数量为23家,其中不乏淡水泉投资、重阳投资等知名私募。据格上研究中心了解,好莱客公司主要从事整体衣柜及其配套家具的设计、研发、生产和销售,是国内定制家居整体解决方案提供商。目前公司已完成门店升级,收入增长进入提速阶段,未来整体收益有望显著增长。

二、阳光私募周度业绩表现:股票策略垫底,阿尔法策略居首

上周市场成交依旧低迷,指数延续震荡下行,其中上证综指下跌0.83%,中小板跌1.32%,创业板跌0.69%,同时沪深300和上证50则出现微涨。分行业看,上周非银金融、食品饮料、国防军工涨幅居前,钢铁、煤炭、计算机则跌幅较大。

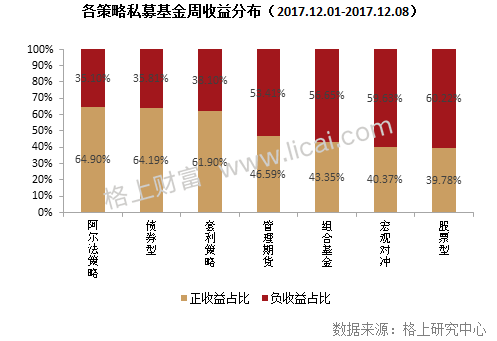

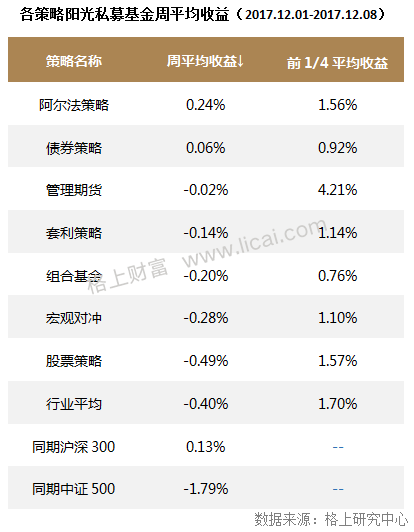

从各策略业绩表现来看,上周(2017.12.01-2017.12.08)仅阿尔法策略和债券策略取得正收益,其中阿尔法策略表现最佳,周平均收益0.24%,正收益占比64.9%,两项指标均跑赢其他策略。另外,上周股票策略表现最差,周平均收益为-0.49%。管理期货策略分化最为严重,虽然周平均收益仅为-0.02%,但前1/4平均收益高达4.21%,远超其他策略。

三、阳光私募机构最新市场观点

1)翼虎投资:港股明年有望冲击34000点

A股方面,TMT板块,在行业趋势确定和辅助政策推动下,18年建议重点关注大数据和云计算板块,尤其以拥有数据入口和估值底的云计算基础设施板块。消费板块,随着扶贫,棚改等政策不断推进,三四线城市消费升级依然明显,未来关注在三四线城市有渠道布局优势的消费个股。

港股方面,恒生指数明年仍然有望继续挑战2007年的高点,甚至冲上34000点。从市场整体估值来看,远低于2007年及2015年指数创下高点时的估值。本轮上涨行情,是在上市公司业绩不断提升、国内资金不断涌入、外围市场持续向好、联交所相关政策不断进步完善的前提下进行的,有着稳步上涨的基础。从两个月前联交所重拳整治老千股,到本周末联交所出台同股不同权相关政策,监管环境仍在不断改善,对资金的吸引力仍会提升。因此明年的港股上涨行情有望得到延续,甚至再创新高。

商品方面,国内经济数据回调对股市以及大宗的利空也在逐渐被消化,供给改革加环保因素导致的上游盈利好转以及商品层面的供应短缺对价格的利好推动也在减弱。政治局会议提出发展大数据产业,或许也在预示着资源及上游以房地产为载体的周期行业加杠杆告以段落,当局的视角再次转向科技产业,结合基建投资增速下滑,大宗需求端的回调或许成为常态。

2)弘尚资产:2018年应该不会出现以往基建投资快速增长的情形

基本面方面,本周公布的11月宏观经济数据小幅走弱,整体符合市场预期,房地产销售及基建投资韧性十足。11月单月房地产投资增速回落至4.6%,但土地购置面积增速继续回升,在目前库存水平偏低,叠加租赁住房供地加快刺激下,预计未来房地产投资仍将保持较快增长。

对于2018年基建投资能否保持中高速增长的看法是,在目前控制宏观杠杆率、化解债务风险基调背景下,基础设施建设将改变以往通过不断增加地方债务和提高国有企业(为主)杠杆来实现稳增长的目的。无论从经济增长情况和驱动因素,还是从防风险去杠杆来看,2018年应该不会出现以往基建投资快速增长的情形。、

短期配置上,建议继续回避缺乏业绩支撑、估值偏贵的中小市值主题炒作个股,随着成交量持续萎缩,部分中小市值个股可能陷入“流动性困境”风险。建议核心仓位集中于估值合理、基本面稳健的白马价值龙头公司,同时寻找部分行业景气反转、集中度提升的大健康、大制造板块龙头公司。

3)暖流资产:磨底进行中,控制仓位、布局低位价值

政策面上,资管新规过渡期延长传闻给了市场一些喘息的机会,联储加息落地之后,央行无缝对接提高操作利率略超预期,仍需等待18-20日的中央经济工作会议对来年的通胀和利率图景进行展望和确认。

股市方面,政治局集体学习大数据、新零售布局方兴未艾、天然气短缺以及二线白酒涨价也给了科技成长股以及消费白马股一些超跌反弹的理由,从目前的情况来看,一些优质个股的调整空间已基本到位,启动时间也可能先于指数(从目前到1月中旬之间),但是目前指数调整的时间还不够,需要等待二次甚至三次探底来确认底部。

行业配置方面,持续看好白马(成长),集中在农业、食饮、医药、计算机和旅游等大消费板块;同时看好低估值、稳健增长、高分红的银行、保险、建筑、电力和公用事业与交运等;估值合理、增速较快、盈利能力较强的科技成长类细分龙头也有超跌反弹机会;最后,库存周期回落的预期被充分消化,钢铁、煤炭、有色等资源品种和重卡、机械等中周期设备亦有机会。

4)大钧资产:目前判断A股3250点重要中枢支撑位支撑有效,债市需谨慎

A股方面,目前看上证指数3250点是一个重要的中枢支撑位,目前判断支撑有效,本轮行情的高点依然看3600点目标。本轮调整最为剧烈的过程已经结束,部分强势股已经在强势反弹后补跌,预计市场将进入一个大盘股绝对优势回落,中小成长股随业绩释放和估值消化渐入佳境的过渡时期。后续金融政策的方向以及年末节点资金利率的缓和与否是决定后续市场节奏的重点。

港股方面,市场估值仍然合理,但是短期超额收益不大。坚持安全边际和成长性结合精选个股策略,配置上以景气度改善行业和低估值行业龙头为主,包括TMT,保险,医药,消费等。港股策略从中性仓位转为中低仓位。

债券方面,资金面基本保持平衡,年末SHIBOR利率走高,债券收益率高位震荡。临近年末,关注国内资金面变化,同时持续跟踪经济基本面情况,债券操作仍保持谨慎,降低仓位、缩短久期。

四、私募行业动态

1、挂牌私募整改结果陆续出炉,中科招商等5家私募面临摘牌

新三板挂牌私募经过了一年多的整改,结果陆续出炉。根据全国股转系统的公告,5家私募机构将摘牌,包括富海银涛、拥湾资产、银纪资产、达仁资管和中科招商。结果公布后,这5家公司的股票随即停牌,并将在12月底终止挂牌。据统计,截至12月16日,已有同创伟业、久银控股、浙商创投、菁英时代等10家挂牌私募机构发布了核查公告,公告显示均符合相关要求。剩下的几家挂牌私募依然在核查过程中。

2、私募需防范税务法律等多方面风险

按照“56号文”,资管产品管理人自2018年1月1日起,在运营资管产品过程中发生的增值税应税行为暂适用简易计税方法,按照3%的征收率缴纳增值税。在税务人士看来,新规对契约型私募基金的影响最大,实际应税要根据投资标的进行区分,主要看投资标的产生收益的应税属性。如私募产品投资普通股,收益来源主要是股息和股票转让差价,股息不属于征税范畴,而股票转让差价则属于征税范畴。新规正式实施日期临近,私募基金管理人需要梳理好现有产品业务类型及与其相对应的增值税影响,在核算、法律、系统和申报等诸多方面做好准备。

3、英仕曼中国第一只基金成功落地

12月12日,全球领先资产管理公司英仕曼集团宣布,公司正式在中国境内发行第一只自主管理的私募证券投资基金——英仕曼宏量1号私募基金,目前已完成初始资金募集,并在证券投资基金业协会备案。该基金运用量化模型交易中国大宗商品期货市场。中国工商银行将是该基金的托管人,国泰君安证券将提供行政外包服务。

五、阳光私募行业数据:本周新备案证券类产品317只,新备案私募管理人30家

进入【新浪财经股吧】讨论

责任编辑:石秀珍 SF183