如何挖掘优秀对冲基金:低相关性是市场中性的命脉

作者:好买基金研究中心

在DISCOVERY系列中,我们了解了对冲基金的基本状况和主要策略。在EXPLORATION系列中,我们将探讨如何挖掘优秀的对冲基金。

市场中性策略,是对多头和空头同时进行操作,对冲投资组合的系统性风险,以获得与市场组合相关性较低的超额收益的策略。由于市场中性策略会在对冲市场风险的同时,也对冲掉了市场风险所带来的收益,只保留相对稳定的Alpha收益,故市场中性策略对冲基金一般呈现低风险低收益的特征。在上涨行情中,其表现一般不及传统的股票做多策略,当市场出现震荡或下行之时,通常会有更好的表现。在我国,受限于融券做空机制还不够完善,对冲基金多利用做多股票的同时做空股指期货的方式,对冲股票多头的系统风险,获取超额收益。

在挑选市场中性策略对冲基金时,投资者应重点关注年化收益、年化波动率、历史最大回撤、Sharpe比率、Calmar比率和与市场相关性等指标。其中,年化收益、历史最大回撤、Calmar比率等指标尤为重要。

根据海外成熟市场的情况,市场中性对冲基金的年化收益,一般在4%~7%之间。不过我国近几年成立的市场中性对冲基金普遍较高,大多超过10%,个别基金的收益甚至超过20%。其主要原因有两点:一方面,我国利率市场化才刚刚起步,部分产品受市场分割影响,收益率较高,市场中性对冲基金直接受到类固定收益信托等产品的挑战,如年化收益率低于8%,几乎无法生存。另一方面,今年市场的结构性行情较为明显,大盘弱势与中小板、创业板强势并存,而用于对冲的股指期货仅以大盘指数沪深300为标的,使得市场中性对冲基金在结构性行情中获利颇丰。不过过高的收益,说明对冲基金的选股过于集中,或行业较之沪深300指数构成偏差较大,或对冲不完全、风险敞口较大,一旦市场风格转换,极易令投资者蒙受损失。

由于市场中性策略对冲掉大部分市场风险,故其波动性往往较小。值得注意的是,波动率并不是衡量一支市场中性对冲基金的绝对指标,在一支对冲基金成立伊始,由于其可供测算的净值序列较少,其年化波动率往往偏高或偏低。投资者应耐心等待,获取较多数据测算其波动率水平,或参考相同管理人旗下相同或相似策略基金的波动水平,避免武断判断,造成决策失误。

从历史最大回撤方面来看,这一指标代表了对冲基金过去在极端情况下可能的损失程度,一定程度上代表了对冲基金的风险控制能力。对于市场中性对冲基金而言,这一指标具有较大意义,由于其只获取alpha收益,过高的历史最大回撤表明,基金经理的风控水平值得怀疑。不过一般成立时间较长的基金具有较高最大回撤的可能性会更高,只要历史最大回撤并不过高,如达到4%,不应全盘否定其风险控制能力。

有一些指标,综合了风险收益两方面因素,可令我们对市场中性对冲基金有一个较为全面的判断,如Sharpe比率和Calmar比率。Sharpe比率是基金收益扣除无风险收益后,与其波动率的比值,体现了投资者承担超额风险所能获得的超额收益。Calmar比率是基金的年化收益比历史最大回撤,代表了盈利能力对极端损失状况的覆盖程度。

一般情况下,Sharpe比率应当为正,且越大越好,这意味着承担额外风险为投资者带来了更高的额外收益;Calmar比率应当越大越好,这意味着基金的收益能够更好地覆盖极端情况的损失。值得注意的是,这些综合评价指标应当结合相应的单项基础指标综合判断,以避免产生误判。如一支年化收益也较低的市场中性对冲基金,可能因更低的最大回撤而获得较高的Calmar比率,这样的基金也难以称得上优秀。

在考虑完上述指标后,还需考虑一个重要的指标,基金表现与市场的相关性。市场中性基金最为投资者看重的,莫过于其稳定且与市场相关度较小的收益,在考察这点时,我们应当主要参考其与市场指数之间的相关系数。相关系数是衡量两个变量间相关性的指标,其数值介于-1到1之间。一般情况下,当相关系数的绝对值大于0.7时,二者被视为高度相关,介于0.4~0.7被视为低度相关,低于0.4被视为不相关。理想的市场中性对冲基金应该与市场表现不相关,即相关系数低于0.4。不过投资者应当注意,相关性只是一个参考指标,并非选择市场中性对冲基金的绝对标准。

至此,我们探讨了如何通过业绩和指标上,选择优秀的市场中性对冲基金。不过在数据以外的一些因素,也值得我们关注,如基金规模、行业配置、对冲方式等。不过这些因素属于定性因素,其影响和效果会因具体情况变化,优劣没有硬性的评判标准,故在此就不再一一展开了。

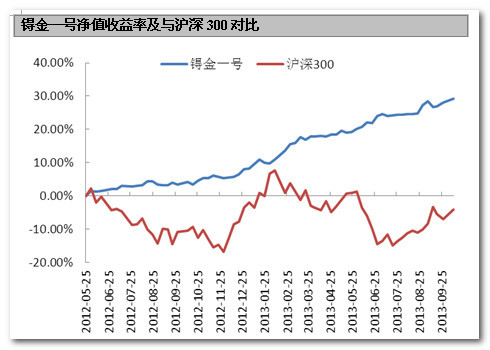

锝金一号采用纯量化选股,构建多头头寸,并用股指期货对冲市场风险,是一支典型的市场中性对冲基金。截止10月11日,锝金一号成立以来取得了20.41%的年化收益,远好于同期沪深300指数-2.96%的年化收益。

锝金一号年化波动率、历史最大回撤、Sharpe比率、Camar比率等,较之沪深300表现均更为优秀,而其成立以来,与沪深300指数的相关系数仅为-0.22。

锝金一号成立以来与沪深300敏感指标对比

| 锝金一号成立以来与沪深300敏感指标对比 | ||

| 锝金一号 | 沪深300 | |

| 年化收益率 | 20.41% | -2.96% |

| 年化波动率 | 5.34% | 22.14% |

| Sharpe比率(Rf=3%) | 3.26 | -0.27 |

| 历史最大回撤 | -1.37% | -15.57% |

| 最大回撤发生时间 | 2013.09.06~2013.09.13 | 2013.05.31~2013.06.28 |

| Calmar比率 | 14.90 | -0.19 |

| 与沪深300相关系数 | -0.22 | -- |

数据来源:好买基金研究中心,数据截止至2013年10月11日

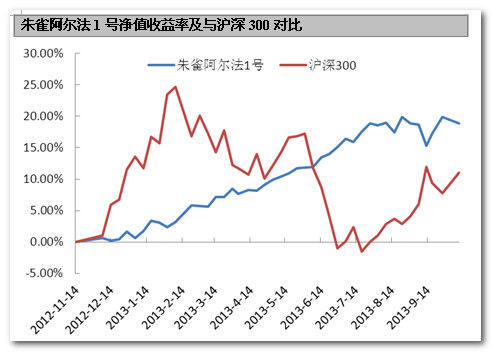

朱雀阿尔法1号的选股,来自多因子选股与行业研究员推荐两大方面,在尊重模型客观性的同时,发挥管理者的主观能动性,模型选股和研究员荐股按适当比例分配。截止10月11日,朱雀阿尔法1号成立以来取得了21.03%的年化收益,好于同期沪深300指数12.24%的年化收益。

数据来源:好买基金研究中心,数据截止至2013年10月11日

朱雀阿尔法1号年化波动率、历史最大回撤、Sharpe比率、Camar比率等指标,亦好于沪深300。朱雀阿尔法1号成立以来,与沪深300指数的相关系数略高,为-0.50,也呈现出低相关性。

| 朱雀阿尔法1号成立以来与沪深300敏感指标对比 | ||

| 朱雀阿尔法1号 | 沪深300 | |

| 年化收益率 | 21.03% | 12.24% |

| 年化波动率 | 7.59% | 22.01% |

| Sharpe比率(Rf=3%) | 2.38 | 0.42 |

| 历史最大回撤 | -3.84% | -15.57% |

| 最大回撤发生时间 | 2013.08.23~2013.09.13 | 2013.05.31~2013.06.28 |

| Calmar比率 | 5.48 | 0.79 |

| 与沪深300相关系数 | -0.50 | -- |

数据来源:好买基金研究中心,数据截止至2013年10月11日