新浪财经 > 私募 > 好买基金研究中心专栏 > 正文

定向增发私募:高破发之下的超额收益

来源:好买基金研究中心

关注定向增发中的私募老战士

——高破发之下的超额收益

定向增发,作为有中国特色的“制度套利”投资模式起源于2006年。由于其发行对象仅限10人以内,因此相对一般的二级市场投资来说,定向增发门槛相对较高,该类投资属于一级市场的范畴。私募和公募从2006年起就频繁现身于定向增发市场,虽然该市场的破发率相对来说比较高,但是还是有一些私募常年在定向增发市场上攫取丰厚的利润和超额收益。2011年上半年,市场整体表现不佳,与市场的低迷形成鲜明对比的定向增发市场则出现了比较好的表现,一度发行火爆。但是,进入下半年后,市场风险的明显释放导致了定向增发的股票出现大面积的股价滑坡,一度被捧上天的定向增发成为投资者唾弃的对象。当然,对定向增发的追捧和唾弃体现出了投资者非理性的一面,定向增发作为一个投资的大类来说,其在资产配置中的地位依然是不言而喻的。

一、定向增发市场概览

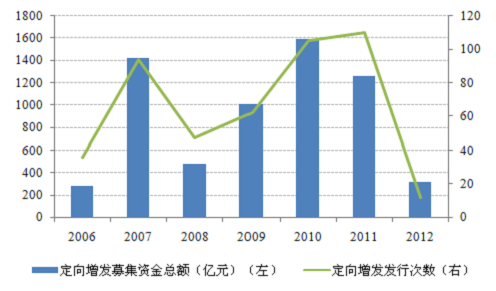

自从2006年开始出现定向增发至2012年4月中旬,上市公司总共实施的一般投资者能够参与(排除只向特定对象发行的定向增发项目,如借壳上市、资产重组、资产注入等等)的定向增发项目约466次,总共募集资金达到6360亿元。募集资金规模在2010年达到最高点,为1597亿元左右,而定向增发发行次数在2011年达到最高点,为110次。

在2008年,由于金融危机的原因,定向增发项目的发行次数和发行规模出现明显的回落。但是,在2009年和2010年,由于市场在危机后出现较大幅度的上涨,上市公司定向增发的次数呈现一个快速上升的态势。2011年,由于市场整体不景气,定向增发的募集资金规模也出现了一定程度的下滑。

| 历年定向增发发行次数和募集资金总额 |

数据来源:好买基金研究中心,上市公司公告,Wind

注:2012年数据截止至4月中旬

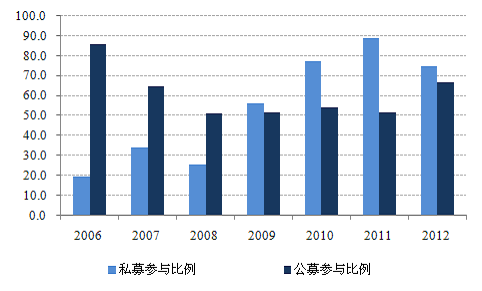

在定向增发刚出现的2006年,公募是定向增发市场的主力军之一,公募参与市场上86%左右的定向增发项目。之后,有公募参与的定向增发项目的比例逐年有所下降。从2008年到2011年,公募参与的定增项目占一般投资者可以参与的项目的比例维持在50%左右。在这段时间内,有私募参与的定向增发项目的比例呈现出快速上升的态势。在2011年,约有89%的定向增发项目出现了私募的身影。不过,由于2011年市场整体不景气,定向增发项目出现了较高的破发比例,导致2012年私募参与定向增发的热情有所下降。不过,由于2011年市场出现了较大幅度的下跌,市场风险得到较好地释放,公募基金参与定向增发的占比有所上升,2012年年初至4月中旬,公募参与了2012年发行的约67%的项目。

| 历年定向增发项目私募和公募出现的占比比较 |

数据来源:好买基金研究中心,上市公司公告,Wind

注:2012年数据截止至4月中旬

从2006年到2009年,公募参与定向增发的规模远远超过私募。但是,在2009年底证监会修改相关指引允许合伙企业开立证券账户之后,私募就开始通过有限合伙的模式投资于定向增发市场,2010年和2011年私募在参与定向增发的规模和次数(不同私募参与同一项目定向增发按多次计算)上都是超过了公募。另外,之前采取公司制参与定向增发的私募开始逐渐发行有限合伙基金来参与定向增发。

数据来源:好买基金研究中心,上市公司公告,Wind

注:2012年数据截止至4月中旬

从参与定向增发的私募来看,从2006年以来,参与次数最多的是江苏瑞华、证大和凯石,分别达到87次、82次和49次,资金规模分别达到79.7亿、60.2亿和122.8亿元。

| 历年私募与公募参与定向增发次数和规模比较 |

| 部分参与定向增发的私募 | ||

| 私募公司 | 参与次数 | 参与金额(亿元) |

| 江苏瑞华 | 87 | 79.7 |

| 证大 | 82 | 60.2 |

| 凯石 | 49 | 122.8 |

| 硅谷天堂 | 27 | 25.9 |

| 博弘数君 | 22 | 18.5 |

| 六禾 | 11 | 17.6 |

数据来源:好买基金研究中心,上市公司公告,Wind;数据截至2012年4月20日

二、定向增发折扣呈现下降趋稳的态势

一般认为,定向增发项目往往都是有一定的折扣。但是从数据可以看出,资金加权的折扣率呈现出历年减少的趋势。而到了2012年,平均折扣率基本达到10%左右,相比2011年略微有所下降,而与前几年20%和30%多的折扣率相比下降了很多。这些项目已经剔除了一些仅大股东或者特定投资者才可以参与的定向增发项目,这类定向增发项目的折扣率往往相对较高。另外,由于定向增发项目从参与者竞价到实际发行往往需要2周时间,有的项目甚至时间会更长。在2011年这样的市场中,原本一些在竞价的时候有正的折扣的项目,由于在竞价之后股票价格出现大幅度的下跌,导致发行时的实际折扣出现大幅缩水,不少项目甚至出现了负的折扣,这也是2011年发行的项目折扣相对较小的原因之一。另外,参与者的增加也对折扣产生了挤压的效应。

| 历年定向增发项目折扣率 | |||

| 发行年份 | 私募折扣率(%) | 公募折扣率(%) | 总体折扣率(%) |

| 2006 | 30.3 | 25.2 | 27.0 |

| 2007 | 31.7 | 26.6 | 37.8 |

| 2008 | 28.6 | 19.8 | 25.0 |

| 2009 | 23.2 | 24.3 | 26.1 |

| 2010 | 25.5 | 21.9 | 21.7 |

| 2011 | 11.4 | 13.6 | 13.8 |

| 2012 | 10.5 | 9.3 | 8.4 |

数据来源:好买基金研究中心,上市公司公告,Wind;数据截至2012年4月20日

三、逆市中,一些私募参与定向增发仍能够取得超额收益

对于一般投资者可以参与的定向增发项目,如果将收益率定义为:1)如果该项目出了锁定期,则将锁定期结束,定向增发股票可以上市交易的那天的收盘价作为定增股票的抛售价格,该价格与发行价比较来确定定向增发项目的收益率;2)如果该项目没有出锁定期(对于2011年4月中旬之后发行的项目),则以2012年4月20日的收盘价与发行价相比较来确定定向增发项目的收益率。对于私募或者公募整体的收益率来说,平均收益率是按照参与资金的规模来进行加权平均。超额收益率的定义与收益率相似,但是超额收益率是相对于沪深300指数的收益率。

从历年的收益率数据可以看出,在定向增发刚开始的2006年,私募和公募参与定向增发的收益率和超额收益率分别超过了300%和90%。而在2007年发行的项目中,由于解禁后项目都是在2008年,相对来说收益率较低,但是私募整体还是取得了14.5%的平均收益和34.5%的平均超额收益。2008年到2010年发行的项目,可以看出相对于公募来说,私募的收益率和超额收益率表现还是可圈可点,平均超额收益都是在40%以上。即使在市场低迷的2011年,该年度发行的定向增发项目仍然取得4.6%的平均正收益和14.1%的平均超额收益,而对应于很多2011年发行的二级市场私募基金来说,私募参与定向增发的整体表现相对较好。

| 私募与公募参与定向增发收益率和超额收益率比较 | ||||

| 发行年份 | 私募参与定增收益率(%) | 私募参与定增超额收益率(%) | 公募参与定增收益率(%) | 公募参与定增超额收益率(%) |

| 2006 | 326.0 | 91.6 | 322.9 | 96.0 |

| 2007 | 14.5 | 34.5 | -3.0 | 19.8 |

| 2008 | 28.4 | 44.8 | 10.1 | 11.9 |

| 2009 | 40.1 | 41.1 | 36.8 | 34.9 |

| 2010 | 33.5 | 46.4 | 11.1 | 23.6 |

| 2011 | 4.6 | 14.1 | 0.9 | 10.9 |

| 2012 | 14.8 | 12.9 | 10.9 | 9.6 |

数据来源:好买基金研究中心,上市公司公告,Wind;数据截至2012年4月20日

四、定向增发的破发率随着市场的起伏而变化

从参与资金规模加权的平均破发率来看,2006年发行的项目无一破发。从2007年到2010年,私募参与定向增发的破发率明显低于公募。但是,在2011年,私募参与定向增发的规模和次数开始大幅度的超越公募,在平均破发率上也超过了公募。由于2012年的市场环境相对于2011年来说相对较好,私募和公募参与定向增发的破发率出现了较大幅度的下降。

| 历年来私募和公募参与定向增发破发统计 | ||||

| 发行年份 | 私募加权破发率(%) | 公募加权破发率(%) | 总体加权破发率(%) | 总体算术平均破发率(%) |

| 2006 | 0.0 | 0.0 | 0.0 | 0.0 |

| 2007 | 62.9 | 73.7 | 57.1 | 50.0 |

| 2008 | 31.9 | 57.0 | 49.8 | 40.4 |

| 2009 | 29.1 | 38.1 | 33.8 | 11.3 |

| 2010 | 41.8 | 51.1 | 50.5 | 36.2 |

| 2011 | 56.0 | 49.7 | 55.7 | 64.5 |

| 2012 | 19.5 | 0.0 | 13.7 | 16.7 |

| 总计 | 45.0 | 46.6 | 46.2 | 39.5 |

数据来源:好买基金研究中心,上市公司公告,Wind;数据截至2012年4月20日

五、2011年下半年以来私募抱团参与定向增发的现象明显

由于在2011年上半年,定向增发基金表现相对其它私募基金好很多,2011年下半年,私募参与定向增发的频率出现了较大幅度的上升。2011年下半年以来,私募总共参与定向增发185次,涉及金额达到246亿元。而且,在不少的定向增发项目中出现了私募抱团的现象,超过80%以上私募参与的定向增发项目至少出现2家私募同时参与的情况。对于一些项目来说,在定向增发参与投资者的10个“席位”之中,参与的私募最多达到6家。由此可见,私募抱团参与定向增发的情况在2011年下半年来是相对比较明显的。

| 2011年下半年以来私募参与较多的定向增发项目 | ||||

| 股票代码 | 股票名称 | 发行日 | 浮动盈亏(%) | 参与私募(参与产品或者参与公司) |

| 002220.SZ | 天宝股份 | 2011-7-18 | 8.36 | 北京富洲金盛(北京富洲金盛)/博弘数君(博弘数君)/福睿德投资(绍兴润鑫)/硅谷天堂(硅谷天堂鹏瑞)/浙江越商(绍兴越商十一期)/证大(上海凯思依) |

| 002126.SZ | 银轮股份 | 2011-11-4 | -12.94 | 博弘数君(博弘数君)/凯石(凯石富利)/六禾(六禾)/仁和智本(上海仁和智本银智)/西安经济技术开发区资产投资有限公司(西安长野)/证大(上海密列恩) |

| 600710.SH | 常林股份 | 2011-6-2 | -33.58 | 博弘数君(博弘数君)/硅谷天堂(硅谷天堂鲲祥)/江苏瑞华(江苏瑞华)/武汉科技创投(天津武科创盈联)/证大(上海力利) |

| 002067.SZ | 景兴纸业 | 2011-6-27 | 12.72 | 博弘数君(博弘数君)/硅谷天堂(天堂硅谷长盈)/江苏瑞华(江苏瑞华)/苏豪控股(江苏苏豪创投)/西安信托(上海哲熙) |

| 002283.SZ | 天润曲轴 | 2011-8-3 | -29.85 | 博弘数君(博弘数君)/景隆资产(景隆融尊)/六禾(六禾)/武汉创新投(武科创盈联)/证大(上海凯思依) |

| 600869.SH | 三普药业 | 2011-11-24 | 4.38 | 硅谷天堂(硅谷天堂恒通)/江苏瑞华(江苏瑞华)/凯石(凯石富利)/深圳保腾丰利创投(深圳保腾丰利创投)/西安经济技术开发区资产投资有限公司(西安长登) |

| 002012.SZ | 凯恩股份 | 2011-12-2 | -6.41 | 六禾(六禾)/西安经济技术开发区资产投资有限公司(西安长国)/西安经济技术开发区资产投资有限公司(西安长咸)/新疆新玺(新疆新玺)/证大(上海戴德拉) |

| 600409.SH | 三友化工 | 2012-2-29 | -3.90 | 北京恒丰融升(北京恒丰融升)/北京盛世美林(北京盛世美林)/海祥(天津)(汇祥盛田)/华鑫盈信资产(昆明盈鑫叁肆)/舜业投资(杭州舜泰) |

| 002190.SZ | 成飞集成 | 2011-7-5 | 32.27 | 鼎峰创投(嘉兴鼎峰优选)/江苏瑞华(江苏瑞华)/深圳保腾丰利创投(深圳保腾丰利创投)/证大(上海蛙乐特) |

| 000596.SZ | 古井贡酒 | 2011-7-25 | 18.68 | 景林(上海景林景通)/西安经济技术开发区资产投资有限公司(西安长国)/西安经济技术开发区资产投资有限公司(西安长咸)/证大(上海凯思依) |

| 000566.SZ | 海南海药 | 2011-8-22 | -17.74 | 盛世金泉(盛世金泉)/天津长荣(天津瑞通)/西安经济技术开发区资产投资有限公司(西安长迪)/西安经济技术开发区资产投资有限公司(西安长国) |

| 002216.SZ | 三全食品 | 2011-9-2 | -21.49 | 金石资产(深圳金创)/远策(天津远策恒昌)/证大(上海阿客斯)/智尔投资(上海哲熙) |

| 000868.SZ | 安凯客车 | 2011-9-6 | -5.50 | 博弘数君(博弘数君)/东源(东源)/江苏瑞华(江苏瑞华)/证大(上海阿客斯) |

| 600160.SH | 巨化股份 | 2011-9-23 | 16.11 | 北京天安泰(天兆欣)/福睿德投资(绍兴润鑫)/平安创投(平安创投)/浙江商裕(浙江商裕旭博创投) |

| 000799.SZ | 酒鬼酒 | 2011-10-26 | 59.20 | 光大金控(天津盛熙)/凯石(凯石富利)/上海丹晟创投(上海丹晟创投)/证大(上海洛瑞尔) |

| 002011.SZ | 盾安环境 | 2011-11-3 | -9.73 | 硅谷天堂(天堂硅谷久融)/西安经济技术开发区资产投资有限公司(西安长咸)/西安经济技术开发区资产投资有限公司(西安长登)/远策(天津远策恒昌) |

| 002234.SZ | 民和股份 | 2011-11-8 | 47.20 | 硅谷天堂(硅谷天堂鹏瑞)/江苏瑞华(江苏瑞华)/凯石(凯石富利)/证大(上海密列恩) |

| 001696.SZ | 宗申动力 | 2012-3-15 | 29.60 | 硅谷天堂(天堂硅谷久和)/平安创投(平安创投)/三湾投资(华基丰收)/西安经济技术开发区资产投资有限公司(西安长顿) |

| 002005.SZ | 德豪润达 | 2012-3-28 | 9.29 | 硅谷天堂(硅谷天堂盈通)/上海瑞艾林(上海瑞艾林)/天津汇能锦程(天津锦耀程)/鹰潭爱信投资(鹰潭丰和) |

| 002272.SZ | 川润股份 | 2012-3-28 | 75.87 | 光大金控(天津盛熙)/国富投资(国富永楠)/江苏瑞华(江苏瑞华)/证大(金龙) |

数据来源:好买基金研究中心,上市公司公告,Wind;数据截至2012年4月20日

由于2011年下半年开始定向增发的项目目前还是处于锁定期,对于这类项目仅统计其浮动盈亏。从私募整体来看,185次私募参与定向增发的资金规模加权平均收益为7.7%,而平均超额收益为10.7%。其中,参与定向增发次数最多和参与最早的江苏瑞华在2011年下半年以来参与定向增发项目的收益率和超额收益率相对来说都达到了很高的水平,在逆市中能够取得20%以上的收益率。其它的如证大和凯石在参与项目也较多的情况下,取得的收益也是相对较丰厚。

| 2011年下半年以来部分私募参与定向增发收益情况 | |||

| 私募公司 | 参与次数 | 加权平均浮动盈亏(%) | 加权平均超额收益率(%) |

| 证大 | 23 | 5.9 | 11.3 |

| 江苏瑞华 | 14 | 20.3 | 22.2 |

| 博弘数君 | 12 | -2.6 | 8.4 |

| 六禾 | 10 | -7.1 | -12.3 |

| 凯石 | 9 | 6.1 | 14.9 |

| 硅谷天堂 | 8 | 5.3 | 9.6 |

数据来源:好买基金研究中心,上市公司公告,Wind;数据截至2012年4月20日

六、结论

定向增发是中国股票市场出现的“制度套利”,其存在必定是有意义的。而观察历年的数据可以看出,定向增发的收益率也是呈现出与市场起伏相关的态势。私募作为一类重要的机构投资者,其在定向增发市场上频繁出现,并且整体来看,私募参与定向增发在任何发行年份都取得了平均正收益和较大的超额收益。而对于投资者来说,投资并没有绝对的好坏之分,关键还是在于是不是能够符合投资者的风险收益偏好。关于定向增发的投资,有几点值得一提:

1) 定向增发投资的一个亮点是项目的超额收益部分,从历史数据可以看出该部分相对丰厚。虽然从近半年多定向增发数据的表现来看,超额收益部分有所收窄,但是私募参与定向增发整体来看还是可以贡献出一定的超额收益,可以通过做空股指期货对冲系统性风险来萃取定向增发项目带来的超额收益。

2) 定向增发的投资对于资产配置来说是非常重要的。由于定向增发具有相对较为明显的“一级半市场”的特点,该类投资可以给投资组合带来一定的风险收益上的优化。虽然其表现与二级市场表现也是相关的,但是由于其自身的一些特点,可以使投资配置在策略上更为分散化。

3) 对于定向增发的基金来说,可以关注一些定向增发参与年限相对较长,定向增发经验较丰富的私募,比如说江苏瑞华、证大、凯石等等。这类私募常年出现在定向增发市场上,从历史数据可以看出,这些私募把握定向增发超额收益的能力相对也较强。

4) 对于参与定向增发的投资者来说,在市场的低点参与相对来说收益会比较高。在市场的低点,定向增发的破发率相对比较低,而收益相对比较高。而且,一些定向增发带来的收益在一个上升的市场中往往能够得到更为充分的释放。不过,事与愿违的是,在市场低点的时候投资者参与的热情往往也都比较低。

|

|

|

|