新浪财经 > 私募 > 海通证券基金研究中心专栏 > 正文

海通证券私募年度报告:私募大幅亏损 跑赢公募

私募大幅亏损但跑赢公募 择时型私募熊市表现更优

私募业绩大幅亏损 依然战胜指数与公募。受大盘持续下跌影响,2011年公募、私募、券商产品均出现大幅下跌,但各类产品均跑赢沪深300指数,从业绩排序来看,私募表现最佳,券商居中,公募最弱。2011年私募非结构化产品平均跌幅高达17%,距离其所宣称的绝对收益目标相距甚远,不过我们认为这与私募当前普遍的投资策略是密切相关的。与海外对冲基金大量使用对冲、套利、双边操作等策略不同,国内绝大部分私募基金的投资策略依然仅限单边做多(这主要是受到国内衍生产品较少,监管限制较严所致),必然导致私募基金的业绩表现无法脱离指数走势。不过从相对收益来看,私募的业绩还是值得称道的,借助较小的规模、灵活的操作风格,2011年不仅战胜指数,也跑赢了券商、公募。尽管同样具有规模小、投资灵活的优势,且拥有较私募更强的研究力量,但券商产品的业绩却要逊于私募,2011年券商股混型产品平均跌幅19.25%,跌幅大于私募非结构化产品接近2个百分点。券商在激励机制上逊于私募,可能是券商业绩始终较弱的原因。

择时型私募熊市表现更优 私募业绩反转现象明显。从收益率分布情况看,非结构化私募产品明显优于公募偏股型基金,表现在私募高收益产品的业绩水平与占比明显高于公募,而低收益占比则与公募接近。从产品来看,呈瑞1期、景良能量1期、思考1号、林园2期、泽熙5期、林园3期、国弘1期、金中和西鼎、泽熙瑞金1号、国弘2期排名前十,2011年收益均超过5%。呈瑞投资、景良投资、瑞安思考投资、林园投资、国弘资产等也纷纷位居投资经理与私募公司的前十之列。由于2011年几乎所有板块都出现大幅下跌,投资经理很难通过单纯选股来规避市场风险,只有降低仓位才能保持业绩稳定,我们发现,择时能力较强的私募例如泽熙、展博、星石、中睿合银、精熙、金中和、朱雀等在2011年均取得较好业绩,而那些专注于选股淡化选时的私募,由于没有大幅降低仓位,业绩往往出现较大跌幅。此外,2011年私募业绩逆转现象则更为明显。我们统计了2010年排名前1/10的私募产品在2011年的业绩表现情况,我们发现其中只有17%继续保留在前1/10位置,57%的产品业绩下滑到后1/2,43%的产品业绩下滑到后1/3。事实上,一些2010年的明星私募到2011年多数都名落孙山。

券商业绩分布整体优于公募 低仓位依然是取胜关键。2011年券商股混型理财产品的业绩分布也明显好于公募。表现在券商产品无论是高收益一端还是低收益一端,都好于公募。从股混型产品前十名的资产配置来看,这些产品大多依靠低仓位取胜,再一次表明择时对于2011年的业绩至关重要。

过去2年持续业绩领先的私募与券商产品:通过对比2010年与2011年业绩,我们发现有27只产品在2010年业绩排名前30%,且在2011年也排名前30%,这些产品主要集中在展博、精熙、翼虎、林园、云国投、中睿合银、朱雀等公司,且大都属于擅长择时型的私募,由于善于仓位控制,这类私募既能把握住2010年的结构性行情,也能较好规避2011年的系统性风险。在券商股混型产品中,股票星(招商证券(微博))、东方红4号(东方证券)这2只产品也在2010、2011年业绩连续排名前30%,体现出较好的业绩延续性。而在券商债券型产品中,兴业证券(微博)的金麒麟1号成为唯一一只在2010、2011年业绩持续排名前30%的产品,值得关注。

1.2011全年惨淡收场 市场风格出现逆转

2011年A股市场以惨淡收场,全年呈现震荡下行走势,尤其下半年出现单边下跌,熊市氛围浓厚。全年上证综指下跌21.68%,深证综指下跌32.86%,2011年成为上证综指有史以来跌幅第三大年份。行业板块方面,2011年所有行业板块都出现下跌,其中最为抗跌的是食品饮料、金融服务板块,采掘、公用事业等板块也跌幅较小,而电子、有色、机械等板块跌幅居前。2011年市场依然呈现明显的结构分化,不过市场风格已从2010年的中小盘股向大盘股转换,全年上证50指数仅下跌18.19%,而深圳中小板综合指数下跌34.08%,创业板综合指数下跌35.42%。个股方面,2011年绝大部分个股下跌,两市仅193只股票上涨,2104只股票下跌,个股最大跌幅73%,最大上涨幅度达到210%。

2.私募业绩大幅亏损 依然战胜指数与公募

受大盘持续下跌影响,2011年公募、私募、券商产品均出现大幅下跌,除债券型产品以外,平均净值跌幅均大于13%。不过从相对指数的角度来看,各类产品均跑赢沪深300指数。从各产品类别的业绩排序来看,从高到底分别是私募结构化产品、TOT、私募非结构化产品、股混型券商理财产品、券商FOF产品、公募混合型基金、公募股票型基金,由此可见,在2011年的熊市中,私募表现最佳,券商居中,公募最弱。

2011年私募结构化产品业绩表现最好,不过该数据可能存在水分,参考意义不大。由于当结构化产品净值接近清盘线时,劣后级客户可能会注入资金以避免清盘,但这种行为很多情况下并未公告,从而导致业绩数据计算时存在虚高,因此对于私募的业绩,我们还是会重点观察非结构化产品的数据。

2011年私募非结构化产品平均跌幅高达17%,投资者损失惨重,私募距离其所宣称的绝对收益目标相距甚远,不过我们认为这与私募当前普遍的投资策略是密切相关的。与海外对冲基金大量使用对冲、套利、双边操作等策略不同,国内绝大部分私募基金的投资策略依然仅限单边做多(这主要是受到国内衍生产品较少,监管限制较严所致),其投资策略与公募基金没有本质区别,这必然导致私募基金的业绩表现无法脱离指数走势,当指数处于熊市阶段时,私募的业绩也不可避免地会出现亏损。不过从相对收益来看,私募的业绩还是值得称道的,借助较小的规模、灵活的操作风格,2011年不仅战胜指数,也跑赢了券商、公募。

值得注意的是,TOT产品表现亮眼,2011年业绩跑赢非结构化产品平均水平,国内的TOT产品大多不进行仓位控制,因此,TOT产品的较好业绩主要来自于其选基能力,且其所投资的私募产品优于私募的平均水平,实现了TOT优选基金的效果。不过TOT平均跌幅依然高达15%,这也直接导致了2011下半年TOT发行市场陷入冰点。不过我们相信,随着对冲、套利等策略的私募产品的出现,TOT的投资标的将有较大拓展空间,在国内TOT管理水平不断提升的背景下,TOT在绝对收益方面还是会有很大提高空间,TOT的发展空间依然值得期待。

尽管同样具有规模小、投资灵活的优势,且拥有较私募更强的研究力量,但券商产品的业绩却要逊于私募,2011年券商股混型产品平均跌幅19.25%,高于私募非结构化产品接近2个百分点。我们认为,券商在激励机制上逊于私募,可能是券商业绩始终较弱的原因。此外,2011年券商FOF产品平均跌幅高达20.29%,尽管好于公募平均水平,但依然亏损幅度较大。券商债券型产品也表现不佳,2011平均下跌4.28%,表现明显逊于中债综合指数。

表 1 2011 年私募基金与公募基金业绩的比较( % )

| 名称 | 基金数目 | 2011 年平均涨跌幅( % ) | 2011 年平均年化超额收益( % ) | 2011 年年化超额收益的中位数( % ) |

| 非结构化私募 | 649 | -17.07 | 7.42 | 7.64 |

| 结构化私募 | 124 | -13.46 | 11.08 | 11.75 |

| TOT | 39 | -14.81 | 9.92 | 9.76 |

| 股混型理财产品 | 99 | -19.25 | 5.76 | 4.86 |

| 债券型理财产品 | 28 | -4.28 | - | - |

| FOF 型理财产品 | 29 | -20.29 | 4.72 | 4.14 |

| 股票型基金(公募) | 231 | -24.88 | 0.13 | 0.29 |

| 混合型基金(公募) | 161 | -22.06 | 2.95 | 2.92 |

| 沪深 300 | - | -25.01 | - | - |

| 中债综合财富(总值)指数 | - | 5.33 | - | - |

资料来源:海通证券研究所基金评价系统 ,朝阳永续 注:基金数目指有当年涨幅数据的基金,其中剔除了时间段差异太大的基金。

年化超额收益指当月涨跌幅减去同期沪深 300 涨跌幅,再年化后的收益率。 TOT 剔除了一对一的 TOT 。

公募基金中不含封闭式基金、指数型基金、分级基金和 QDII 基金。混合型基金指偏股混合型与平衡混合型。

3.择时型私募熊市表现更优 私募业绩反转现象明显

3.1 私募高收益占比明显优于公募

2011年非结构化私募的业绩差异依然巨大,第1名涨幅高达31%,最后1名跌幅超过60%,第1名与最后1名的差距超过90个百分点,而公募偏股型基金的最大业绩差异只有34个百分点。从衡量业绩离散程度的标准差指标看,非结构化私募产品超额年化收益率的标准差为11.22%,也明显高于公募股票型、混合型基金的5.82%与5.62%。

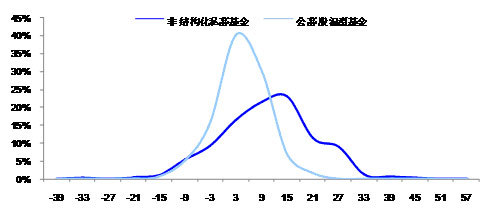

但从收益率分布情况看,非结构化私募产品明显优于公募偏股型基金,表现在私募高收益的业绩水平与占比明显高于公募,而低收益占比则与公募接近。

首先,2011年公募偏股型基金没有1只产品取得正收益,即使排名第一的博时价值增长业绩仍下滑7.9%。而非结构化私募产品仍有5.5%的产品取得正收益,业绩冠军呈瑞1期涨幅高达31%,跑赢公募第1名39个百分点。而私募最后1名(-62%),跑输公募最后1名(-42%)仅为20个百分点。

其次,从高收益与低收益的占比来看,非结构化私募战胜沪深300的比例(77%)也明显高于公募偏股型基金(60%),大幅跑赢指数(年化超额收益超过20%)的产品占比,非结构化私募达到12%,公募偏股型基金则仅为0%。而大幅跑输指数(年化超额收益低于-20%)的产品占比方面,非结构化私募为1%,而公募偏股型基金也为0%,在低收益占比方面,私募与公募接近。

图1 2011年非结构化私募基金与公募偏股型基金的超额年化收益率分布图(单位:%)

资料来源:海通证券研究所基金评价系统,朝阳永续

资料来源:海通证券研究所基金评价系统,朝阳永续3.2 择时型私募更胜一筹

我们统计了2011年私募非结构化产品前十名,并通过旗下管理产品平均业绩的方式统计了私募投资经理、私募公司业绩表现前十名。从产品来看,呈瑞1期、景良能量1期、思考1号、林园2期、泽熙5期、林园3期、国弘1期、金中和西鼎、泽熙瑞金1号、国弘2期排名前十,2011年收益均超过5%。呈瑞投资、景良投资、瑞安思考投资、林园投资、国弘资产等也纷纷位居投资经理与私募公司的前十之列。

表 2 2011 年非结构化私募基金表现前十名( % )

| 名称 | 管理公司 | 投资经理 | 净值更新日 | 2011 年净值增长率( % ) | 2011 年年化超额收益( % ) |

| 呈瑞 1 期 | 呈瑞投资 | 芮 崑 | 2011/12/30 | 31.32 | 56.10 |

| 景良能量 1 期 | 景良投资 | 廖黎辉 | 2011/12/15 | 11.92 | 39.28 |

| 思考 1 号 | 瑞安思考投资 | 岳志斌 | 2011/12/30 | 14.18 | 39.03 |

| 林园 2 期 | 林园投资 | 林园 | 2011/12/15 | 10.95 | 38.24 |

| 泽熙 5 期 | 泽熙合伙 | 徐翔 | 2011/12/30 | 12.37 | 37.23 |

| 林园 3 期 | 林园投资 | 林园 | 2011/12/15 | 9.97 | 37.17 |

| 国弘 1 期 | 国弘资产 | 王强 | 2011/12/30 | 10.47 | 35.34 |

| 金中和西鼎 | 金中和投资 | 曾军 | 2011/12/30 | 7.50 | 32.38 |

| 泽熙瑞金 1 号 | 泽熙合伙 | 徐翔 | 2011/12/30 | 7.24 | 32.12 |

| 国弘 2 期 | 国弘资产 | 王强 | 2011/12/30 | 5.61 | 30.50 |

资料来源:海通证券研究所基金评价系统 ,朝阳永续 注:由于各私募基金净值披露时间点不同,统计的时间段会前后相差几天,因此不便直接用净值增长率比较。我们采用收益减去同期沪深 300 指数涨跌幅再年化,得到超额年化收益作为排名参考指标。 由于净值公布的滞后,部分公布净值时间较晚的私募业绩可能未纳入统计。

表 3 2011 年非结构化私募投资经理业绩前十名( % )

| 投资经理 | 私募公司 | 纳入统计产品数 | 2011 年年化超额收益率平均值( % ) |

| 芮 崑 | 呈瑞投资 | 1 | 56.10 |

| 廖黎辉 | 景良投资 | 1 | 39.28 |

| 岳志斌 | 瑞安思考投资 | 1 | 39.03 |

| 林园 | 林园投资 | 3 | 34.32 |

| 王强 | 国弘资产 | 2 | 32.92 |

| 谢叶强 | 宁聚投资 | 1 | 29.67 |

| 姚卫东 | 博鸿投资 | 1 | 27.35 |

| 张伟 | 君丰投资 | 1 | 26.63 |

| 黄伟声 | 麦尔斯通 | 3 | 26.34 |

| 陈锋 | 展博投资 | 4 | 25.12 |

资料来源:海通证券研究所基金评价系统 ,朝阳永续 注:投资经理业绩为其所管理产品 2011 年全年业绩的平均值。 由于各私募基金净值披露时间点不同,统计的时间段会前后相差几天,因此不便直接用净值增长率比较。我们采用收益减去同期沪深 300 指数涨跌幅再年化,得到超额年化收益作为排名参考指标。 由于净值公布的滞后,部分公布净值时间较晚的私募业绩可能未纳入统计。

表 4 2011 年非结构化私募公司业绩前十名( % )

| 私募公司 | 纳入统计产品数 | 2011 年年化超额收益率平均值( % ) |

| 呈瑞投资 | 1 | 56.10 |

| 景良投资 | 1 | 39.28 |

| 瑞安思考投资 | 1 | 39.03 |

| 林园投资 | 3 | 34.32 |

| 国弘资产 | 2 | 32.92 |

| 宁聚投资 | 1 | 29.67 |

| 博鸿投资 | 1 | 27.35 |

| 中信信托 | 1 | 27.13 |

| 宏创投资 | 1 | 26.76 |

| 君丰投资 | 1 | 26.63 |

资料来源:海通证券研究所基金评价系统 ,朝阳永续 注:私募公司业绩为其所管理产品 2011 年全年业绩的平均值。 由于各私募基金净值披露时间点不同,统计的时间段会前后相差几天,因此不便直接用净值增长率比较。我们采用收益减去同期沪深 300 指数涨跌幅再年化,得到超额年化收益作为排名参考指标。 由于净值公布的滞后,部分公布净值时间较晚的私募业绩可能未纳入统计。

2011年的市场无论是整体走势,还是板块走势,都异常疲弱,市场活跃度与成交量也持续低迷,给投资经理的投资管理带来很大难度,通过观察2011年取得较好业绩的产品的投资风格,我们发现,擅长择时的私募在2011年更易取得好业绩。这一类私募会依据市场环境的变化灵活调整仓位,从而有效规避了大盘系统性风险。由于2011年几乎所有板块 都出现大幅下跌,投资经理很难通过单纯选股来规避市场风险,只有降低仓位才能保持业绩稳定,事实上,择时能力较强的私募例如泽熙、展博、星石、中睿合银、精熙、金中和、朱雀等在2011年均取得较好业绩,而那些专注于选股淡化选时的私募,由于没有大幅降低仓位,业绩往往出现较大跌幅。

3.3 私募业绩反转现象明显

我们在历年的私募业绩中都可以发现,私募总体的业绩持续性并不强,而在2011年私募业绩逆转现象则更为明显。我们统计了2010年排名前1/10的私募产品在2011年的业绩表现情况,我们发现其中只有17%继续保留在前1/10位置,57%的产品业绩下滑到后1/2,43%的产品业绩下滑到后1/3。事实上,一些2010年的明星私募到2011年多数都名落孙山,分析其中的原因,我们认为,2011年的市场环境较2010年发生较大转变,市场风格也出现明显切换,这可能是私募产品的业绩逆转的重要原因,这也表明当前多数私募的业绩依然与市场环境密切相关,投资者选择私募时应当观察私募在不同市场环境下的业绩表现,从而更好地理解私募产品的投资风格,并对未来其可能的业绩表现有所预判。

表 5 2010 年排名前 1/10 的非结构化产品 2011 年业绩转化比例

| 2011 年:保持在前 1/10 的比例 | 2011 年:下滑至后 1/2 的比例 | 2011 年:下滑至后 1/3 的比例 | |

| 2010 年:位于前 1/10 | 17% | 57% | 43% |

资料来源:海通证券研究所基金评价系统,朝阳永续

3.4 过去2年持续业绩领先的私募产品

2010年与2011年是两个市场环境有较大差异的时间段,2010年处于结构性牛市中,中小盘股票始终高度活跃,而2011年由结构性牛市转入熊市,所有板块陷入持续调整,因此,这两个时间段提供了考察私募投资能力的较好时机,如果在这两年都能持续保持业绩领先,则反映了该私募既有牛市的进攻性,也具有熊市中良好的防守能力,这类私募应该是值得投资者重点关注的。

根据朝阳永续数据,我们发现以下27只产品在2010年业绩排名前30%,且在2011年也排名前30%,体现较好的业绩延续性。这些产品主要集中在展博、精熙、翼虎、林园、云国投、中睿合银、朱雀等公司,这些公司大都属于擅长择时型的私募,由于善于仓位控制,这类私募既能把握住2010年的结构性行情,也能较好规避2011年的系统性风险。

表 6 2010 、 2011 年非结构化私募基金业绩持续排名前 30% 的产品

| 名称 | 管理公司 | 投资经理 | 2010 年业绩分位点 | 2011 年业绩分位点 |

| 展博 1 期 | 展博投资 | 陈锋 | 2.39% | 3.40% |

| 精熙 1 期 | 精熙投资 | 夏宁、王征 | 2.66% | 10.96% |

| 理成转子 2 号 | 理成资产 | 程义全(微博) | 4.79% | 14.97% |

| 翼虎成长一期 | 翼虎投资 | 余定恒 | 5.05% | 25.62% |

| 林园 3 期 | 林园投资 | 林园 | 6.91% | 0.93% |

| 中国龙精选 | 云国投 | 王庆华 | 7.45% | 8.95% |

| 中国龙增长(六) | 云国投 | 王庆华 | 7.98% | 9.72% |

| 中国龙增长(二) | 云国投 | 王庆华 | 8.24% | 10.65% |

| 中国龙增长 | 云国投 | 王庆华 | 8.51% | 8.80% |

| 中国龙增长(五) | 云国投 | 王庆华 | 8.78% | 10.03% |

| 中国龙精选(二) | 云国投 | 王庆华 | 9.04% | 9.10% |

| 鑫兰瑞一期 | 中睿合银 | 刘睿 | 11.17% | 15.74% |

| 理成风景 1 号 | 理成资产 | 程义全 | 11.44% | 19.14% |

| 林园 2 期 | 林园投资 | 林园 | 13.30% | 0.62% |

| 中睿合银二期 | 中睿合银 | 刘睿 | 14.10% | 18.06% |

| 朱雀(一期) | 朱雀投资 | 张延鹏 | 14.63% | 16.82% |

| 鼎诺秋实 1 期 | 鼎诺投资 | 黄 弢 | 16.22% | 17.44% |

| 金瀛 1 号 | 金瀛投资 | 18.35% | 23.46% | |

| 林园 | 林园投资 | 林园 | 20.48% | 2.01% |

| 朱雀 13 期 | 朱雀投资 | 李华轮、张延鹏 | 20.74% | 21.76% |

| 朱雀 1 期 | 朱雀投资 | 李华轮 | 21.01% | 18.52% |

| 鑫兰瑞二期 | 中睿合银 | 刘睿 | 23.40% | 17.90% |

| 朱雀 3 期 | 朱雀投资 | 李华轮 | 23.67% | 17.59% |

| 朱雀合伙 | 朱雀投资 | 李华轮 | 23.94% | 17.28% |

| 朱雀 8 期 | 朱雀投资 | 陈秋东 | 24.73% | 22.38% |

| 朱雀 2 期 | 朱雀投资 | 李华轮 | 26.86% | 18.83% |

| 喜马拉雅 1 期 | 喜马拉雅资产 | 吴刚 | 28.99% | 12.19% |

资料来源:海通证券研究所基金评价系统 ,朝阳永续 注:由于各私募基金净值披露时间点不同,统计的时间段会前后相差几天,因此不便直接用净值增长率比较。我们采用收益减去同期沪深 300 指数涨跌幅再年化,得到超额年化收益作为排名参考指标。

4.券商业绩分布整体优于公募 低仓位依然是取胜关键

4.1 券商业绩分布优于公募

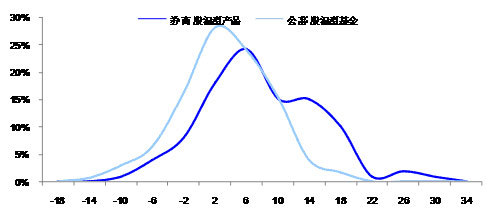

券商股混型产品业绩差异高于公募,但低于私募。2011年券商股混型理财产品的超额年化收益率的标准差为7.32%,高于公募偏股型基金,但低于私募非结构化产品。尽管券商理财产品的投资限制较少,但各产品间的投资策略与风格依然较为雷同,差异并不大。

2011年券商股混型理财产品的业绩分布也明显好于公募。首先,券商股混型产品有2只产品取得正收益,有4只产品跑赢公募偏股型基金第一名,跑赢沪深300的比例(78%)也明显高于公募偏股型基金(60%);其次,券商股混型产品业绩最后1名为-35%,也好于公募(-42%),由此可见,券商产品无论是高收益一端还是低收益一端,都好于公募。

图2 2011年券商股混型产品与公募偏股型基金的超额年化收益率分布图(单位:%)

资料来源:海通证券研究所基金评价系统http://fund.htsec.com,朝阳永续

资料来源:海通证券研究所基金评价系统http://fund.htsec.com,朝阳永续2011年业绩前10名分别是招商智远稳健4号、创金避险增值、超越理财宝2号、安信理财3号、策略优选、东方红4号、智远成长、平安中小盘、金汇1号、浙商金惠引航,净值跌幅都在10%以内。招商证券在2011年业绩出色,旗下有2只产品进入前十,且招商智远稳健4号排名第1。从前十名产品的资产配置来看,这些产品大多依靠低仓位取胜,再一次表明择时对于2011年的业绩至关重要。

表 7 2011 年券商股混型理财产品业绩表现前十名( % )

| 名称 | 管理公司 | 投资经理 | 净值起始日 | 净值终止日 | 2011 年净值增长率( % ) |

| 招商智远稳健 4 号 | 招商证券资管 | 曾琦 | 2010/12/31 | 2011/12/30 | 3.20 |

| 创金避险增值 | 第一创业证券资管 | 苏彦祝、刘树祥、万晓西 | 2010/12/31 | 2011/12/30 | 0.29 |

| 超越理财宝 2 号 | 长江证券(微博)资管 | 欧阳刘琳 | 2010/12/31 | 2011/12/30 | -1.50 |

| 安信理财 3 号 | 安信证券资管 | 饶砚琴 | 2010/12/31 | 2011/12/30 | -5.91 |

| 策略优选 | 华泰证券资管 | 吕乐、张驰飞 | 2010/12/31 | 2011/12/30 | -8.10 |

| 东方红 4 号 | 东方证券资管 | 陈光明 | 2010/12/31 | 2011/12/30 | -9.19 |

| 智远成长 | 招商证券资管 | 任向东 | 2010/12/31 | 2011/12/30 | -9.20 |

| 平安中小盘 | 平安证券(微博)资管 | 赵群翊 | 2010/12/31 | 2011/12/30 | -9.42 |

| 金汇 1 号 | 中山证券资管 | 胡子川 | 2010/12/31 | 2011/12/30 | -9.88 |

| 浙商金惠引航 | 浙商证券资管 | 周良、陈 旻 | 2010/12/31 | 2011/12/30 | -9.91 |

资料来源:海通证券研究所基金评价系统 ,朝阳永续

2011年券商债券型理财产品业绩排名前10的是创业1号、南京证券(微博)神州2号、紫金现金管家、金麒麟1号、君得惠、中金一号、超越理财稳健增利、超越理财增强债券、安信理财1号、平安年年红债券宝,其中前6名产品均取得正收益。

表 8 2011 年券商债券型理财产品业绩表现前十名( % )

| 名称 | 管理公司 | 投资经理 | 净值起始日 | 净值终止日 | 2011 年净值增长率( % ) |

| 创业 1 号 | 第一创业证券资管 | 万晓西 | 2010/12/31 | 2011/12/30 | 3.22 |

| 南京证券神州 2 号 | 南京证券资管 | 刘勇 | 2010/12/31 | 2011/12/30 | 2.24 |

| 紫金现金管家 | 华泰证券资管 | 巫玲 | 2010/12/31 | 2011/12/30 | 1.93 |

| 金麒麟 1 号 | 兴业证券资管 | 朱文杰 | 2010/12/31 | 2011/12/30 | 0.65 |

| 君得惠 | 国泰 君安资管 | 成飞 | 2010/12/31 | 2011/12/30 | 0.39 |

| 中金一号 | 中金资管 | 陈晓秋 | 2010/12/31 | 2011/12/30 | 0.13 |

| 超越理财稳健增利 | 长江证券资管 | 江澜、柳祚勇 | 2010/12/31 | 2011/12/30 | -0.09 |

| 超越理财增强债券 | 长江证券资管 | 柳祚勇 | 2010/12/31 | 2011/12/30 | -0.91 |

| 安信理财 1 号 | 安信证券资管 | 庄园、叶焕青 | 2010/12/31 | 2011/12/30 | -1.10 |

| 平安年年红债券宝 | 平安证券资管 | 孙建辉 | 2010/12/31 | 2011/12/30 | -1.88 |

资料来源:海通证券研究所基金评价系统 ,朝阳永续

4.2 过去2年持续业绩领先的券商产品

通过对比2010年与2011年业绩,我们发现,在券商股混型产品中,股票星(招商证券)、东方红4号(东方证券)这2只产品在2010年业绩排名前30%,且在2011年也排名前30%,体现出较好的业绩延续性。而在券商债券型产品中,兴业证券的金麒麟1号成为唯一一只在2010、2011年业绩持续排名前30%的产品,值得关注。

表 9 2010 、 2011 年券商产品业绩持续排名前 30% 的产品

| 名称 | 类型 | 所属券商 | 2010 年业绩分位点 | 2011 年业绩分位点 |

| 股票星 | 股混型 | 招商证券 | 9.80% | 22.22 |

| 东方红 4 号 | 股混型 | 东方证券 | 11.76% | 6.06 |

| 金麒麟 | 债券型 | 兴业证券 | 4.35% | 14.29 |

资料来源:海通证券研究所基金评价系统 ,朝阳永续

|

|

|

|