房地产信托卷土重来 数量及收益双提升

来源:好买基金研究中心

2010年以来,普通房地产开发商遭遇银信贷寒冬,不仅银行已将房地产视为高风险领域,自去年11月以来,信托公司也接到银监会规范房地产信托的通知。然而,双重的压力难阻开发商融资的饥渴,3月的第一周,房地产信托发行数量就达26只,预期收益率也有所上升。(本文所指的房地产信托泛指投资于房地产市场的信托产品,包括固定收益和非固定收益产品。)

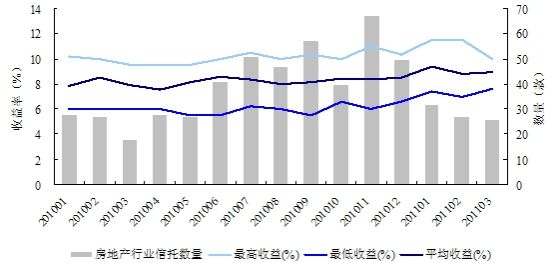

为近一步了解政策调控对房地产信托的影响,好买基金研究中心统计了自2010年1月以来房地产信托的发行及收益情况。据统计,在2010年1月1日至2011年3月8日期间,房地产信托共发行566只,占全部信托发行总量的25.76%,募集资金达1193.72亿元,单个产品平均募集规模为2.11亿元。

2010年以来房地产信托发行及收益统计

2010年以来房地产信托发行及收益统计数据来源:财汇资讯。好买基金研究中心整理。数据截止2011年3月8日。

从单月产品发行数量和规模上来看,房地产信托数量在去年11月之前呈逐月走高之势。虽然在去年8月,银监会发布《信托公司净资本管理办法》,对房地产信托业务制定较高的风险系数,但从房地产信托发行数量上来看,此举并没有对房地产信托发行带来明显的影响。去年7月~11月,房地产信托不仅数量一直保持在每月50只以上,单月募集规模也普遍在100亿元以上(10月因为国庆长假因素,募集74.94亿),9月更是达到了211.73亿元的高点,当月,一些规模巨大的信托出现,如平安财富•佳园19号募集规模达70亿元,中信·天津武清土地一级开发项目、2010年中诚信托北京通州荷花塘项目等四款产品的募集金额均在10亿元以上。在随后的11月,银监会发布《关于信托公司房地产信托业务风险提示的通知》,进一步规范信托公司房地产信托的风险控制能力,不少信托公司才暂停了产品发行计划。房地产信托的发行量也在去年11月达到单月67只的高点后,开始走低,今年2月触及27只的低点。然而,在沉寂三个月之后,3月,房地产信托产品又有逐渐复苏的态势,3月的第一周就有26只房地产信托发行,很可能自此迎来一波房地产信托发行的小高潮。

虽然银监会多次发文规范房地产信托业务,但房地产信托发行势头未减,主要有两点原因:其一,从信托公司的角度,房地产信托短期内还是信托公司重要的一块业务业源;其二,从开发商的角度,房地产信托也是开发商在信贷、楼市双极寒中,维持资金链的重要渠道。

从收益率角度来看,房地产信托整体的收益率也在悄然升高。从平均收益率来看,2010年初,房地产信托的平均收益率基本在7.5%左右,5月以后提高到8%以上,今年以来,1月、2月、3月(3月8日之前)平均收益率更是达到了9.40%、8.77%、8.98%。从最低的收益率来看,流动性的紧缩,使得房地产信托的单月最低收益率迅速提高,在2010年10月之前,房地产信托的最低收益率普遍在5.50%~6.00%之间,10月之后达到了6.60%,今年以来的最低收益率则均在7%以上。而从最高收益来看,今年2月之前呈大幅的提升,过去两个月的最高收益率都达到了11.5%,分别是中信信托发行的中信鼎丰·北大方正盈丰股权投资项目和深圳南联旧改项目。但3月的第一周,仅有华宸信托的金诚(1101)号与新华信托的重庆金阳水岸香榭项目两个产品,达到了10%的最高收益率。从信托产品的设计角度来看,高的收益率往往意味着更高的风险,最高收益的降低,也表明了在银监会不断的提示风险中,信托公司对房地产项目审核得更加严格,引入风险较低的项目,使得信托最高收益率降低。

其实,这次房地产信托产品发行再次全面爆发,与以往大有不同。一方面,准备金率上调及楼市调控深入,令房地产市场的整体流动性趋紧,到信托公司谈合作计划的开发商络绎不绝,加上通胀的预期,使房地产信托项目收益和数量双双提升,而且信托公司目前挑选项目的余地较大,在风险的考量上也更加谨慎,信托公司更有机会选择资质优秀的房地产企业,并在股权质押、抵押物、抵押率、担保条款、连带责任条款上做更好的考虑。这样一来,房地产信托在整体收益率提升的同时,平均资质或也有所提升。但我们不能忽视的另一方面是,随着国家对房地产市场调控的不断深入,房地产行业景气度下降,投资人在挑选房地产信托时,也应更加谨慎,不要以预期收益率为第一考虑因素,要更多关注贷款企业资质和财报,关注相关抵押担保条款是否充足等。