|

|

三大机构谈基金投资策略http://www.sina.com.cn 2007年12月29日 12:31 金羊网-新快报

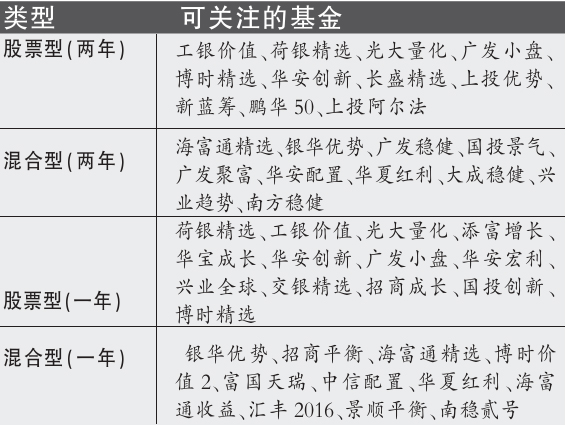

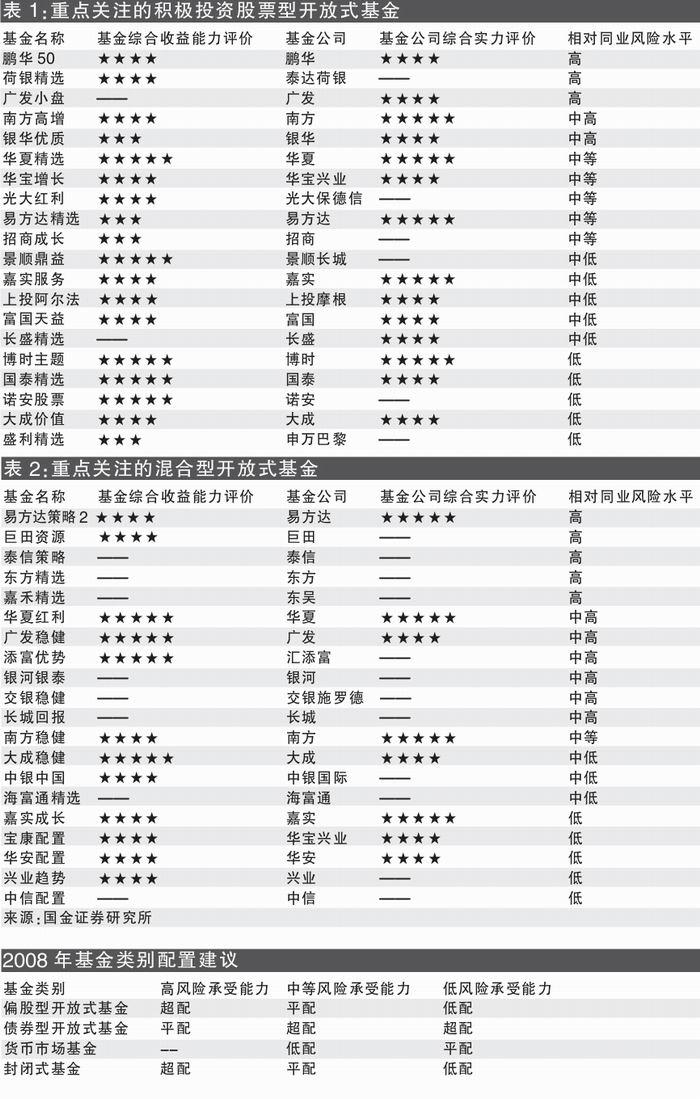

开放式基金 天相投顾公司 定量兼定性灵活搭配 天相投顾公司通过定量分析,将偏股型基金分为大、中、小盘以及成长、价值、平衡型,并根据持仓及调整情况进行细分,再结合基金公司基本实力、投资管理能力、基金公司的稳定性、公司治理结构、风险控制水平等,优选出一批偏股型基金。不过考虑到明年市场结构的变化:大盘蓝筹回归和股指期货即将推出,大盘蓝筹股成为持续关注的重点;中小企业板超常规发展,高成长性蕴涵投资机会。因此,在基金的总体配置原则上依然建议,把以增长持续性强和预期明确的大盘蓝筹股为主要投资方向的基金作为主要的配置品种,在此基础上,灵活配置一些中小盘风格、主题类风格基金。 闻群认为,大盘蓝筹风格基金稳定的收益特征能够使得基金组合表现更加稳健,而中小盘风格突出基金有望在风格轮换的市场中获得超额收益,这部分资产具有高风险收益的特征,可以有效提升组合的进攻性。此外,一些在行业投资、股票投资上比较具有特色的基金,或者能够积极捕捉市场热点的主题型、趋势型基金也可以作为辅助配置部分,动态把握市场阶段性机会。总体上,我们坚持核心大盘蓝筹部分配置不低于60%,中小盘风格和灵活的特色基金的配置总比例不超过40%,以达到主次分明、灵活搭配的目的。 从具体的行业配置方向来看,建议重点配置优选行业基金。闻群认为,人民币升值仍将是2008年股票市场的重要主题。受美国次级债危机影响,美联储频频降息,而中国央行的反向操作将进一步地推动人民币快速升值,受益行业主要有金融、地产、航空等行业,建议对重仓这几个行业的基金进行重点关注;从当前政府经济调控的方向来看,扩大内需是一大目标,并且随着2008年北京奥运会的召开,以食品饮料、酒店旅游为主的消费服务行业后市有望表现出色,建议对重仓消费类行业基金进行配置;从行业景气度来看,机械、汽车等行业景气度上升,仍然处于高成长期,对于重仓这些行业的基金也可以进行关注;此外,基于2008年1季度新税法实施后上市公司业绩释放可能带来的高配送机会,建议对红利型基金进行关注。 国金证券基金研究中心: 寻找踩准 市场节奏的基金 张剑辉表示,对比偏股型开放式基金与股票市场关系可以看到,过去两年的高收益有着深刻的市场烙印,投资者对于基金的收益应该有着清醒、合理的认识,净值翻番既不是“神话”也不是常态。而且,基金投资同样存在风险,只不过基金精选股票、组合投资下具有较强的风险分散能力。对偏股型开放式基金总体收益的波动性进行分析比较看到,偏股型开放式基金总体收益率的标准差各年度均明显小于上证指数,基金在取得相对高收益的同时表现出相对较低的风险特征。 不过,随着股指运行点位的提高,股指波动也会随之增加,对上证指数持续上涨以来股指日波动幅度与股指点位进行比较分析显示,二者呈现显著正相关性,即股指点位越高,股指波动幅度相对越大。在台湾市场本币升值下的股指上涨过程中也可看到,随着股指的逐渐攀升,其阶段性调整的幅度也逐渐加大。另外,股指期货的推出也会一定程度加大股指的短期波动区间,即起到“加速器”的效应,在涨势中“助涨”,在跌势中“助跌”。因此,明年市场在消化估值压力的同时,股指预期波动幅度上升,受益于汇率升值、要素重估、周期等因素,资产、经济结构转型受益资产以及央企整合、节能环保、奥运等主题板块间轮动下的市场局部机会预期强于市场整体机会,对市场节奏(股指波动、板块轮动)的把握或将是决定基金间相对收益的重要因素。 综合各方面分析,张剑辉认为,2008年可重点关注40只积极投资的偏股票型开放式基金产品(见表1、表2),他还给出相对同业的风险水平,供投资者选择基金产品、构建基金组合参考。 基金买卖网研究所: “核心-卫星”策略 该策略就是将整体资产分成两部分,每个部分由不同的投资对象组成,其中一个部分在整个投资组合中所占的权重更大些(至少占到整体资产的一半以上),将决定整体资产的预期风险水平和收益水平,称之为“核心”;另一个部分在整个投资组合中所占的权重略小,与“核心”组合的关系就像一颗颗卫星围绕着行星运转,称之为“卫星”。“核心”的特点是占比高、稳定性强、一般不发生大的调整,“卫星”的特点是占比小、可以经常变动。 预计2008年“疯牛”重现的概率大大降低,“慢牛”格局应该在意料之中。如果市场如所预料的那样,指数基金的表现将在大概率上优于主动基金。相比主动基金,指数基金在牛市中的优势在于确保投资者永远不会有踏空的危险。主动基金作为争取获得超额收益的手段,可以作为外围配置,这是因为一方面国内市场透明度仍不高,基金作为机构投资者其信息优势可以令其拥有众多的超额收益机会,另一方面是选到表现特别优秀且业绩持续性良好的品种的确有些难度。对于主动型基金的选择,应从过往业绩、基金经理、基金公司等三个角度来进行客观评判。 综合考虑,基金买卖网研究所给出以下推荐,作为“核心-卫星”策略的配置: 核心配置:嘉实沪深300卫星配置:成长型组合:华夏红利、博时精选稳健型组合:博时主题、兴业趋势防御型组合:上投摩根阿尔法、友邦华泰盛世中国 封闭式基金 分红预期主导跨年度行情 各机构认为,近期主要关注分红预期导致的封基跨年度行情。按规定,封闭式基金应分配当年已实现利润的90%。统计显示,2007年中期封基累积可分配利润高达971.38亿元,中期至今仅分配了其中一小部分,预期年末仍有大部分账面收益应予以分配。考虑到下半年市场整体仍向上,预期封基的累积可分配利润要超过年中。封基的年度分红一般在明年的2-4月逐渐体现,目前如果市场波动,将可择机买入高净值、高折价封基。由于封基有一定安全边际,国金证券研究所建议,风险承受能力强的投资者可超配封闭式基金。 国金证券基金研究中心的张剑辉表示,现阶段可重点关注汉兴、金鑫、鸿阳、同盛、安顺等基金,适当关注兴和、丰和、科瑞、景福、银丰等基金。另外,2008年将有5只封闭式基金融鑫、鸿飞、科汇、科翔、汉鼎(其中基金融鑫持有人大会已经通过其转型议案,周五复牌涨停)、2009年有2只封闭式基金金盛、天华到期转开放。按照当前的折价水平来计算,2008年底到期的科汇、科翔、汉鼎3只基金到期转型后按净值结算带来的静态收益率加权平均为13.62%,2009年到期的2只基金按照2008年底折价降至10%计算带来的静态收益率加权平均为9.22%,都具有一定吸引力。天相投顾的分析师表示,对一些想买开放式基金的投资者而言,这类很快到期的基金有折价,业绩表现平稳,是一种较好的替代性选择。 除分红题材外,天相投顾的闻群认为,封基还有一个值得关注的题材。明年上半年股指期货有望推出,其提供的套利机制将使得投资者在买入封闭式基金的同时可以卖空股指期货以防范市场下行风险。作为与市场走势相关性较高的封闭式基金是股指期货推出后较好的组合套利、规避市场风险的标的,股指期货推出预期有望推动大盘封闭式基金价值回归。 ■相关链接 简单实用的基金挑选之道——4433法则 基金过去的表现虽然并不能对未来的投资报酬做保证,但仍可以从过去基金的绩效表现判断基金投资操作的优劣。这里教你一个简单的选基方法。 以国内基金而言,由一些权威机构每月定期公布的基金绩效评量,即针对基金的类别,以不同期间的报酬率、标准差、夏普指标等来评定基金,值得参考。投资者可在这些评价基础之上,采用“4433”法则,选出短至长期绩效排名都表现良好的基金。若一只基金的短、中、长期绩效表现都排在同类型基金前面,则就是相对值得投资者选择的基金。4433法则: *该基金1年期绩效排名在同类型的前1/4*该基金2年期、3年期、5年期以及成立以来绩效排在同类型的前1/4 *该基金6个月绩效排名在同类型的前1/3*该基金3个月绩效排名在同类型的前1/3 (本版撰文:袁炻 肖丹)

【 新浪财经吧 】

不支持Flash

|

||||||||||||||