|

不支持Flash

|

|

|

|

郑商所PTA期货宣传材料:PTA相关产品http://www.sina.com.cn 2006年12月18日 23:27 郑州商品交易所

PTA相关产品 (一)PX——PTA原料 1、对二甲苯(PX)基本情况 PX是从混二甲苯(MX)中分离出来的,混二甲苯主要由对二甲苯、邻二甲苯及间二甲苯组成。混二甲苯过去主要来自于炼焦工业。现在则主要来自石化工业,焦化二甲苯的产量很小,仅占总产量的2%以下,并且几乎全部作为混合二甲苯直接使用而不进行分离。 PX除生产PTA使用外,还用作溶剂以及作为医药、香料、油墨等的生产原料,但占总消费量的比例很小。因此,PX可称为聚酯产品链的龙头,是重要的化工原料。 PX的价格变化对PTA影响非常大。 2、中国PX产能 2004年中国PX产能234万吨,占亚洲产能的14%,占全球产能的10%左右。2005年中国有镇海扩建20万吨、辽化扩建45万吨的新增PX产能,2005年中国PX产能增长至299万吨,且多为生产厂自用。 表1 2005年中国主要PX生产企业及其产能 单位:万吨/年

表2 2003-2005年中国PX产能情况 万吨/年

3、中国PX消费 表3 PX产销情况一览表

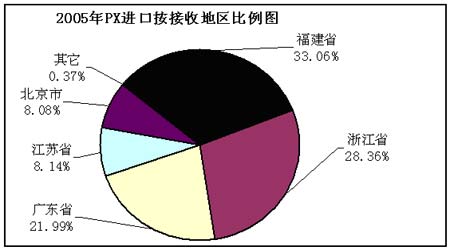

资料来源:2005年9月第十一届中国国际化纤会议(沈阳)汇编 2003年以前中国PX绝大部分可以自供,只需少量依靠进口。但随着近年来中国PTA民营和合资新建项目的陆续投产,2005年中国已经成为全球最大的PTA生产国,PX需求因此大幅增长,2003年中国PX进口突破100万吨,最近三年PX需求以20%的速度增长,2006年中国成为全球最大的PX消费国。 4、中国PX进口 2004年中国共进口PX113.66万吨,进口额8.42亿美元,进口单价738.6美元/吨。日本、韩国是中国的主要PX进口国,占了总进口量的95%。其中从日本进口PX685万吨,占中国PX进口总量的60%;从韩国进口PX39.2万吨,占了进口总量的35%。 2005年中国从韩国、日本、伊朗、泰国进口PX增加,台湾进口减少。与2004年同期相比,韩国PX出口中国增量最大,其PX出口中国总量已经接近日本。2005年中国进口韩国PX5.39万吨/月,增量1.77万吨/月,进口日本PX6.08万吨/月,增量0.24万吨/月。伊朗和泰国出口中国的PX数量也从无到有,目前中国每月从两国进口PX都在0.35万吨左右。从俄罗斯、美国进口PX略有增加。 中国进口PX的主要厂家是厦门翔鹭、珠海BP、绍兴的三鑫石化、宁波的逸盛石化、江苏的仪化化纤等。 图1 2005年PX进口按接收地区比例图 5、亚洲PX生产及投资 世界PX产能增长主要在亚洲,因此生产商争相购买石脑油。此外,中国和其它地区对汽油的需求也将增加。亚洲地区石脑油供应有限,直到新的精炼厂动工或冷凝蒸汽的出现才会扩大。支撑全球PX增长的原料(MX和石脑油)的供应必须充足。 2005年主要有伊朗NPC、中国镇海、辽化、信赖(日本公司)的新扩建项目投产,2005年亚洲新增PX产能173万吨至1847.7万吨。 表4 2005年亚洲PX产能变化情况 单位:万吨/年

6、亚洲PX消费情况 表5 2004-2005年亚洲PX产需情况 单位:万吨/年

从全球角度来看,亚洲是纯PX进口地区,中国大陆和台湾巨大的PX需求不仅完全吸收了日韩、东南亚的PX出口,而且还吸收了以北美为主要地区的PX出口。2001-2002年间,亚洲的PX进口量在20-60万吨,2003年亚洲从地区外进口PX升至65万吨,2004年亚洲进口PX进一步升至92万吨,2005年亚洲进口PX达130余万吨。 7、全球PX生产及投资情况 目前世界PX生产能力位居前5位的依次为美国、韩国、日本、中国、印度和东南亚地区,美国的PX产能高达493万吨,占全球PX产能的18%。亚洲占全球PX产能的68%,而且还呈上升趋势。 表6 全球PX产能情况 单位:万吨

8、全球PX消费情况 从全球贸易角度看,北美(主要是美国)是PX的主要出口地,美国的PTA产量在400万吨左右,PX消耗量在270万吨,而美国的PX产能高达493万吨,大量富余的PX出口至亚洲及墨西哥。 表7 2004-2005年世界PX装置负荷表

(二)MEG——聚酯原料 1、乙二醇基本情况 乙二醇(Ethylene Glycol,简称EG)又名甘醇、乙二醇,包括一乙二醇、二乙二醇和三乙二醇。通常所说的乙二醇为一乙二醇(Mono Ethylene Glycol, MEG),占88%。环氧乙烷、CO2和水反应生成碳酸乙二酯(EC),然后水解得到一乙二醇(MEG)。 乙二醇是一种重要的石油化工基础有机原料,主要用于生产聚酯纤维、不饱和聚酯树脂、防冻剂、润滑剂、增塑剂、非离子表面活性剂以及炸药等,此外还可用于涂料、照像显影液、刹车液以及油墨等行业,用途十分广泛。世界MEG产量中约75%用于生产聚酯纤维,15%用于生产聚酯树脂(主要用于油漆),10%用于生产防冻剂/除冰液/表面涂料等其他用途。产品分为纤维级、工业级和防冻剂。 2、中国产销、进口 表8 中国MEG的产量、消费及需求情况 单位:万吨

中国乙二醇用于聚酯用途的消费明显大于全球水平。中国的MEG消费中大约92%用于生产聚酯纤维和树脂,还有8%左右用于生产不饱和聚酯、防冻剂、粘合剂、油漆溶剂、耐寒润滑油、表面活性剂、聚酯多元醇等。 中国是世界最大的聚酯生产国,2005年中国聚酯总产能占世界总产能的近40%,中国的MEG消费量占了亚洲MEG消费量的二分之一,世界MEG消费量的30%以上。而2005年中国MEG产能仅有151.6万吨,只占亚洲MEG产能的15%左右,占世界MEG总产能的8%左右。 3、中国MEG进口 图2 MEG2005年进口按贸易方式比例图 2005年中国进口MEG突破400万吨,2006年1-6月进口160万吨。加拿大、沙特、台湾、韩国、美国、日本仍是中国的主要MEG进口国。而2005年北美仍是中国最大的MEG进口地。 4、亚洲MEG生产及投资情况 表9 2003-2005年亚洲MEG产能情况 单位:万吨

中东地区拥有得天独厚的天然气资源,MEG产能在低成本优势下迅速扩张,中东将很快成为世界MEG生产的重要基地。 表10 中东MEG生产贸易情况 单位:万吨/年

中东MEG生产主要集中在几家大生产企业手中,其中沙特阿拉伯的沙特基础工业公司(SAme)、伊朗国家石油公司(NPC)的在建、拟建MEG新项目众多,这些重量级MEG项目建设将对世界MEG供求关系将产生深远的影响。 5、亚洲MEG消费 表11 亚洲 MEG消费情况 单位:万吨

6、世界MEG生产及投资 1993年世界乙二醇的总生产能力只有约960万吨,1996年增加到约1120万吨,2002年生产能力进一步增加到1565.3万吨,2005年全球MEG产能达到1804万吨。2005年之前全球MEG产能增长率仅有3-6%,大大慢于全球聚酯产能的增幅。2004-2005年,全球MEG供求矛盾达到近年来的最高点。 表12 全球MEG产能分配表

表13:全球乙二醇年均增长率亚洲第一:

7、世界MEG消费 世界乙二醇生产和需求市场占有率中亚洲比例最高: 表14 世界乙二醇生产和需求情况

由于亚洲(尤其是中国)的聚酯产能快速增长,MEG的需求也逐年增长。估计,目前全球MEG用于聚酯的比例已经提升至90%左右,而防冻液等其它需求在10%左右。 2001年之前全球MEG装置负荷在70-75%左右,而从2002年开始全球聚酯产能迅猛增长,从2002-2007年世界乙二醇需求年增长率为7-10%,而MEG产能增长仅有3-6%,乙二醇负荷节节上升,至2005年世界MEG负荷将升至93.5%。 表15 2003-2005年全球MEG供需及负荷情况

(三)聚酯——PTA产品 聚酯(聚对苯二甲酸乙二醇酯,PET)由PTA和MEG聚合而成。PET呈米粒状,品种多样。75%用于化纤用涤纶,制造涤纶短纤维和涤纶长丝,20%用于瓶级聚酯(广泛用于各种饮料尤其是碳酸饮料的包装)、5%用于聚酯薄膜(主要用于包装材料、胶片和磁带)。因此, PTA的消费集中在涤纶。 从2001年-2005年,中国聚酯产能平均以24%的增速扩张,远远大于世界10%的增幅,中国聚酯产能4年间翻了一番还多,净增加了1191万吨,至2005年年底中国聚酯总产能一举突破2000万吨达到2072万吨。中国聚酯产能占亚洲的1/2,占世界聚酯产能的近40%,中国已经是毫无疑问的世界聚酯大国,而中国聚酯市场也成为全球聚酯乃至PX/PTA/MEG市场的晴雨表。 全国聚酯产能与消费均集中在浙江和江苏两省。尽管中国是聚酯大国,聚酯尤其是涤纶进口量仍在60-90万吨左右。 表16 PET产销及预测情况

(四)涤纶——PTA终端产品 按纺织工业要求,涤纶纤维分长丝和短纤维两种型式。所谓涤纶长丝,是长度为千米以上的丝,长丝卷绕成团。涤纶短纤维是几厘米至十几厘米的短纤维。 涤纶纤维的特点及用途 强度: 涤纶纤维的强度比棉花高近1倍,比羊毛高3倍,因此涤纶织物结实耐用。 耐热性:可在70~1700C使用,是合成纤维中耐热性和热稳定性最好的。 弹性: 涤纶的弹性接近羊毛,耐皱性超过其他纤维,织物不皱,保行性好。 耐磨性:涤纶的耐磨性仅次于锦纶,在合成纤维中居第二位。 吸水性:涤纶的吸水回潮率低,绝缘性能好,但由于吸水性低,摩擦产生的静电大,染色性能较差。 涤纶作为衣用纤维,其织物在洗后达到不皱、免烫的效果。常将涤纶与各种纤维混纺或交织,如棉涤、毛涤等,广泛用于各种衣料和装饰材料。涤纶在工业上可用于传送带、帐篷、帆布、缆绳、渔网等,特别是做轮胎用的涤纶帘子线, 在性能上已接近锦纶。涤纶还可用于电绝缘材料、耐酸过滤布、医药工业用布等。合成纤维因具有强度高,耐磨、耐酸、耐碱、耐高温、质轻、保暖、电绝缘性好及不怕霉蛀等特点,在国民经济的各个领域得到了广泛的应用。 在合成纤维中,涤纶产量占85%;在化纤中,涤纶占78%。涤纶包括两种产品,一是长丝,常作为低弹丝,制作各种纺织品;二是短纤,可与棉、毛、麻等混纺。涤纶可用于制造轮胎帘子线,渔网、绳索,滤布,缘绝材料等。 涤纶的生产流程根据是否经过聚酯切片环节分为两种: 二步纺(又称切片纺):石油——石脑油——对二甲苯(PX)——精对苯二甲酸(PTA)+乙二醇(EG)——聚酯切片(PET,包括纤维切片、瓶用切片、膜用切片)——涤纶 一步纺(又称直纺):石油——石脑油——对二甲苯(PX)——精对苯二甲酸(PTA)+乙二醇(EG)——涤纶 从生产流程中可见:PTA和EG是涤纶的上游生产原料,其中PTA在配方中占85%,是涤纶的主要原料。二步纺经过切片中间产品,一步纺则直接用PTA生产涤纶。2005年,中国涤纶总产量为1270万吨,聚酯切片的产量为514万吨。可见,大部份涤纶是采用直纺工艺生产的。 作为产业链的终端产品,涤纶对PTA的用量达到了总量的70%。因此,PTA价格的波动直接影响涤纶的生产成本。涤纶生产企业可以利用PTA期货进行买期保值交易,以规避PTA价格上涨的风险。 1、涤纶行业总量增长情况 据国家统计局公布的数据,2006年1-6月份中国规模以上涤纶行业企业数量为590家,该行业实现工业总产值1022.16亿元,同比增加23.47%;资产合计1548亿元,同比增加18.41%;实现销售收入1005.75亿元,同比增加23.42%;完成利润总额15.19亿元,比上年同期增加10.42亿元,同比增加218.59%;完成出口交货值55.17亿元,同比增加51.78%;行业整体从业人数20.34万人,同比增加2.25%。由此可见,涤纶行业总量增长势头良好。 表17 2006年1-6月化纤产量情况 单位:万吨

长丝后处理过程主要为:初生纤维――拉伸――加捻――复捻――水洗干燥――热定型――络丝――分级――包装――成品长丝。 2、涤纶短纤 短纤维后处理过程主要为:初生纤维――集束――拉伸――热定型――卷曲――切断――打包――成品短纤维。 从上述可以看出, 初生纤维的后处理主要有拉伸、热定型、卷曲和假捻。 拉伸可改变初生纤维的内部结构,提高断裂强度和耐磨性,减少产品的伸长率。热定型可调节纺丝过程带来的高聚物内部分子间作用力,提高纤维的稳定性和其他物理-机械性能、染色性能。卷曲是改善合成纤维的加工性(羊毛和棉花纤维都是卷曲的),克服合成纤维表面光滑平直的不足。假捻是改进纺织品的风格,使其膨松并增加弹性。 一般来讲现在市场上的涤纶短纤维分3类:大化纤、中化纤、小化纤。 大化纤:用PET切片纺或者熔体直纺的短纤维。色泽好,批号大,强力稳定,疵点少,可纺性好。 中化纤:用等外PET切片或者加上PET回料纺。价格质量介于大化纤和小化纤之间(主要一些纺厂用于和大化纤混纺提升竞争力)。 小化纤:用PET回料纺。价格和质量参次不齐,适合出口到一些质量要求不是太高的市场和领域(如填充料等)。 一般来说,用切片纺的短纤维基本没有什么疵点,纤维粗细均匀,表面光滑,手感比较柔滑。切片纺的一般强力比较好,批号大,没有色差,物理指标均匀。 一般小化纤生产的,或者说用再生原料生产的短纤维批号小,疵点多,偶尔有粗细不均匀。 表7.18 2000年-2005年中国聚酯短纤生产及消费情况表 单位:万吨

数据来源:中国纺织流通网《近年来中国涤纶短纤生产消费情况研究报告》 表19 涤纶短纤在纺纱原料中的比重 单位:万吨

涤纶短纤流向: 表20 2004-2005年累计流向对比表

根据国家统计局和中国海关的统计数据,中国2006年1-6月份涤纶短纤产量为290.39万吨,同比增加15.44%;1-6月份进口涤纶短纤13.78万吨,出口13.70万吨,新增资源(产量+进口)304.17万吨,净增资源(新增资源-出口,即表观需求)290.47万吨,显示中国涤纶短纤产业的市场需求较为强劲。 与上月相比,涤纶短纤行业2006年6月份产量进出口有所波动,从而使得当月新增资源和净增资源均有所变化。 表21 中国涤纶短纤2006年1-6月份产量进出口变化

短纤生产企业见表14。 3、涤纶长丝 根据国家统计局和中国海关的统计数据,中国2006年1-6月份涤纶长丝产量为469.4万吨,同比增加15.39%;1-6月份进口涤纶长丝12.49万吨,出口19.22万吨,新增资源(产量+进口)481.89万吨,净增资源(新增资源-出口,即表观需求)462.67万吨,显示中国涤纶长丝产业的市场需求较为强劲。 表22 中国涤纶长丝2006年1-6月份产量进出口变化

表23 涤纶长丝2003-2005年产量进出口及表观需求变化

全国涤纶长丝销售主要集中在浙江、江苏、广东等地区,其他地区流入量相对比较少。 中国2006年1-7月份涤纶纤维产量892.73万吨,比上年同期增加14.10%;其中产量最大的省市是浙江省,1-7月份产量410.10万吨,为省市龙头;其次是江苏省,产量311.02万吨,位居亚军;然后是福建省,产量54.93万吨,荣立第三;上海市17.78万吨,为第四;山东省15.72万吨,占第五;四川省13.46万吨,位居第六;接下来是广东省12.85万吨,为第七;河南省12.71万吨,占第八;天津市12.42万吨,位居第九;江西省7.65万吨,为第十名;辽宁省6.09万吨,居第11名;海南省3.24万吨,荣立第12名。上述12大省市2006年1-7月份产量合计为877.97万吨,占全国涤纶纤维总产量的98.35%。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||