基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

地缘政治风险发酵 原油、黄金、日元“乱世称王”

周艾琳

近期,由美国空袭叙利亚引发的一系列地缘政治风险导致市场避险情绪急升。乱世之下,全球市场究竟何去何从?什么资产才能逆势称王?

“假如事态没有进一步恶化的话,避险情绪会逐渐减弱。如今,美元已经不再属于避险货币,主导其走势的因素更偏向于美联储货币政策、特朗普政府的刺激政策 以及技术面,”资深外汇交易员崔荣对第一财经记者表示,“目前,避险货币属于日元和瑞郎,而避险商品则为原油、黄金和白银。”

原油中期看涨

布伦特原油从去年1月的28美元/桶一路飙升至如今的56美元/桶,油价似乎在经历了两年的供求失衡后起死回生。

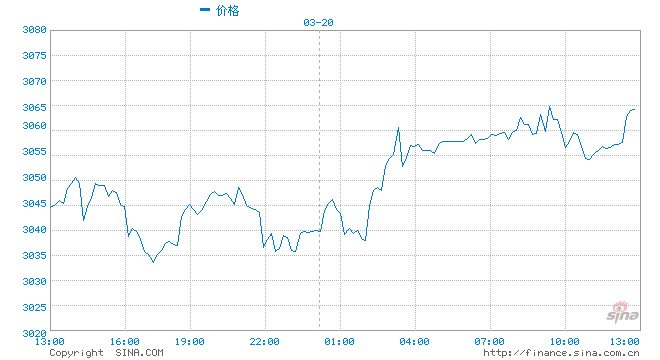

北京时间4月7日上午,一声“炮响”令全球为之震惊。美国总统特朗普发表电视讲话,下令对叙利亚境内一处机场实施定点军事打击,称以此回应叙政府对无辜 平民进行化学武器袭击的行径。消息一出,全球市场避险情绪急速上升。多日无法突破阻力位的布伦特原油价格一举攻破55美元/桶。

投资者 担忧该地区供应可能中断,原油继续其上升趋势。尽管叙利亚不再是产油大国,但其靠近该富油地区的产油大国,并与之关系密切。地缘政治紧张局势加剧以及可能 的供应中断盖过了市场对于全球石油供应或超预期的担忧。此前,美国石油供应随着油价反弹而上升,且市场担忧OPEC不继续履行限产协议。

“叙利亚产油量原本就不多,最高时曾达到40万桶/日,但由于近年来连续动乱,叙利亚几乎全面停产,产能仅为2万~3万桶/日,”中石油集团经济技术研 究院石油市场研究所副所长陈蕊判称,“尽管叙利亚石油产量小,但其地理位置很特殊,其东南面毗邻伊拉克,还毗邻霍尔木兹海峡 (StraitofHormuz),这是通向中东产油国的繁忙要道,因此市场担心,由于美国空袭后导致军事冲突向其他重要产油国蔓延,尤其是伊拉克等,从 而导致其原油中断,这可能会影响伊朗和沙特。”

此外,科威特石油部部长马尔祖克称其预计产油国的减产协议遵守率将高于“前几个月份”,引发对于OPEC将在3月比其他月份更多减产的预期。

主流观点认为,油价趋势向上,近期将在55美元/桶上下波动,而后期供应侧或有所收紧,对油价形成比较强的支撑,因此预计5月底后油价可能会突破60美元/桶。

黄金上涨通道或打开

“乱世买黄金”的古老智慧似乎至今依然适用。二季度以来,市场上看涨黄金的呼声渐强,地缘政治风险近期加剧了黄金动能。

“日线图上,黄金走势仍趋于上涨,多头在1240美元低点上方牢牢保持控制权。从技术角度看,若金价日收盘突破1260美元,才能进一步上涨。反之,若 跌破1240美元,那么将为其下探1225美元支撑位打开通道。”FXTM富拓研究分析师LukmanOtunuga对第一财经记者表示。

KVB昆仑国际全球交易首席分析师魏巍对第一财经记者分析称,“除了眼下的地缘政治风险,新的一轮欧洲政治风险频发的预期,以及特朗普新政府诸多外交和经济政策的不确定性,导致黄金的波动和机会势必水涨船高。”

在魏巍看来,尽管今年美联储仍有望加息两次,但美联储加息并不一定等于黄金跌。“黄金和美元的负相关性为人熟知,但二者并非处于绝对值大于0.9之上的高度相关,也就是说,负相关强度并不非常大。在某些时候,黄金会有自己的行情。”

例如,2004~2006年,美国经济复苏、房地产火热、通胀抬头,美联储加息了17次(1%升至5.25%)。然而,黄金并没有随加息而下跌,反而是 大涨。黄金的商品属性和对美元的替代性投资的属性,在美元弱势下,表现极佳。2017年开始,利率升高而黄金仍然大幅上涨的局面会否重演,这值得关注。

日元避险属性展现

也就在叙利亚事件爆发后,日元和VIX恐慌指数暴涨,日元的避险属性进一步凸显。

“美元/日元以3月27日低点110.09为起点,正在形成三角形的整理,市场等待方向性突破。假如后市跌破110.09的话,有望打开进一步下行空 间,空头目标不排除指向200天均线108.70附近的可能。相反,若向上突破3月31日高点112.19的话,后市可能开展进一步的反弹。”崔荣告诉记 者。

日元作为避险资产,是和全球货币套息(CarryTrade)的现象密切相关的。诺亚财富首席研究官金海年此前对第一财经记者表 示,由于日元长期是低息货币,国际投资者往往融入日元、购买利息收益较高的资产,如果相对汇率在套息的这段时间里是稳定的,那么投资者的收益就是高息资产 回报与日元借贷成本之差。然而,当风险事件爆发时,投资者从高息资产中撤出,并集中偿还日元,这就导致了日元需求在短时间内上升,日元汇率上升。

此外,一系列因素也支持了日元的避险属性。金海年称,日本不仅官方拥有世界第二大规模的美元储备,民间也拥有大量美元债权,雄厚的储备和债权意味着做空 日元的难度极大;此外,虽然日本国内债务繁重,但外债规模极小,因而日本政府一直享有很高的信用评级,因风险事件导致对外违约的概率较小;再者,日本国内 货币政策长期在零利率上下,货币政策缺乏宽松空间导致日元因降息而突然下跌的可能性相对较小。

目前,美元上涨的动能较去年明显减退,加之日本央行继续宽松的空间收窄,因此2017年日元的上行动能备受市场关注。

进入【新浪财经股吧】讨论

责任编辑:戴明 SF006