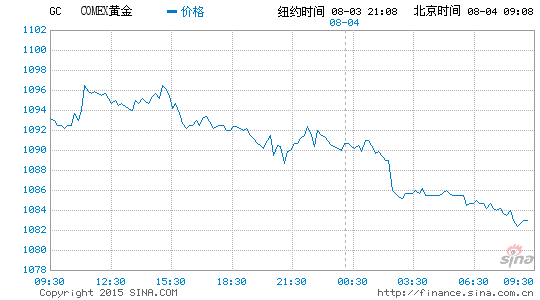

FX168讯 周一(8月3日)金融市场发生了一次有趣的事情,那就是美元和黄金出现一同下跌的局面。国际现货黄金周一继续震荡盘整,亚市盘尾触及日内最高点1097.40美元/盎司之后震荡下行,美市盘中跌破1090美元/盎司并刷新日内低点至1088.60美元/盎司。日内公布的美国经济数据良莠不齐,6月份消费支出升幅创下四个月以来最小,7月ISM制造业指数逊于预期,但6月核心PCE物价指数年率略高于预期。数据公布之后,美元指数小幅下行,但黄金并未能受到支撑上行。

美国联邦公开市场委员会(FOMC)7月货币政策声明暗示美联储仍处于9年来首次加息的轨道上,美元走强,黄金进一步承压。

黄金7月下跌逾6.5%,为2013年6月以来最大月跌幅。黄金上周连续六周下跌,为1999年以来最长跌势。

最新的CFTC数据显示,Comex期金连续第二周在净空头持仓的状态中,表明了近期黄金市场的看空不仅仅是对金价下跌的应激反应。

另外,在五个交易日的持平后,上周五SPDR黄金ETF再度出现大幅流出,总持有量减少了7.45吨,跌至672.7吨,是2008年12月以来的最低水平。

本周市场将迎来包括美国7月非农就业报告在内的一系列重磅数据。此外,日本央行[微博]、澳洲联储和英国央行将在本周召开货币政策会议。

美国6月消费支出升幅创下四个月新低 核心PCE物价指数连续38个月低于2%

美国6月份消费开支继续增长,不过消费支出升幅创下四个月以来最小,或表明二季度末消费有所降温。作为美联储为关注的通胀指标,美国6月核心消费支出(PCE)物价指数年率连续38个月低于2%的目标位。

美国商务部(DOC)周一在华盛顿公布的数据显示,6月份消费开支增长0.2%,之前在5月份增长0.7%。

(美国消费支出月率走势图 来源:FX168财经网)

此外消费支出6月份的增长帮助推动第二季度消费开支年化季率增长2.9%,高于第一季度1.8%的增幅,也高于2010-2014年的均值2%。

美国商务部还在今天的报告中称,美国6月个人收入连续三个月增长0.4%。

“在开支猛增之前,许多消费者仍处于观望心态,”Ameriprise Financial Inc。在底特律的高级经济学家Russell Price在上述数据公布之前表示。“关键在于增强人们对整体经济前景的信心。”

由于招聘加快而且汽油零售价格不再高企,美国消费者推动经济在第二季度从年初的疲态中好转。季度末开支放缓,显示工资可能有必要更强劲增长从而说服更多的消费者频频打开钱包消费并推动经济加速。

数据公布之后,路透社点评称,美国6月个人支出月率录得4个月来的最小增幅,主要原因是耐用商品汽车需求疲软,意味着美国经济在第二季度末失去了部分增长动能,但总体而言该数据符合美联储对经济的预期,且6月核心PCE物价指数年率上涨1.3%,表明通胀压力仍处于良性阶段。

美国商务部还在今天的一份报告中称,美国6月核心PCE物价指数年率增长1.3%,预期和前值增长1.2%。

(美国核心PCE物价指数年率走势图 来源:FX168财经网)

考虑到就业稳健改善,通胀问题可能成为阻挠美联储升息的一大因素。近期的一份报告显示,美国二季度劳工成本指数升幅创下逾30年以来的最低水平,表明就业增长强劲,但是薪资问题没有显著改善,从而抑制通胀回升。

数据公布之后,华尔街日报评论称,作为美联储锚定的通胀指标,核心PCE物价指数年率已经连续38个月低于美联储2%的目标;而当前通胀无法走高主要受累于海外经济的疲软及油价的进一步走低,尽管美联储可能在9月进行加息,但官员们面对温和通胀水平,在加息一事上仍面临抉择。

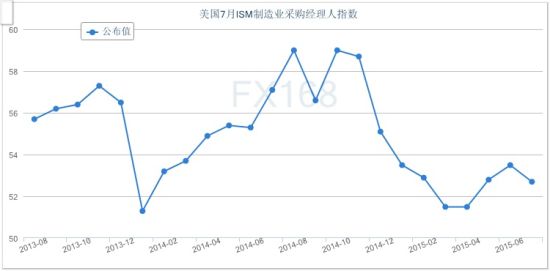

美国ISM制造业指数逊于预期 制造业增长有所降温

据一份行业调查报告显示,美国制造业增速小幅趋缓,表明该国的制造业增长有所降温。

美国供应管理协会(ISM)周一公布的数据显示,美国7月ISM制造业指数跌至52.7,预期53.5,前值53.5。

(美国制造业PMI走势图 来源:FX168财经网)

ISM在今天的报告中称,指数高于50意味着制造业扩张。这是制造业指数连续第32个月处于或高于50。

分项指标,美国7月新订单指数升至56.5,创去年12月以来最高;7月库存指数暴跌至49.5;7月ISM制造业产出指数升至56.0。

凯投宏观分析师Adam Collins表示,美国7月份ISM制造业指数虽然走低,但仍然与GDP折合年率增长超过2%一致;美联储将很可能更加重视最近核心通胀率上涨以及就业市场方面还不错的消息,仍然乐观地预计FOMC将在9月份加息。

美国劳工部将于周五(8月7日)公布7月就业报告。

薪资增速或成加息绊脚石? 美联储通讯社:加息之前美联储并不要求薪资增长加速

上周美国公布的劳工成本指数(ECI)创下逾30年低位,这也让市场大跌眼镜,投资者开始担心这一低迷数据或将成为美联储(FED)的“绊脚石”。不过,“美联储通讯社”Hilsenrath指出,这种猜测并不成立,在加息之前美联储并不要求薪资增长加速。

升息之前,从就业到通胀,美联储不断变换“数据依据”,这也是联储为了不重蹈1939年甚至更糟糕情况而愿意寻找的目标。

Hilsenrath指出,美联储官员对于薪资增长该如何适应经济目标一直感到“困惑”。他们希望薪资增长可以加速,这将给予他们信心认为,美国经济已经更为接近联储充分就业和物价稳定的目标。

不过,薪资,就业和通胀的关系错综复杂。美联储或许并不指望薪资能够真的加速增长。

Hilsenrath认为,从经典的经济模式来看,随着失业率下滑,就业市场的闲置产能将被削减,这也给薪资带来了上行的压力。但过去十年来的事实证明,实际情况并非如此。

之前,美联储经济学家Ekaterina Peneva和Jeremy Rudd就在研究中发现,2007-2009年经济萧条前后,工资的涨跌对于消费物价的趋势并没有太明显的影响。

耶伦在三月的讲话中也指出,即使在看到薪资增长加速迹象现象之前,她也做好了加息的准备。

Hilsenrath表示,“美联储9月会议就像是扣人心弦的比赛,联储官员可以决定他们是否要继续等待经济有进一步复苏的迹象。当然他们也可以从本周五的非农就业和薪资增长数据来获得对于经济的信心。”

有一点值得关注,距离冬季来临只有三个月时间了,而美联储从未在冬季加息过,这一天气因素恐将给联储带来影响。

黄金美元同跌 历史数据展露不详预兆

美元黄金如此正相关,有经验的投资者会开始警惕起来。从历史走势看,黄金和美元走势形成正相关极为少见,一般这种走势持续性往往不强。而如果这一正相关性发生于一轮由于避险因素导致的黄金需求大幅增长之后,其结束往往以黄金价格下跌告终。

从一般经济学逻辑角度来看,走势负相关性是大趋势,原因主要是由于黄金以美元计价为主,当美元供应增加时,美元的商品价值和货币兑换价值下降,美元指数下降,在黄金增量有限的条件下,更多的美元对应了较少黄金,导致黄金价格上升。由于黄金在历史上长期被当做一般等价物,因此在市场出现对纸币的不信任而发生避险需求时,就会出现由于需求大量增长而导致黄金价格大幅上升的状况。

而二者走势的正相关性之所以往往出现于黄金上涨周期的末端,主要是由于美元指数是一个相对于其他国家货币的相对指数,美元强弱取决于其他国家货币的相对强弱。二战以来,美国经济一直是全球主导,因而在一轮危机之中,美国经济往往先于全球其他国家走出衰退,投资者对于美国信心显著强于其他国家,在这个时间点上,大量资金出于避险因素同时流入美元和黄金进行避险,从而使黄金价格和美元指数形成短暂正相关走势。

翻开历史,1979年开始形成的第一轮黄金牛市中,美元和黄金在牛市后期就出现了短暂正相关性。

随后的1982年-1983年黄金价格在反弹周期后端也出现了和美元指数大约半年的正相关走势;1993年,两者正相关性体现也较为明显。

这几次的正相关均发生在世界政治经济格局发生大幅动荡导致黄金价格出现快速上涨之后。

从上述数据可以看出,二者走势的正相关性之所以往往出现于黄金上涨周期的末端,这一相关性的到来往往预示着金价此轮反弹的结束。

中印黄金需求疲软难以提供强劲支撑 加息预期下黄金持续承压

巴克莱(Barclays)在周一的报告中指出,黄金继续交投于接近于1100关口的区域,全球实物需求尚未对金价的下跌做出反应,第二季度的数据表明购买兴趣疲软。

巴克莱表示,“中国需求增长放缓,印度数据显示黄金需求疲软。分析师引用咨询机构,路透旗下黄金矿业服务公司(GFMS)的数据表示,全球第二季度实物需求达858吨,同比下降14.2%,为两年最低水平。

巴克莱指出,新兴市场需求被认为是支撑黄金的一个可能因素,尤其是世界上最大的两个消费国中国和印度的需求。巴克莱表示,“实际上,中国需求放缓,第二季度珠宝消费量同比降低了23.2%。上海黄金交易所交易量一直疲软,多数中国零售投资者被股市的波动吸引。印度第二季度珠宝消费比1季度增长10吨,同比增长2.4%。但总体上看,印度可能只对黄金提供微弱支撑,该国6月黄金进口量处于五个月最低水平。”

Julius Baer商品分析师Warren Kreyzig表示,“美联储加息预期环境下,黄金处境艰难。我们仍看空黄金,金价或还有下跌空间,我们不会建议投资者进入市场。”

华侨银行(OCBC Bank)分析师Barnabas Gan表示,美联储升息的消息就是还能为黄金市场添加看空趋势。本周市场关注的焦点将是7月美国非农数据,一旦此次数据表现强劲,那么意味着金价可能进一步走低。

Gan表示:“如果非农数据显示美国经济改善强劲,那么可能会迫使金价跌破1000美元/盎司。”

福四通(INTL FCStone)分析师Edward Meir称,在金价下行触及到2010年2月的低点1044美元/盎司水平之前,技术面商将很难有强劲的支撑。

Meir预计这个月中金价将在1050至1131美元/盎司间交投。

随着国际金价跌至逾5年来低位,全球最有影响力的黄金投资者之一、著名对冲基金经理保尔森(John Paulson)上周五表示,当前黄金正处在一个合适的价格水平,未来黄金市场将开始平衡。

不过他指出,美联储可能最早在今年开始加息,这意味着金价大幅反弹的空间被缩小。此外,由于上周金价在短短几秒内暴跌4%,导致紧张的投资者担忧是否会有其他西方对冲基金加入做空,因此不排除有下跌的可能性。

校对:crossroads