不支持Flash

|

|

|

|

短期内信用产品不改调整走势http://www.sina.com.cn 2007年05月16日 05:33 中国证券报

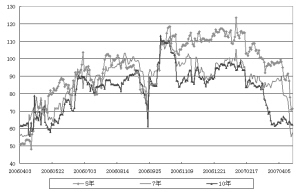

□中国人保资产管理股份有限公司 李剑铭 短期内(5月份),我们认为企业债收益率继续小幅上升,幅度为15bp左右,其中10年期品种收益率目标区间为4.25%-4.40%;短期融资券收益率目标区间总体保持平稳,其中1年期信用资质较好品种收益率在3.20%附近,较差品种在4.00%附近。 中期品种信用利差下降 在3月份加息后,4月份央行再次上调存款准备金率,企业债收益率有所上升,但中期品种与国债信用利差大幅下降;短期融资券收益率区间保持相对平稳,整体小幅上移,与央票信用利差有所上升;分离交易可转债的纯债部分,在保监会放开保险机构投资资格后,可投资品种的收益率大幅下降。 从银行间企业债的收益率走势看,各期限品种收益率均出现一定幅度的上升。中期品种(5年期、7年期)与长期品种(10年期、15年期)利差有所扩大,10年期与15年期品种利差接近零。 从银行间企业债与国债的信用利差走势来看,4月份中期品种利差大幅下降,降幅达35bp,而长期品种利差基本维持不变。这是由于中期国债品种收益率上升幅度较大造成的。 4月份短期融资券走势与我们前期预测相符,收益率区间整体保持平稳,与同期限央票利差小幅收窄。 从分离交易可转债纯债部分收益率的走势来看,4月份保险机构投资放开后,可投资品种的收益率大幅下降,有一步到位的嫌疑。短期内出现大幅升降的可能性较小。 机构需求分化 从近期市场持仓情况来看,保险机构和商业银行体系对企业债配置偏好的变化将对其市场走势起到关键作用,而短期融资券则更多地受到商业银行体系尤其是全国性商行配置偏好的影响。提高存款准备金率将在一定程度上收紧商业银行体系的资金,但总体影响不大。 从一季度公布持仓数据来看,全国性商行保持着较为平稳的增仓态势,在短融市场中具有绝对优势,短融持仓占比(机构持仓占市场总体持仓量的比重,下同)为43.28%;城市商行在1月份增仓后,2、3月份明显减仓,信用产品偏好转弱;农村商业(合作)银行企业债持仓平稳,短融持仓续增加;信用社企业债持仓平稳,3月份大幅增仓短融,增加金额31亿元;非银行金融机构企业债持仓平稳,短融一反前两个月的减仓态势,较上月增加23亿元;证券公司3月份短融企业债均明显增仓,分别增加30亿元、13亿元;保险公司3月份企业债继续增仓,且保持市场强势地位,持仓占比52.89%,短融持续减仓;基金3月份信用产品继续减仓。 与上月相比,3月份持仓的主要变化是:(1)城市商行减仓短融,信用产品需求减弱;(2)证券公司、非银行金融机构信用产品需求转强,企业债和短融均出现明显增仓。紧缩的货币政策预期和潜在的股市风险是造成以上变化的主要原因,并将在未来的一个多月时间内依然存在。综合考虑以上两点因素对于各投资机构的偏好影响,我们认为对长期企业债偏空,对短融呈中性。 企业债供给将增加 二季度企业债的供给将有所增加。4月份已经发行的有中国建材(10年期)10亿元。据了解2季度还可能发行的包括中石化集团、国家电网、网通等约150亿元。 短期融资券发行节奏趋于平稳,今年发行总量将超过去年。4月份短期融资券发行上市量为201亿元,接近一季度月均发行量,高于去年同期。二季度将延续4月份的增长势头,发行上市量可能达到900亿元以上。 分离交易可转债的发行近期仍不具备大幅度提速的可能。目前已经公告拟发行的有唐钢股份30亿元、深高速15亿元、日照港8.8亿元、赣粤高速12亿元和中信国安17亿元,其中近期可能发行的是唐钢和深高速。 企业债收益率总体将上升 目前,影响信用产品市场走势的短期因素主要包括两点:(1)处于对宏观经济和资产价格泡沫等问题的担忧,市场普遍存在央行会再次加息的预期,这使得投资机构的投资行为更趋谨慎;(2)股市火爆隐含的价格风险,以及近期新股申购规模的有限,使得部分投资机构将部分注意力转向短融市场。 综合以上因素,我们认为,企业债市场将面对较大的空头压力,总体收益率有上升趋势,幅度均在15bp左右。其中中期品种(5年期、7年期)受与国债信用利差上升的影响,而长期品种则受长期国债收益率上升推动的影响。短融市场收益率出现大幅变动的概率不大,目标区间维持在3.20%-4.00%,密切跟踪新股发行速度有助于短融短期走势的把握。分离交易可转债的纯债部分在收益率一步到位后,将维持弱势震荡的格局,新债的发行可能会造成短暂的交易活跃。

【发表评论】

|

||||||||||