案例:北京高收入家庭留学和养老计划

内容提要: 45岁的胡先生是一家国有企业的高管,太太则担任着一家广告公司的副总经理职务,17岁的儿子正在读高中二年级。这个高收入家庭已经积累了500多万元的家庭资产,准备送儿子出国留学,同时要筹划充足的养老金。他们该如何顺利实现理财目标?

文/本刊驻北京记者李玉荣

胡先生今年45岁,目前在一家国有企业任职,已经是企业的高层管理人员之一。太太则担任着一家广告公司的副总经理职务。17岁的儿子就读于一家私立中学,正在读高中二年级。

家庭资产厚实

胡先生所在行业属于朝阳行业,企业经营也不错,作为高管的他自然是收入不菲。目前每月的工资收入有3万元。太太作为一家公司的副总经理,薪水也不低,大概在2万元。一套小户型房产每月租金收入 1500元。

胡先生家庭日常生活开销约8000元左右,此外,置衣费用、娱乐开休闲开销约一万元,家里聘请了一名专门打扫卫生做饭的阿姨,工资支出2000元。胡先生日常出行有公司配的专车,胡太太的私家车每月养车费用约在3000元。

在年度性收支方面,收入主要来自胡先生的年终奖金以及胡太太广告公司的分红,加在一起约有20万元。年度支出则包括孝亲费用4万元、儿子私立学校的学费、住宿、伙食费用20000元、全家人旅游出行30000元,以及购物置衣15000元等多项,约在10万元左右。

家庭资产方面,现金以及活存约15万元,货币基金20万元,定期存款50万元,各类型的基金全部算在内市值有100万元,在亚运村附近的一套自住房市值300万元,用于出租的那套小户型房产市值已经接近100万元,家用汽车市值10万元左右。

投资和保障如何调整

胡先生的投资主要是基金,包括股票型、平衡型、债券型,基本涵盖了大部分基金种类,其中,股票型基金占到70%左右,稳健型占比20%,债券型占10%。

“前几年的的时候,还有时间经常关注,现在工作占据了越来越多的个人时间,就基本搁置不动了,只偶尔看看市值总共有多少。”胡先生请问理财专家:基金投资还有无可以调整的地方。

基金外,胡先生还有一项投资就是房产。“大概在2003年的时候,正好手中有笔闲钱,就买了套60多平方米的小户型。本意打算老的时候自己住。没想到,房价一直涨,房子收益已经有一倍。”

家庭保障方面,除了各自公司的基本保障,胡先生和太太都投有综合意外险,保障额度分别为100万元。

胡先生表示,想给自己和太太各增加一份投连险以及大病保险,投连险一直犹豫是买期缴还是一次性缴纳划算。大病保障额度在30-40万元左右,不知道哪几款产品性价比比较高。

近期两大目标

谈到近两三年内与未来的理财安排,胡先生表示,比较大的支出主要就是换车以及准备孩子出国留学的费用。

胡先生说,太太的车开了已经有十多年了,早几年就该换掉,但是太太是个节省的人,觉得车子不过是代步工具,只要能开就行。现在无论从哪个角度来讲,都到了该换的时候。目标就是20万~30万元的都市SUV。

近两年另一项比较大的支出是儿子的学费。胡先生准备送儿子到美国留学,本科硕士一块儿读下来,估计要4年左右的时间。现在他正着手了解相关事宜,最关键的问题当然是费用莫属。

根据胡先生的了解,如果没有奖学金的话,每年的学费加上吃住等生活费用大概要3万多美元,4年总计折合人民币大概在80万~90万元间。“这是一笔相当高的费用。”

如何备足养老金

至于未来,胡先生主要想尽早筹划充足自己和太太的养老金,“到时候不打算给儿子添麻烦,经济上尽量自给自足。”

尤其是,近期胡先生读到经济学家钟伟的一个观点,未来1000万元养老都不见得够。“本来有两套房子来养老了,觉着心理一直挺踏实的。听专家这么一说,心里真有些犯嘀咕。”

胡先生想测算一下,如果能达到目前的生活水平,基本生活开销之余,每年安排两次的外出旅行,需要准备多少养老金?在买基金和房产投资外,还有哪些途径?

|

每月收支状况 (单位/元) |

|||

|

收入 |

支出 |

||

|

本人月收入 |

30000 |

房租(房贷) |

0 |

|

配偶收入 |

20000 |

基本生活开销 |

8000 |

|

其他收入 |

1500 |

娱乐开销 |

10000 |

|

合计 |

51500 |

养车费用 |

3000 |

|

|

|

教育支出 |

0 |

|

|

|

其他 |

2000 |

|

|

|

合计 |

23000 |

|

每月结余 |

28500 |

|

|

|

年度收支状况 单位/万元 |

|||

|

收入 |

支出 |

||

|

年终奖金 |

20 |

保费支出 |

0 |

|

其他收入 |

0 |

购物 |

1.5 |

|

|

|

孝亲 |

4 |

|

合计 |

20 |

出行 |

3 |

|

|

|

教育 |

2 |

|

年度结余 |

9.5 |

合计 |

10.5 |

|

家庭资产负债状况 单位/万元 |

|||

|

家庭资产 |

家庭负债 |

||

|

活期及现金 |

15 |

房屋贷款 |

0 |

|

定期存款 |

50 |

其他贷款 |

0 |

|

汽车(市值) |

10 |

信用卡未付款 |

0 |

|

基金市值 |

100 |

|

|

|

房产(自住) |

300 |

|

|

|

房产(投资) |

100 |

|

|

|

合计 |

575 |

合计 |

0 |

|

家庭资产净值 |

575 |

|

|

|

家庭资产净值 |

575 |

|

|

专家建议之一:家庭资产配置与投资建议

家庭财务状况分析

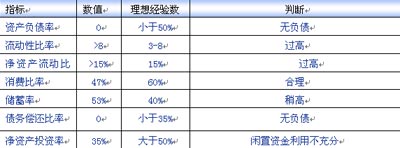

胡先生及其太太皆在各自的企业任职高级管理人员职务,家庭收入颇丰,净资产储备较高,经济基础良好。胡先生家庭财务有以下特点:

收入来源稳定 夫妻二人目前年收入为81.8万元,现状较为理想,并且呈现逐年稳步上升趋势,除家庭基本生活支出外,上有老人需要赡养,支出不多但金额固定;下有一子准备出国深造,4年的教育费用数目可观。消费比率为47%,较为合理;

资产配置不甚合理 胡先生家庭投资方式比较单一。主要投资手段为基金,但无法计算实际收益率;定期存款50万元,占比较大。

负债比率较低 家庭无负债,净资产投资率为35%,闲置资金利用不充分。

保障不充分 除了各自公司的基本保障外,胡先生夫妻仅投有综合意外险。

家庭财务诊断结果

理财目标分析:

胡先生家庭属于上班族,双薪,有子女,房产无贷款,投资经验在10年左右,掌握一定的基金投资知识,注重长期利得,过去的投资赚多赔少,只是偶尔关注一下市值,暂时避免股票、期货等高风险产品。夫妻俩期望在不影响生活质量的情况下实现换辆新车,送孩子出国上学的近期目标并备足未来的养老所需。

按照目标实现的时点不同,将胡先生家庭目标排序如下:

换车目标 胡先生家庭每月结余资金以及年末结余加在一起为276000元,加上目前旧车市值10万元,考虑以旧换新,这样,今年年底明年年初即可实现换车目标。

出国留学费用 胡先生的儿子目前正在读高二,还有一年时间毕业,也就是说胡先生还有将近一年多的时间准备儿子的出国留学费用。由于留学费用并不需要一次支付,因此50万元的定期存款,再加上部分的基金赎回应该基本可以应付。建议关注基金逢高赎回的时点。

养老费用 养老金的准备是一个长期积累的过程。在基本养老金之外,可以采用购买商业养老保险以及基金定投的方式来积累。

应该说所谓的1000万元才够养老只是一种笼统的说法,并无实际的测算根据,按我们的计算,以目前的情况来看,拥有300万~500万元的资金已经足够夫妻两人过上体面的退休生活了。如果胡先生夫妇能保持目前的收入和结余状况,再加上闲置资金每年保持5%左右的投资收益率,应该说养老完全可以无忧。

具体投资建议

考虑到胡先生夫妻各自所在行业,假设胡太太退休后月可领取养老金5000元,胡先生可领取10000元。通常而言,退休后包括置装费用等在内的娱乐支出都会相应减少很多,在这种情况下,胡先生与胡太太能达到目前的生活水平,即满足基本生活开销之余,每年安排两次的外出旅行,生活上达到自给自足。

当然,上面所讲是通常的情况。如果考虑到一些特殊情况,比如胡先生或者胡太太所在企业未来发展存在不确定性,这直接影响到胡先生家庭未来养老金的金额。因此,建议胡先生考虑商业养老保险,作为基本养老保险的一个补充。

同时,建议胡先生对现有流动资产作一下调整。

备用金以货币基金形式留存 家庭的紧急备用金通常为家庭3-6个月的生活费,胡先生家庭15万元的活期存款略为偏高。建议可以把备用金以活期存款和货币市场基金形式留存。货币市场基金具有风险低、流动性强、申购赎回无费用、收益免税等特点,而且赎回通常是T+1天到账,是家庭理财活期存款的替代品。目前货币市场基金的平均年收益率在2%-3%之间,要远高于活期存款利息。

定期对基金进行检视 基金投资要有长期投资的理念,但是,长期投资不等于长期不管不顾,不闻不问,要定期对现有基金进行检视,保留现阶段评级较高业绩较好的品种,考虑长期利得。同时,根据家庭风险承受能力和偏好适当调整基金投资组合比例。

定投基金筹集养老金 养老金是胡先生未来理财规划中的重要部分,这部分资金的积累是一个长期的过程,因此如果能够好好利用复利效应,也可以使得财富积累达到最大化。而基金的定期定投是一种可以利用复利效应的不错选择。作为一种长期投资的工具,基金定投可以在较长的一段时间内有效地摊低投资成本,并且在成本均衡的情况下,获得较高的收益。因此,建议胡先生可以引入定期定额投资方式,这种投资方式比较适合胡先生目前工作忙碌无暇顾及投资的状态。

胡先生家庭每月的结余达28000多元,建议将每月结余拿出一半甚至更多做四到五个定期定额投资计划,每个计划每月投入3000元左右。在选择基金时,建议可以选择指数基金,或者一些偏股型波动比较大的基金。定投至少为一个经济周期。

房产投资可以保留 目前投资房产仍可作为资产保值增值的一种手段,因此建议胡先生保留。

安排家庭保障 作为实现家庭理财梦想的基础,保障必不可少,建议在实现理财规划的过程中对保险做出安排并立即开始执行。

北京银行国际理财规划师 曹莉

专家建议之二:保障建议

人生好比在大海上航行,保险就是救生圈,这说的是保险的保障功能。随着时代的发展,人们发现,保险还有另外一个很好的功能—理财。

对于胡先生而言,其家庭现在的生活状况很好,收入稳定,有很好的理财意识。在家庭保障方面,除综合意外险外,胡先生和太太想购买商业险。

理财包括的范围很广,我们可以选择多种理财方式共同使用以保证家庭理财的均衡发展。就保险而言,同样需要认真地选择产品做好合理搭配,保险决不是只买一个意外险或分红险就可以了的一件事情,家人的健康是最重要的,这也是我们通过保险进行理财的最终目的之一,因此,重大疾病保险应该是每个家庭的首选,其次是投资或养老险。

目前,胡先生和太太已经分别有了一份综合意外保险,因此对他们来说,想有一个幸福的老年生活,医疗及养老金的准备非常重要。目前胡先生和太太的收入状况稳定,建议他应为自己和太太准备每人保障额度为50万元的重大疾病保险;每人每年存入10万元的养老金,缴费期10年,65岁时每年可领取养老金10万元,加上社保退休金及其他投资收入,胡先生和太太会有一个幸福的晚年生活。

现在通过保险对家庭财务进行规划的理财观念正在被越来越多的人所认识和接受,它有稳健的发展基础和众多的附加价值。需要提醒的是,真正购买和选择保险产品时最好还是遵循一些原则,使保险真正成为我们家庭理财的好帮手,不仅要让保险成为我们生活中一道最坚固地抵御风险的长城,也使它成为我们生活水平不断提高的“聚宝盆”。

泰康人寿保险股份有限公司北京分公司营销总监 范杨

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。