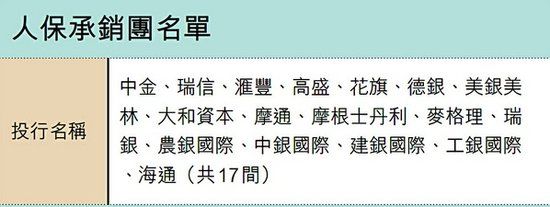

人保H股拟22日正式路演 17家投行承销护航创纪录

人保H股承销团名单。来源 香港信报

人保H股承销团名单。来源 香港信报新浪财经讯 11月19日消息,据香港信报报道,今年IPO市场淡静,投资银行“抢食”,有望问鼎今年本港甚至亚洲新股王的人保集团(1339),因集资规模高达40亿美元(折合312亿港元)备受关注,承销团破天荒有高达17家投行护航。不过,有投行界人士透露,人保迄今尚未敲定联席全球协调人及账簿管理人,投行要成功跻身其中,取决于其争取到的基础投资者“入飞”金额,因此,最终承销团规模或会较小。

人保H股招股破天荒 17投行组承销团护航

包销门坎5亿美元

另有消息人士表示,人保月前向有意参与承销的投行提出5亿美元的包销门坎要求,不排除有部分投行考虑到亏损风险太大而却步。

本月重启H股IPO的财险(2328)母公司人保,鉴于早前新股市场低迷,为提高上市机会,今年5月找来多达17间投行任承销团,当时市传人保向这些投行明确提出,各投行最终分担的角色,取决于其争取到的基础投资者,而人保亦未有保证所有投行均可出任账簿管理人。

人保初步拟发行68.98亿股H股,占扩大后股本16.7%,有外地传媒报道,人保期望当中有一半由基础投资者认购,现时正与美国国际集团(AIG)、JC FLOWERS、国寿(2628)、法国再保险集团Scor,以及中国国家电网[微博]等磋商。

目前,除了中金、瑞信、汇丰及高盛被人保委任为牵头保荐人外,全球协调人及账簿管理人的分工仍有待揭晓。

群行拱照有利有弊

事实上,人保获“群行拱照”有利亦有弊,《亚洲金融》日前便引述消息指,虽然投行已就人保IPO展开了投资者教育,路演亦即将于本周四(22日)启动,惟由于各投行仍未清楚本身在人保IPO中所担当的角色,人保销情或多或少受到影响,皆因投行推介人保时,投资者无法确定所接触的投行最终是否参与新股分配程序,大大降低效率。

类似的情况于2010年农行(1288)IPO亦曾出现,当时农行承销团包括了7间投行,而农行在投资者教育开始后仍迟迟未委任全球牵头人。

值得注意的是,香港证监会今年5月就收紧保荐人制度进行咨询,咨询文件中提到,上市申请人委任多名保荐人可能会引致工作零散化、遗漏及重迭,建议应只就每项上市交易委任单一名独立保荐人,又或限制每项上市交易可委任的保荐人数目。

换言之,一旦证监会落实上述建议,人保的庞大承销团阵容既可能是“空前”,亦恐怕是“绝后”。