农户5万存款变成国寿保险 三年艰难退保再等待

专家提醒,农户投保时要了解保险产品的“现金价值”

专家提醒,农户投保时要了解保险产品的“现金价值”自2009年稀里糊涂买了一份中国人寿保险股份有限公司(下简称“中国人寿”)的“国寿鸿富两全保险”(下简称“国寿鸿富”)之后,3年间番禺农户郭炳辉一直都在争取退保。2012年5月15日,郭炳辉的第三次退保申请几经周折后再度被劝止。

“5万元白白放了3年,‘现金价值’还要被吃掉一千多元?”郭炳辉愤懑的向记者讲述了其办理保险的过程,其中的诸多疑问,依然是目前众多“被保险”者的共同困惑。

事件回放◆>

5万被保险,3年退不了

2009年5月,郭炳辉因为征地获得一笔赔偿,存在当地一家邮储银行网点。“以前没接触过保险,当时营销人员推荐了国寿鸿富这款产品,说比存款收益要高。”郭炳辉告诉记者,在营销人员的积极推介下,其5万元存款最终换成了一份6年期趸交分红型保险。

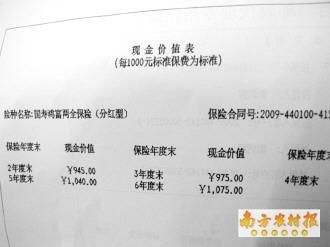

不过,郭炳辉缴费刚满一年就开始决定退保。“一年到头有多少分红根本就不知道,心里觉得不踏实,想退了改做定期存款。”在2010年第一次退保中,郭炳辉被告知首年退保有较大损失。该保险“现金价值表”上清晰显示,投保人在已交足两年以上保费的,公司才开始退还现金价值。

2011年,郭炳辉无奈等待了一年后再次申请退保。这一次,保险公司为郭炳辉算了一笔账。按照现金价值表,5万元保费当年只能退回47250元现金价值,相当于要损失2750元。“当时说满三年就不扣钱,所以就没退成。”郭炳辉告诉记者。

2012年5月15日,这份保险终于刚满3年,郭炳辉就迫不及待来到银行网点再次申请退保,结果却令郭炳辉大失所望。经过一番计算,郭炳辉总共能拿到50700元。“5万元放了3年,现金价值还要倒扣1250元。算上分红,才有了700元收益,这比银行存款少太多了!”郭炳辉和记者算了一笔账,如果按照当前三年期定期存款5%的利率计算,5万元存款3年的利息收入大约为7500元。

就此,记者联系了中国人寿跟进该单保险的宋经理,对方表示已经和客户解释过,不再做具体回应。而郭炳辉则无奈告诉记者,在5月18日与宋经理的一番谈判后,再度妥协开始了第四年等待,“再等一年,损失少一些。”

焦点一◆>

投保先弄清“现金价值”

“这里明明说只要满2年就有现金价值了,为什么还要扣钱?”指着一份现金价值表,郭炳辉在历经几年的退保申请后依然对这个概念懵懵懂懂。

所谓保单现金价值又称“解约退还金”,通俗的说,就是投保者退保能够拿回的本(不含分红)。以郭炳辉这份6年期保险而言,其现金价值表上对应的数值是:“2年度末,945元;3年度末,975元,4年度末,现金价值1007元……”即是说,1000元标准保费,在投保3年后,只能退回975元。

【记者提醒】

很多农户在投保时对这个关键问题缺乏认识,而一些保险公司也没有规范的做足提醒。“这份现金价值表是在投保后对方才打出来的,如果一早知道退保要扣钱,当初就不买了。”郭炳辉强调。

对此,专家再次提醒,如果农户是在投保打单后才关注到现金价值的问题,或者有其他疑问,按规定都有10天犹豫期可退保。在犹豫期退保,一般只能扣除不超过10元的工本费和发生的体检费用等。

焦点二◆>

分红可能低于存款利息

如果按照当前5年期存款利率5.5%计算,郭炳辉的5万元存款六年间一共可获得利率为:50000元*5.5%*6年=16500元。即,六年后本息一共为66500元。

而按照这款国寿鸿富分红保险的产品设计,6年后收益为53750元保本收入再加上分红。按照监管规定,保险营销禁止以“存款、利率”等字眼进行误导销售,更不能拿分红与存款收益做比较,投保者的分红收益是个未知数。

据郭炳辉介绍,保险公司为其计算的今年分红分别为:2009年为1037元;2010年降至889元,而今年的尚未计算出来,预计为800元左右。很明显,上述分红比同档期存款收益要少。

【记者提醒】

“我自己2004年也买过国寿鸿富这款产品,当时的收益是不错的。”当地邮储网点工作人员卢小姐亦表示,即便是一款推出多年的产品,其分红收益还是难以预测。对此,本报再次提醒,储户不要受营销推介影响,单纯将保险分红与存款利息进行比较。

值得注意的是,按照规定保险公司应该每年给投保户寄送当年分红清单及其他相关单据,而郭炳辉却表示这些年来从未收过任何单据。“保险公司每年都有寄出啊,客户没有收到可以补打。”邮储网点卢经理介绍。

对此,投保者要密切关注邮寄地址是否填写准确或发生变迁。未收到相关单据,请及时联系银行网点或保险公司。对于保险公司造成的问题,可拨打保险公司投诉电话,或者直接向监管部门投诉。今年4月26日,中国保监会刚刚宣布,全国统一维权投诉专线“12378”开通。

■链接

退保变减保 保金扣一万

“原来减保也需要扣那么多钱。”家住芳村区的陈女士觉得很冤,近日,她向记者投诉称,前年她在银行被忽悠买了5万元太平洋红福宝两全保险,去年没钱续缴保费提出退保,在保险人员的劝说下变成减保,结果依然被扣掉一万元。

想退保被忽悠成减保

2010年5月9日,陈女士在某国有银行营业点办理定期存款,一位温姓业务员向她介绍太平洋红福宝两全保险,称存3年定期不如买该保险,并强调“跟存钱是一模一样的”,收益绝对比存定期高。就这样,陈女士买了5万元该保险。

去年5月,陈女士提出要退保。但上述温姓业务员极力劝陈女士不要退保,称退保会损失很大,没钱续缴可从原来的账户中减出一部分来续缴,这样可以减少损失。

“直到今年5月9日续缴保费后才发现又被骗了。”陈女士告诉记者,加上今年所缴2万元保费总共交了7万元,可是账户上显示只交了6万元,直到最近才知道,那1万元是减保时扣掉了。

提醒:减保就是部分退保

“减保其实就是部分退保。”一位保险公司的资深人士告诉记者,正如陈女士那样,在无法续缴的情况下,将其账户上的5万元共50份红福宝中的30份即3万元作退保处理,用退还的钱续缴另外20份的保费。但部分退保需扣除退保那部分的费用,确如业务员所说,3万元扣除的退保费比5万元的退保费低。

不过,另一方面,因陈女士没有全额退保而续缴了保费,该销售人员就有续缴保费的收益,因此,对退保的客户,销售人员一般都会极力挽留,减保也是一种退而求其次的手段,只是上述人员在办理前应明确告知客户减保需扣除1万元费用,而不该隐瞒这一事实。 □袁峰

|

|

|

|