不支持Flash

|

|

|

|

业绩剧增抬高保险股估值http://www.sina.com.cn 2007年04月23日 05:34 中国证券报

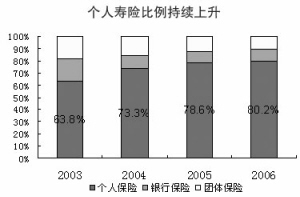

中国人寿:续期保费和期缴保费占总保费比例持续提升 本报记者 李宇 香港报道 中国人寿、中国平安、中国财险近日纷纷公布亮丽年报,业绩增长高达80%至122%。海外及内地机构也纷纷调高三只保险股的未来盈利预期及合理估值。 分析人士指出,中资保险股的市场认可估值水平与海外市场保险股平均估值水平的差距正在加大,这反映了市场对中国保险行业的发展前景予以较高预期。 机构调高保险股目标价 摩根大通表示,中国人寿去年业绩超过预期,因此调高其今明两年每股盈利各约28%,并将中国人寿H股目标价由17元调升至23.2港元。 平保去年净利润升约八成,虽不及中国人寿及中国财险,但管理层重申未来会加快拓展银行及资产管理业务,因此仍受到各机构看好。花旗将平保H股目标价调高至50.56港元;摩根大通将平保H股的投资评级由“中性”调高至“增持”,目标价由35港元调高至50.2港元;摩根士丹利则将该股目标价由37.38港元调高至45.07港元。 中国财险方面,摩根士丹利调高该股今明两年每股盈利预测分别达32%及19%,达0.25港元及0.32港元。国泰君安(香港)则将该股的目标价调高至5港元,相当于2007年预测市净率2.45倍。 与此同时,内地机构也纷纷调高了中国人寿和中国平安A股的合理估值。 价值驱动因素侧重不同 中金公司分析员周光说,“2007年,中国人寿业务发展仍然乐观,因为保费收入保持快速增长,利率和债券收益率可能会持续上升,股市至今为止表现强劲。” 中国人寿去年业绩增长超出市场预期,因而受到市场一致看好。野村证券认为,中国人寿新业务毛利稳步改善。在保费收入方面,按中国会计准则有14.2%增长,按美国准则增幅更达20.6%,增长趋势令人鼓舞,因而调高其目标价位。 与中国人寿有所不同,市场调高平安的目标估值,更加看重的是其综合金融的前景。国泰君安(香港)研究员罗景表示,2006年虽然银行业务对中国平安的盈利贡献还不是很大,但已经显示出很好的发展迹象。预计今年银行业务将获得快速发展,并在未来三至十年成为平安的主要盈利贡献来源之一。 摩根大通甚至预期,由于平保产险及非保险业务的盈利增长动力加强,且内涵价值较中国人寿吸引,未来一年将可能跑赢中国人寿。 中国财险去年业绩增长主要受益于投资收益的大幅增长,营业额及净保费收入增幅并不大。但分析人士认为,随着行业环境好转,综合成本率改善,以及投资收入保持较高水平,未来两年公司盈利将出现大幅增长。此外,公司今年将全面推进寿险业务发展也受到业界关注。 A、H股差价受多种因素左右 截至上周末收盘,中国人寿A股溢价约46%,而中国平安A股则溢价约25%。相比银行股的A、H股差价水平,保险股的溢价幅度也明显偏高。 京华山一研究员邓以旭指出,保险股较大的价格差距与两地市场的供求关系有关。在香港市场,国际机构投资者占比较大,他们一般根据国际市场的估值及市场变化给保险股定价,估值也就相对以散户为主的内地市场较为保守。 罗景指出,内地保险股的供给较少,中国人寿和平安目前实际上也只有一小部分股份在内地市场流通;而另一方面,内地的资金成本水平较低,且机构投资者一般都需要配置保险股,因此需求非常庞大。两方面的因素会导致两只保险股的A股溢价水平高于银行等其他大盘股。 目前,中国人寿的A股溢价水平明显高于中国平安,市场人士认为这反映了两家公司的不同特点。罗景指出,中国平安A股溢价幅度较小,主要是因为海外市场给予平安一定的公司治理溢价,中国平安股权结构比较分散,管理层也非常国际化,这样的公司治理比较符合海外机构的选股偏好,H股的估值也就相对较高。另外,在内地市场,不少机构则更加看好中国人寿,主要是因为中国人寿新业务成长速度较快,而且不像平安有利差损的问题。

【发表评论】

|

|||||||||||