6万亿险资大蛋糕 43家券商基金难分羹

继保监会日前发布了《保险资金投资债券暂行办法》之后,《保险资金委托投资管理暂行办法》亦于周一晚间在保监会官网挂出。43家券商、基金有望成为总额逾6万亿的险资新管家。

《委托办法》通过引入券商和基金管理公司来倒逼保险资产管理公司市场化转型。然而囿于目前并无细则的情况下,基金公司反应平淡,保险机构亦是态度谨慎。

事实上,两方博弈的核心在于业绩。尽管险资自认为业绩确实一般,但对于券商和基金在目前市场环境下惨淡业绩亦并不放心。

因此,就市场实际情况看,券商和基金想和保险资产管理机构坐上同一张桌子,共同分享逾6万亿的险资蛋糕尚须时日。

险资委托投资开闸

中国保监会周一晚正式发布关于印发《保险资金委托投资管理暂行办法》(以下简称《委托办法》)的通知。

梳理整个《委托办法》内容看,主要为两个方面:一是在现行委托保险资产管理公司投资管理的基础上,增加证券公司和基金公司作为保险资金受托投资管理机构,并明确了相关资质条件;二是规定委托投资范围,主要是资本市场的债券、股票和基金等有价证券,同时办法对保险公司资产配置、持续评估、利益保护和风险控制等提出了明确要求。

依照保监会要求,接受保险公司委托的券商和券商资产管理公司需满足以下条件:取得客户资产管理业务资格三年以上,最近一年客户资产管理业务管理资产余额(含全国社保基金和企业年金)不低于100亿元人民币,或集合资产管理业务受托资金余额不低于50亿元。中信证券研究部潘洪文认为进入门槛条件较高,因为就此满足条件的证券公司或证券资管公司不到10家。

截至目前,集合资产管理余额大于等于50亿元的仅有国泰君安、中信、东方、光大、广发、招商、宏源、东海8家,接近50亿元的有华泰和长江。

而对基金公司要求中,最近一年管理非货币类证券投资基金余额不低于100亿元,需取得特定客户资产管理业务资格三年以上。

南都记者翻阅截至今年半年规模排行发现,全国68家公司中有44家符合条件。加上第二个条件后,国内只有33家基金公司初步满足保险委托投资管理资格。包括华夏、嘉实、易方达、南方、博时等公司。相比对券商的要求而言,基金公司门槛相对较低。

基金公司期待后续细则

保监会在阐述《委托办法》出台初衷时表示,大部分中小保险公司保险业务发展较快,投资能力相对不足,迫切需要选择更多的风控好、专业强的投资管理机构,为其提供资产管理服务。

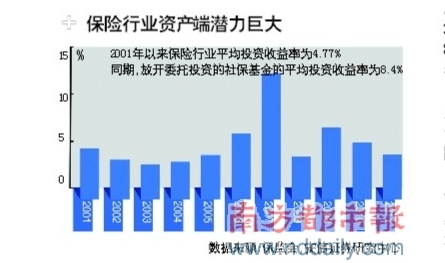

而事实上,部分大型保险公司虽然拥有保险资产管理公司,但是相对基金公司而言在市场化、专业化和薪酬激励机制方面存在一定差距,导致近些年来保险资金运用收益率并不高。

潘洪文认为,通过增加券商和基金管理公司管理保险资产,可以引入市场化竞争机制,倒逼保险资管公司向市场化、专业化方向转型,从而提升投资收益率。

截至目前,我国基金管理公司管理资产大约3万亿元,其中公募基金2.44万亿元,社保基金委托4000多亿元,企业年金1000亿元,专户委托1000亿元。银河证券基金研究中心认为,保险公司对基金管理公司的委托投资,将成为基金管理公司管理业务新的增长点。

然而,基金公司对此却反应平淡,普遍认为尚未看到实质性区别,期待后续细则的解读。

“变化在于少了之前的一个保险资管机构,模式上他们还是要去购买基金产品或者通过专户,暂时并未看到实质性变化。”华安基金(微博)广州分公司董事总经理田峰认为,还需要等后续实施细则。

一直负责与保险机构对接的王胜(化名)在上海基金业内颇有名气。据其分析,整体而言应该是利好基金行业。不过目前尚不清楚是否会放开此前险资投资比例带来的增量资金,否则也没有太大变化。王胜称,保险机构不可能像基金公司一样有大量的投研团队,还是需要依托基金,估计保险公司将效仿社保基金委托专户管理的模式,受托投资管理人可对保险资金的特殊性质进行投资设计,兼顾绝对收益和相对收益要求。业绩好的基金公司专户洽谈时,还可以拥有一定议价权。

而上海一家新基金公司副总更是直言,险资投资基金通道之前就是开放的,而现在亦并非新增,因此对基金公司和行业暂时不会有太大影响。

保险机构态度谨慎

南都记者统计发现,2011年之前维持4年多的“9+1”格局终于在2012年被打破,今年已经有3家保险公司获批成立资管公司,截至目前有17家保险资产管理公司(包括正在筹建),管理总资产规模超过6.41万亿,占保险业总资产的93.1%。

另据中信建投数据,截至2011年底,保险行业产寿险总资产规模超过6.89万亿,其中已经成立或者获批成立保险资管公司的保险资产规模为6.41万亿,未成立保险资管公司的保险资产为4753亿以上。

尽管蛋糕看上去非常诱人,不过保险业人士亦认为基金公司和券商较难分到这杯羹。

“有近七成的保险资产掌控在9家保险资产管理公司手中。这些资管公司运作时间较长,高管都有着十数年经验的基金业和证券从业经验,管理能力并不弱于券商和基金。”一位不愿具名的保险业内人士直言,虽然保险资金收益率不高,可是公募基金业绩亦是深陷泥潭。因此,险资委托保险基金进行运行操作的规模可能有限。其预计,即便保险机构开始委托投资,估计比例在10%-20%左右。

而另外一位业内人士分析认为,大中型保险公司委托投资的可能性不大,但如果基金和券商降低手续费,中小型保险公司可能会进行委托,尤其以未成立资管公司的保险公司为主。

“保险行业和基金、券商行业的风险投资观念不同,风格不同,这是限制保险资金大量委托券商基金的主要原因。”上述人士表示。

根据保监会披露的数据,截至今年5月底,保险投资资金总额约4万亿元,以此测算,截至6月底,保险资金投资基金的总额约为2800亿元至3200亿元,其中6月份加仓基金的保险资金约为800亿元。不过,由于6月份A股市场的跌跌不休,使得这部分抄底的保险资金或已浮亏31.28亿元。

在保险资金和公募基金业绩对比上,田峰认为直接比较并不科学。“险资看的时间更长,且投资固定收益类更高,相比公募的股票型基金很难比较。”田峰说。

而记者逐一查看中国人寿、中国平安(微博)、中国太保、新华保险四家上市机构2011年投资结构发现,其债券、权益类投资加上定期存款投资比例均接近90%。

南都记者刘杨 梁小婵

@南都经济http://weibo.com/u/2865041642

请关注南方都市报经济新闻中心官方互动微博

|

|

|

|