三障碍影响期指对冲实战效果

股指期货的对冲策略也叫套期保值,是指通过建立与股票交易方向相反的股指期货头寸,从而规避股票交易系统性风险的投资策略。

理论上股指期货之所以能对冲股市系统性风险,是因为:第一、股指期货在价格走势上同现货指数具有一致性;第二、股指期货具有做空机制;第三、股指期货具有保证金杠杆机制,可投入少量资金就能对几倍资金量的股票组合进行对冲保值,具有很高的资金运用效率。

在这里我们主要谈谈自股指期货上市以来,我们在为有对冲需求客户所提供的服务中的一些实践经验和感想。这从某个方面反映了对冲交易在中国市场应用的一些具体困难。

总的来说,对冲交易按动机分有两种:一种是以盈利为目的的,一种是以套期保值、回避风险为目的的。

以盈利为目的的对冲交易目前主要就是套利交易,套利交易的一个好处就是可以有效回避市场的系统风险和非系统风险。同时在市场形成的初期有一定的利润空间,股指期货目前在中国市场是新兴市场,所以在初期是有一定的套利空间的,但随着市场机制体系的发展和完善,套利利润空间理论上是会逐步减少的。

目前主要的套利方式是通过股指期货和ETF的套利交易来进行的。通过ETF可以有效解决多个股票有同时开仓需求导致的成交结果波动范围大,从而引发的不完美对冲的问题,由于套利交易自身的特性决定了利润相对有限,所以不完美对冲会很大程度上影响利润。但是ETF的算法和交易流通状况也会很大程度上造成不完美对冲,从而影响利润。

对于以风险回避为目的的对冲交易,主要是手里有现货也就是有股票的投资者和投资机构,为了在熊市中保值和牛市中锁定利润所采用的手段。从我们在A股市场的实际操作经验来看,遇到的问题主要有以下几个方面:

第一,一些投资者和机构在进行保值时缺乏一定的耐心和信心。因为保值不是一种逐利行为,市场一旦下跌趋势出来以后,在很长的时期内是不会改变方向的,直到有新的多头力量足够强大到能从根本上去和空头力量抗衡。有些投资者和机构缺乏足够的耐心,在短期没有见到一定的利益就决定取消对冲账户的运作并停止对冲。在2011年我们给一些客户提供了进行中长期对冲的建议和具体操作方法,但在一年多的时间里,只有少数客户坚持了方案。但是事实证明,在这一年多的漫长时间里,趋势也向我们展示了他自身的力量,同时展示了股指期货作为对冲工具的必要和强大。另外,我们也遇到过最初以对冲回避风险为目的,但是最终转化为自主投机以盈利为目的的客户,这就偏离了最初的目标,过度交易和赌博投机意愿在不知不觉中最终导致不但没有实现为现有资产进行保值的目的,反而增大了亏损。

第二,对于一些自己进行套保而没有委托一些专业研发机构进行套保的投资者会遇到一些技术性的问题,如套期保值到底保多少,以及什么时候保。

保多少主要可以通过对个股的beta值的计算来获得,股票beta值表示投资组合对系统风险的敏感程度。目前国内网上的beta值很多地方都提供也可以查询,但算法和周期都各有不同,所以对结果的影响是存在的,在算出了个股的beta值后需要针对投资组合进行个股的beta值比重分配,分配的方式有很多,对于对冲效果的影响也是存在的,然后计算出投资组合的beta值。再根据组合的beta值结合整体市场市值计算出需要的对冲合约数。目前这一整套对冲的体系和流程在国内还需要时间去赶上美国等发达国家的程度。

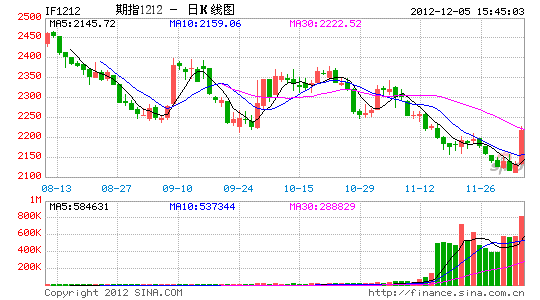

知道保多少了,那么什么时候保呢?困难在于对对冲工具也就是股指期货研究的不够。对于工具的不了解直接导致对冲的效果,由于针对对冲工具的认识不够和没有完善的交易方案和风控方案也导致无法精确定位对冲点位。近几年发生的一些机构在航空油上盲目对冲导致巨额亏损的案例仍然让人心有余悸。

第三,最大的困难存在于这个大的金融体系里。信息的不对称和制度的不完善。政府监管部门和上市公司之间的信息不对称:上市公司为谋求自身利益最大化,有动机隐藏信息或制造虚假信息,规避监管。总的来说,我国相对于金融体系发达国家在公司信息的发布和准确性等方面都有很大的发展空间。此外,上市公司与投资者之间的信息也不对称,机构投资者与散户投资者之间的信息不对称等等,这些信息不对称造成了市场的有效性相对低,投资者无法有效对冲。

(本文作者曾供职于麦格理集团,从事S&P500,Aussie200,FTSE等指数期货的研究及交易工作,现为西安威石投资管理有限公司总经理)