摘要

国内市场新装置投产,东南亚新投产装置的低价货源冲击以及进口窗口打开等诸多因素,后期市场供给偏宽松预期仍然存在

环保检查制约下游需求,PP标品下游开工率处于低位,需求采购上以刚需为主,需求端支撑不明显

在现货下跌预期兑现后,高基差的支撑或体现,短期进一步下跌空间或有限

短期考虑到企业从共聚转产拉丝需要时间,拉丝现货偏紧局面需要一个逐步缓和的过程,且原料端丙烯价格下降速度趋缓,导致粉料利润情况不佳,成本支撑上可能传导到粒料端

原油价格11月上旬受地缘政治驱动属性增强,但原油供需矛盾已转换,油价拐点或已出现

操作策略

计划9800-9900分批建仓做多参与反弹,总仓位25%(250手)。跌破9600减仓止损,目标位10000附近。

待反弹至10000附近之后反手做空,总仓位35%(350手),涨破10300止损,目标位9600附近。

一、价格走势分析

1.1 价格上涨新驱动难觅,期货价格构筑短顶

九月份及十月初,PP短期库存较低,前期拉丝由于排产和检修形成大量损失,造成市场拉丝供应紧张缺货的状态持续良久,走了一轮向上备货的行情,随着价格的上行,比价方面开始走软。随着国庆长假结束,PP现货的最好时候离去,节后检修恢复、供应损失回来,供需矛盾趋缓。需求端的弱势对生产端共聚需求的传导越加明显,叠加国际原油市场价格大幅下跌带来的成本端支撑的减弱,PP期现货价格在缺乏新驱动的情况下,也进入了大幅调整走势。节后至今,PP期货价格从一度连续上涨幅度达到6.6%到快速下跌,跌幅超过8%。

图1:PP主力合约期现价格及基差

数据来源:Wind、恒泰期货研究所

1.2 聚丙烯现货价格大稳小动

聚丙烯现货9月随盘面依然强势,尤其是PP拉丝,华东经常性缺货,由于对国庆备货的怀疑态度,出厂价和市场价均在高价后出现回落。但现货市场下跌幅度在3%左右。上周现货市场跌幅最大的是华北地区的拉丝和低融共聚,跌幅分别达到2.31%和3.6%。华南地区现货价格调整幅度较小,拉丝和低融共聚下跌幅度分别为1.36%和0.9%

1.3 PP基差维持高位,现货存补跌预期

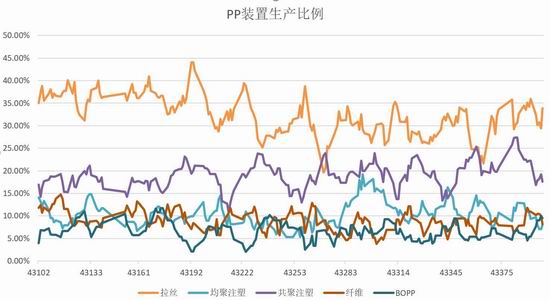

2017-2018年聚丙烯现货及期货价格走势的相关系数为97.20%,二者联动性较强,相关系数为0-1区间内的数值,相关系数越接近1,表示二者相关性越强。由下图可见,聚丙烯期货、现货二者走势高度重合性较高,二者基差基本维持在正负200-300元/吨左右。然而今年9-10月,国内PP期现基差扩大至近800元/吨,实属少见。主要是由于前期拉丝货源供应紧缺,导致市场炒作心态升温,加之恰逢“金九银十”需求旺季,更加助推现货价格的进一步走高。随着近期石化拉丝生产比例逐渐提高至30%以上的正常水平,拉丝货源供应趋于正常,预计后市现货存在较大的补跌预期。

图2:国内PP生产企业生产比例

数据来源:Wind、隆众资讯、恒泰期货研究所

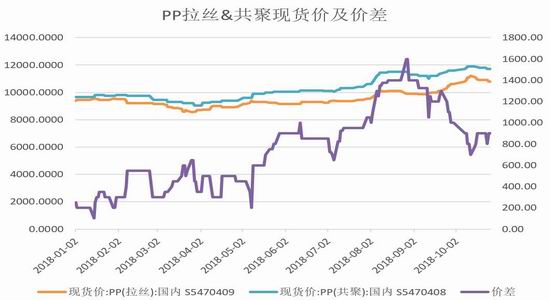

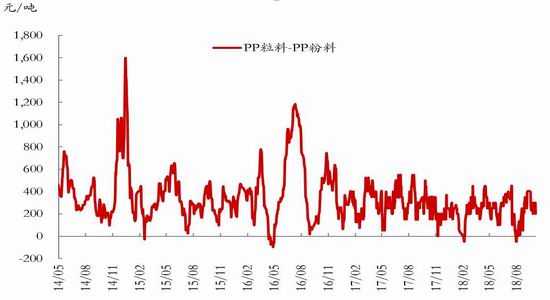

9-10月份拉丝、共聚二者价差缩小明显,二者价差从前期的超过1000元/吨缩小至200元/吨。可见在需求旺季期间,拉丝涨幅高于共聚。一般情况下,二者价差维持在500-600元/吨的水平。二者目前过小的价差,也给拉丝后期价格的下跌预留了空间。

图3:拉丝、共聚价差

数据来源:Wind、恒泰期货研究所

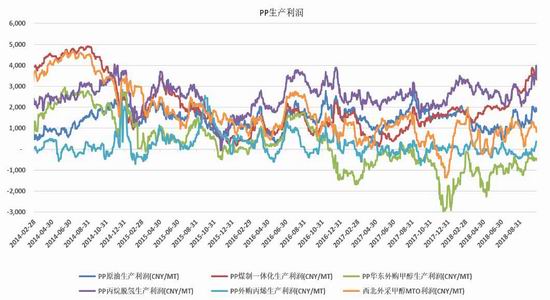

1.4 利润

低成本装置油化工、煤化工利润依然较好,PP主要通过高成本装置华东MTO和山东MTP装置开停车来调节。从烯烃企业综合经济性考虑,山东MTP装置由于规模较小产品相对单一经济性最差,相比较而言沿海MTO装置由于下游产品种类较多经济性相对MTP略好,山东地区MTP装置亏损严重,目前已基本停车,近期甲醇价格与PP价格同步回落,且MEG利润情况较差,沿海地区MTO装置综合利润情况不佳,综合利润大致在-184元/吨左右,后续需关注沿海地区MTO装置开停车情况。

由于原料端丙烯价格下降速度趋缓,导致粉料利润情况不佳,目前粉料生产企业利润在-330元/吨,华东地区粒料、粉料价差在200元/吨,两者合理价差在200-300元/吨。成本支撑上可能传导至粒料端。

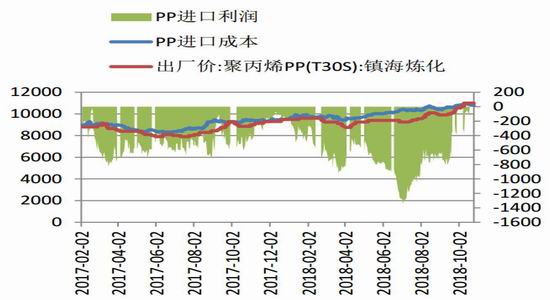

进出口利润方面,当前PP进口利润53元/吨,进口窗口已经打开,后市进口供给增加预期增强。PP出口利润-158美元/吨,出口窗口关闭。

图4:PP生产利润(元/吨)

数据来源:Wind、恒泰期货研究所

图5:PP进口利润

数据来源:Wind、恒泰期货研究所

图6:PP出口利润

数据来源:Wind、恒泰期货研究所

图7:BOPP利润

数据来源:Wind、恒泰期货研究所

图8:PP粉料利润

数据来源:Wind、恒泰期货研究所

图9:粒料、粉料价差

数据来源:Wind、恒泰期货研究所

1.5 原油供需矛盾转换,价格拐点已现

11月上旬原油市场需重点关注伊朗制裁和美国中期选举,前期事件驱动属性较强,原油绝对价格或止跌上行。但后期宏观压力对油价的传导,以及沙特增产、炼厂集中采购放缓,库存继续累库的供需基本面矛盾已经转变,期货市场上两油净多头寸的持续回落,资金持续流出。因此短期波动之后,后市油价终将回归供需基本面走势。

图10:原油价格及美元兑人民币汇率走势

数据来源:Wind、恒泰期货研究所

二、供应面基本分析

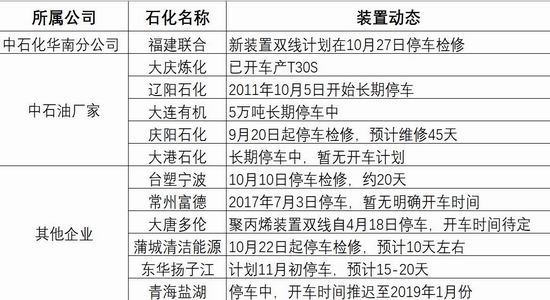

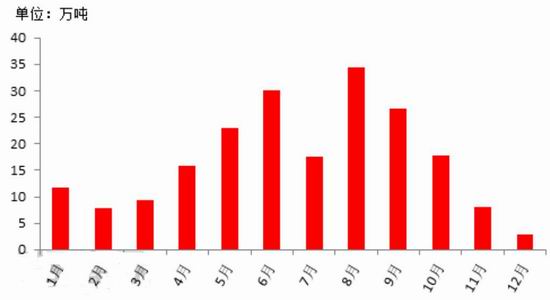

2018年10月份检修装置损失量在17.81万吨,环比9月份的26.73万吨减少33.38%,环比8月份的34.47万吨减少48.34%。目前停车装置中,宁波台塑、上海赛科、锦西石化、庆阳石化、蒲城清洁能源计划在11月重启,福建联合、东华扬子江及中原石化新装置计划在11-12月停车检修,辽阳石化、大港石化装置继续长期停车,暂无开车计划。常州富德、大唐多伦停车检修后开车时间继续待定。青海盐湖开车时间推迟至明年1月份。总体看,聚丙烯供应紧张局面将会得到较大缓解。

图11:PP装置检修情况

数据来源:Wind、卓创资讯、恒泰期货研究所

图12:PP检修损失量

数据来源:Wind、卓创资讯、恒泰期货研究所

三、需求面基本分析

截止到10月25日,PP下游开工率为(%):塑编厂60(+0)、BOPP膜厂60(+0)及注塑厂55(+1),环比上个月变化为0、0及+1,。从PP标品粒料拉丝下游塑编和BOPP的开工率看,同比往年处于低位水平,塑编的出口需求今年同比较弱,BOPP利润受压,变化较小。下游基本都是刚需采购,需求端的支撑不大。

上周国内将塑料制品出口退税由13%上调至16%,但相对美国关税由10%上调至25%的幅度较小,短期内实际需求提升有限,但不排除对盘面情绪可能产生的一定正面影响。

图13:PP下游开工率

数据来源:Mysteel、恒泰期货研究所

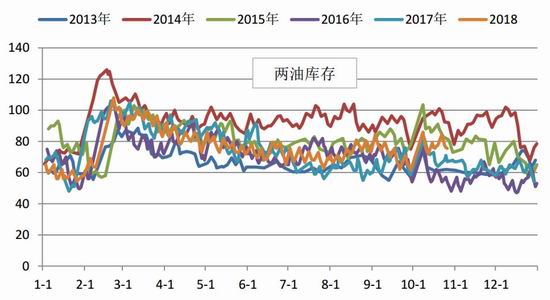

四、库存

截止10月月底,PP石化库存为75.5万吨,略高于2016年和2017年同期水平,属于中性位置。现货市场上石化厂通过主动调降出厂价格以达到主动降库存的效果。中游贸易库存位于正常水平,港口库存处于同期低位。

图14:PP石化库存

数据来源:Wind、卓创资讯、恒泰期货研究所

图15:PP中游库存

数据来源:Wind、卓创资讯、恒泰期货研究所

五、后市展望:

市场因未来浙石化、大连恒力等新装置的投产,东南亚新投产装置的低价货源冲击以及进口窗口打开,环保检查制约下游需求等诸多因素,后市看空氛围浓厚。但人民币贬值、塑料制品出口退税的调整,以及期货价格上考虑到企业从共聚转产拉丝需要时间,拉丝现货偏紧局面需要一个逐步缓和的过程,原料端丙烯价格下降速度趋缓,导致粉料利润情况不佳,成本支撑上可能传导到粒料端,叠加11月上旬原油价格存在短暂止跌企稳可能,价格有望止跌反弹,但高度有限。

操作策略:

计划9800-9900分批建仓做多参与反弹,总仓位25%(250手)。跌破9600减仓止损,目标位10000附近。

待反弹至10000附近之后反手做空,总仓位35%(350手),涨破10300止损,目标位9600附近。

图16:操作策略

数据来源:文华财经、恒泰期货研究所

恒泰期货2队

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)