一、行情概要

16/17年度(10月-9月),是玉米产业链市场化的第一年,在对供给侧改革的信心不足与临储去库存的双重压力之下,市场价格震荡高开之后开始了长达半年的暴跌,在国家一次性临储、东北玉米加工补贴等一些列救市政策的作用下,市场出清了临储去库存的利空影响并逐步走出泥潭,随后5月-9月的市场在临储拍卖的控制下区间震荡。综合来看,16/17年度,北港玉米集港价格在1450-1750之间大区间波动,但振幅逐步缩小,市场情绪趋稳回暖,为17/18年的市场化之路打下了良好基础。

17/18年度(10月-9月),作为玉米产业链市场化的第二年,主流市场对利空出清早早的达成了一致,反而是认为在玉米种植面积的继续缩减,以及玉米淀粉、燃料乙醇、氨基酸加工等玉米深加工产能持续扩增的作用下,玉米市场甚至会出现供不应求的局面,从而对玉米价格的信心与日俱增。纵观往年,17/18年度,市场仍会存在明显的分水岭,前半年属于市场,后半年属于临储拍卖,只是,去年市场信心不足,而今年的市场信心可能会过于膨胀。

国家结束长达8年的临储政策之后,玉米市场参与主体,去年不会走路,今年急于奔跑,玉米的市场化之路也许还要多些时日的磨练。

图1:玉米主力合约走势

资料来源:文华财经银河期货研发中心

图2:玉米淀粉主力合约走势

资料来源:文华财经银河期货研发中心

二、玉米

1、有导向的政策

1、有导向的政策

归根结底,当前政府对玉米产业的指引都是基于去库存和环保两大主题。

为了逐步消除国内近2亿吨的陈粮库存,国家层面,一方面,通过加工补贴的形式支持东北地区深加工企业的发展,助推玉米淀粉深加工企业进入新一轮扩张周期,另一方面,通过乙醇汽油全面覆盖政策提升工业酒精需求数量,推动玉米酒精加工产能的扩张;同时,为了后临储时代尽可能保护当地农民利益,地方政府鼓励规划深加工企业的投资发展,逐步降低本地区的供给压力。

养殖和深加工产业也是环保政策重点关注的领域,一方面,出于水域和环境的保护,国家引导养殖产业逐步北移,未来东北地区的养殖存量及比例将会有所提升,另一方面,京津冀地区的环保压力、南方水域保护等会限制华北地区玉米深加工和南方淀粉深加工的发展,而东北地区的玉米深加工以及淀粉再加工产业将得到鼓励发展。

另外,由去库存引申出来的玉米产业上的供给侧改革,逐步强化了东北地区玉米供给的主导优势。

2、有瑕疵的市场

在进口利润和刚需的影响下,我们面临着一个矛盾的市场:一方面国产玉米库存高企、国产黄豆需求受限,另一方面,国内每年进口的大豆及替代谷物达1亿吨。

进口大豆出油率高、豆粕性价比高,国内市场对进口美洲大豆有刚性需求,年度规模在8000万吨级别;受国内外谷物价差影响,国内市场对大麦、高粱、玉米等有进口动力,年度规模在2000万吨以上;

在当前的贸易体系下,除非国产作物在价格上有竞争优势,否则进口大豆和谷物的规模难以进一步压缩;基于以上原因,国产玉米和国产黄豆等其他作物的产量是此消彼长的关系,后者的价格和数量被限制在很窄的空间内,国内玉米价格的上涨容易引发本年度进口谷物的增加和下一年度种植面积的增长。

另外,玉米淀粉深加工产能虽然稳步增加,但玉米价格上涨必然会推动淀粉成本增加,而淀粉价格的上涨会压缩淀粉在各消费领域的添加优势,反过来会限制其需求,降低淀粉企业的开机率和玉米加工能力;

三、玉米淀粉

1、养殖结构调整,长期良性发展

生猪养殖,上半年生猪价格一路下滑,养殖利润逐步萎缩的压力下,养殖户补栏意愿不强,生猪存栏持续性下跌,2013-14年母猪补栏较多,现阶段胎龄老化现象预计会持续至明年1季度,在此期间伴随着持续的母猪屠宰。环保从严,各省陆续公布了整改期限,下半年散户养殖不断退出市场,而规模化养殖企业因投资规模限制,新增规模短期内难以完全覆盖,生猪存栏数量处于恢复过程中。

禽蛋养殖,上半年活鸡及鸡蛋的价格始终处于弱势行情,养殖亏损日益扩大,导致养殖补栏积极性降低和老鸡提前淘汰数量较多,虽然蛋价3月下旬的拉涨现象,使得4月份鸡苗补栏环比增加,但是3-4月环比1-2月减少19.68%,因此目前产蛋鸡存栏量整体偏少。环保从严,不达标的畜禽养殖厂被拆除、搬迁,进一步加强了存栏的偏紧态势,下半年开始,环保对重点地区保持高压巡视检查,不利于存栏恢复。

总体来看,2018年养殖规模处于恢复阶段。生猪养殖利润、屠宰数量的稳健增长支持生猪养殖存栏触底稳定的判断,未来较长时间内处于产能转移阶段,散户持续退出、规模企业稳步扩张,禁养限养区持续退出、南猪北养日渐落地。不论是生猪,还是蛋禽,都将保持养殖散户持续退出,集团化进程发展速度快的发展特点,有利于饲料行业的中长期稳健发展。

在具体数据上,今明两年饲料产量稳步增加,年度增幅有望在3%,生猪养殖、肉禽和水产饲料在其中的贡献较大。

图3:近几年国内饲料产量及增长率(单位:万吨)

图4:近几年国内饲料分品种产量(单位:万吨)

资料来源:饲料工业办银河期货研发中心

图5:规模养殖场生猪养殖利润(元/头,元/公斤)

图6:蛋鸡价格及蛋鸡养殖利润(元/公斤,元/只)

资料来源:农业部畜牧业司中国畜牧业信息网银河期货研发中心

2、淀粉低价与增量相辅相成,18年挑战大于机遇

预计17年淀粉产量为2700万吨,较上一年度增加440万吨,国内需求方面,得益于淀粉糖、造纸、食品和啤酒四大方面,国外出口方面,得益于出口菲律宾果糖的大幅增加(2017全年出口菲律宾约30万吨);受益于东北玉米加工补贴和玉米原料成本降低,国内淀粉行业在17年保持了较好的加工利润和开工率,粗略计算,年度平均开机率69.2%,较往年提高4.6%。

16/17-17/18两个年度内,玉米淀粉规划新增产能1000万吨(按玉米加工能力计算),其中2017年规划新增600万吨(含复产),据统计,16/17年度内新增产能实际为350万吨,预计17/18年度内新增不超过350万吨。主要原因在于,新的年度内玉米原料价格的走高必然会推动玉米淀粉加工成本的增加,但淀粉对其他原料的替代需求会随着淀粉价格的增长而减少,两者相互作用之下,必然是淀粉企业利润再次被压缩而年度产能下降。另外,菲律宾自2018年开始提高果糖进口关税,对于淀粉的需求有一定冲击。

图7:规模养殖场生猪养殖利润(元/头,元/公斤)

图8:蛋鸡价格及蛋鸡养殖利润(元/公斤,元/只)

资料来源:淀粉工业协会银河期货研发中

3、乙醇汽油政策落地,酒精深加工行业后劲充足

按照玉米加工能力计算,全国玉米酒精加工产能2520万吨,停机640万吨,有效产能1880万吨;其中东北三省一区统计产能1350万吨,停机256万吨,有效产能1094万吨。另外,17/18年度内,东北地区酒精加工企业新投建或扩产玉米加工能力445万吨,。

根据政策规划,2020年我国将全面覆盖乙醇汽油(E10),当前我国乙醇汽油覆盖率20%,16年消费燃料乙醇260万吨。据此推算,燃料乙醇在2020年之前需要扩增1040万吨,年均增幅约350万吨。

随着各地环保压力逐步增大,部分省份相继出台了本地区乙醇汽油全覆盖的时间表,实际进度较全国规划大幅提前,促进了短期酒精消费大增,酒精企业加工利润水涨船高,当前企业每加工1吨玉米的利润在1000元以上。短期刚性需求及中长期的需求增长,带动了企业的扩建和新投产的热情,同情也引起了一系列的并购合作。

另外,未来两年,东北地区将新增870万吨氨基酸产能(按玉米加工能力)。

4、陈粮库存仍在高位,18年去库存压力不减

从5月份至今,16/17年度临储拍卖累计成交5700万吨,临储剩余库存17900万吨。考虑到17/18年度一次性临储数量(约2800万吨),当前国内总临储库存仍有20700万吨。

图9:临储库存分布(单位:万吨)

图10:临储库存分布(单位:万吨)

资料来源:饲料工业办银河期货研发中心

四、玉米

1、17/18年度,前半段强后半段弱

通过前面的分析,16/17和17/18两个年度内,玉米深加工新增需求分别为350万吨、1200万吨(淀粉350万吨、酒精450万吨、氨基酸400万吨;另外,在18/19年度,仍有约450万吨氨基酸加工产能陆续竣工,酒精加工产能的增幅政策依赖度较大,而玉米淀粉加工产能的增幅有望大福缩减。

根据高粱0.98、大麦0.95的比价替代关系,年度内南港国产玉米价格向上突破1900-1950元/吨区间的难度较大,相应地,北港玉米集港价格在1750-1800元/吨已是高位区间,结合往年拍卖和今年临储投放预期看,年度内北港玉米价格波动区间在1600-1800元/吨,大概率区间在1650-1750元/吨。

根据当前数据,

10月-4月,在供给缺口渲染、市场情绪、抢购囤货等助推下,新季玉米整体处于高位区间,东北主产区玉米销售进度快于往年,但基层贸易商囤货比例较高,主要原因是华北玉米品质一般,且在环保的影响下,当地烘干塔甚少开机,干粮较少,严重影响了上市进度,因此东北整体外流进度略快于往年。但紧绷的市场行情难以持续,在进口、拍卖及华北售粮压力下,东北基层贸易商不排除踩踏售粮的可能,关键时间点在1月中旬、4月中旬,届时市场价格逢高回调,高位区间震荡;

5月-9月,市场定价逐步由新粮转向陈粮,以15年陈粮拍卖价格为主导。

图11:南方港口进口替代谷物与国产玉米比值(单位:万吨)

图12:部分地区玉米现货市场价格(单位:元/吨)

资料来源:饲料工业办银河期货研发中心

五、玉米淀粉

1、产能扩增需求增速放缓,加工利润萎缩开机率下降

16/17年度,玉米淀粉企业加工利润较好,尤其是东北企业在加工补贴之下更胜一筹,得益于玉米原料价格低位和产能扩增,年度内玉米淀粉价格一度跌入2000元/吨以内,低价格打开了淀粉对面粉、木薯淀粉等的替代需求,新增需求里也不乏行业发展带来的需求,诸如食品、饮料、啤酒、造纸等。

17/18年度,玉米原料价格的走高必然会推动玉米淀粉加工成本的增加,淀粉对其他原料的替代需求会随着淀粉价格的增长而减少,两者相互作用之下,必然是淀粉企业利润再次被压缩而年度开机率下降。另外,菲律宾自2018年开始提高果糖进口关税,对于淀粉的需求有一定冲击。

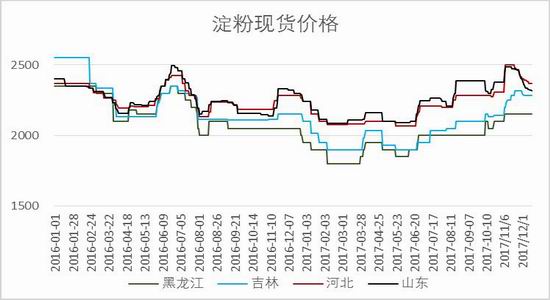

从过往的经验看,淀粉本身供给压力过大、过小,均会使得其本身的供需关系替代加工利润成为影响价格的主导因素。考虑到淀粉本身的季节性,预计淀粉价格会遵循去年的规律,年度内先走弱后逐步走强,值得注意的是,在淀粉本身供需主导的市场内,极容易发生宽幅震荡行情,因此预计年度内波动区间在1900-2500元/吨,略大于去年的1900-2300元/吨。

图13:38家淀粉企业开机率(单位:%)

图14:同口径29家淀粉企业库存(单位:万吨)

资料来源:饲料工业办银河期货研发中心

图15:38家淀粉企业开机率(单位:%)

图16:部分地区玉米现货市场价格(单位:元/吨)

资料来源:饲料工业办银河期货研发中心

六、行情展望

玉米合约:预计1805、1809、1901成为主力时由强到弱,建议操作区间1700-1850,留意5-9和9-1反套

淀粉合约:预计主力合约区间(1900-2200)

玉米淀粉套利:建议套利区间(250-350)

新浪期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏