核心逻辑

鸡蛋历史走势显示4季度不容乐观

蛋鸡存栏量低位运行可能成为常态

肉蛋比低位运行,不支持鸡蛋价格上行

操作策略

从过往鸡蛋历史走势看,4季度鸡蛋走势不容乐观,尤其是随着时间的推移,压力将逐步显示。从肉蛋比角度分析,猪肉将面临消费旺季,但肉蛋比相对低位,并不利于蛋价进一步上扬。操作上,鸡蛋1801合约,总计划建立空单1500手,整体成本控制在4550附近,目标位4350,止损位4650,盈亏比2:1。

风险点

货币再次宽松,降准贬值预期

一、鸡蛋价格历史走势揭示4季度难以走强

鸡蛋的季节性变化规律比较明显。鸡蛋价格的季节波动规律和国内节日消费密切相关。我们统计鸡蛋大宗价格的历史数据,从2011年到2016年的大宗鸡蛋价月度价来看,3月份触及全年低点的概率较大,随后震荡走高,一般在8、9月份达到全年高点,随后震荡回落。全年价格高点倾向于出现在9月份左右,全年价格低点倾向于出现在3、4月份左右。

图1:鸡蛋价格历史走势

数据来源:Wind、恒泰期货研究所

从鸡蛋消费角度分析:9月、10月与中秋与国庆相连,节日需求把鸡蛋价格推向高点。冬季,是禽流感多发季节,疫情一旦爆发,价格应声下跌。而且冬季人们习惯多吃牛羊肉,鸡蛋需求较低,价格倾向于走弱。从过往4年(2013-2016)的价格走势分析,随着进入年末,鸡蛋价格走弱是大概率事件。

二、蛋鸡存栏处于低位

后市将成为常态

在产蛋鸡存栏主要受两方面影响:一是前期育雏鸡补栏形成新的产能,二是老鸡淘汰,将落后产能剔除。

图2:蛋鸡存栏低位运行

数据来源:Wind、恒泰期货研究所

淘汰鸡价格基本与老鸡淘汰数量呈反比,在前期蛋价走低情况下,淘汰鸡数量猛增压低淘汰鸡价格。随着蛋价回升,淘汰鸡出栏减少,淘汰鸡价格也呈现反弹行情。

从今年猪肉养殖情况看,生猪存栏与能繁母猪存栏不断下降,连创新低。但猪肉价格反弹并不明显,后市存栏低位运行可能成为常态。而蛋鸡不排除亦产生类似于生猪养殖的情况,后市蛋鸡存栏就处于低位运行,成为新常态。

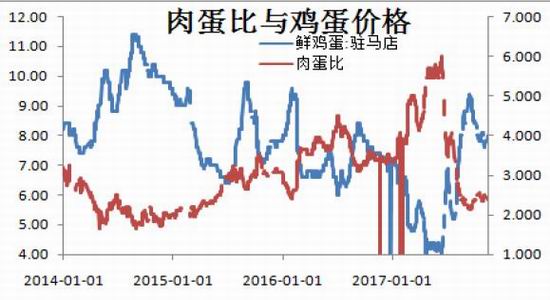

三、肉蛋比价:处于历史低位

图3:肉蛋比处于历史低位

数据来源:Wind、恒泰期货研究所

进入4季度,猪肉消费逐渐抬头。但对比当前肉蛋比价,我们发现:当前肉蛋比价在2.3附近,处于过往历史低位。从比价角度分析:对比鸡蛋价格,当前猪肉价格相对被低估。猪价持续涨跌调整。虽气温进一步下降,市场需求略有回升,但整体疲软依旧,缺乏利好提振,短期猪价持续温和涨跌为主。受17年2月份能繁母猪低位影响,我们预计11月下旬到12月下旬期间生猪存栏将略偏紧,加重12月中下旬南方腊肉制作将逐步开启,虽近年来腊肉制作高峰对生猪市场提振作用逐渐减弱,但低存栏与腊肉制作时间将有重合,届时生猪价格上涨幅度将略显明显。但猪肉价格上涨的空间亦有限。因此,从猪肉角度分析,猪肉价格难以上涨,结合猪肉比处于低位,蛋价上涨空间亦不大。而随着时间推移,一旦消费需求没有之前乐观,那价格将承压。

四、技术面:期价有望形成双头蓄势调整

鸡蛋1801周度K线,期价8月最高上行至4600附近,一路调整,最低下行至4000附近。当前花了近8根周度K线,尚未吞噬前期冲高回落的阴线。周度K线显示,鸡蛋1801期价在4500—4600存在压力。展望后市,我们倾向于认为鸡蛋不排除继续上冲,但压力将逐步显现。

图4:鸡蛋1801周线

数据来源:Wind、恒泰期货研究所

五、操作策略

从过往鸡蛋历史走势看,4季度鸡蛋走势不容乐观,尤其是随着时间的推移,压力将逐步显示。从肉蛋比角度分析,猪肉将面临消费旺季,但肉蛋比相对低位,并不利于蛋价进一步上扬。操作上,鸡蛋1801合约,总计划建立空单1500手,整体成本控制在4550附近,目标位4350,止损位4650,盈亏比2:1。

六、风险分析

近期,行情的主要风险在于:

(1)货币再次宽松,降准。

(2)贬值预期。

恒泰期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏