一、因素分析

10月份,CBOT大豆冲高回落,月初市场在多空因素交织中震荡,一方面巴西因天气而播种延误,美豆出口相对旺盛,给美豆带来支撑,另一方面,市场对于美豆丰产的压力仍有担忧。USDA报告意外下调单产,上调种植面积,以及连续下调两季期末库存。美豆攀升至千元之上,但随后美国天气良好、巴西降雨让美豆收割以及南美播种加快。美豆震荡回落。国内蛋白粕走势与美豆趋同,国庆等因素油厂开工率下降,豆粕库存持续下滑,远期基差成交放量。油脂方面,国外油脂10月震荡走高,美国生物柴油降低标准的建议取消给美豆油带来提振,而马来西亚9月产量下滑,库存增加给马棕榈油带来短空长多的提振。与之相比,国内油脂因库存高企略显疲软,由于棕榈油到港不及预期,以及菜籽进口低于预期,使得菜油和棕榈油竞相领涨油脂,豆油不断高企的库存使其反弹幅度有限。

表:2017年10月国内外主要油脂油料期价变化

数据来源:文华财经 国信期货研发部

1、南美天气成为焦点播种进度略显延迟

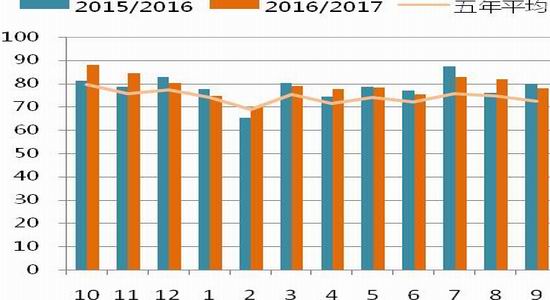

图:巴西大豆播种情况

数据来源:WIND 国信期货研发部

图:巴西大豆种植面积

数据来源:USDA 国信期货研发部

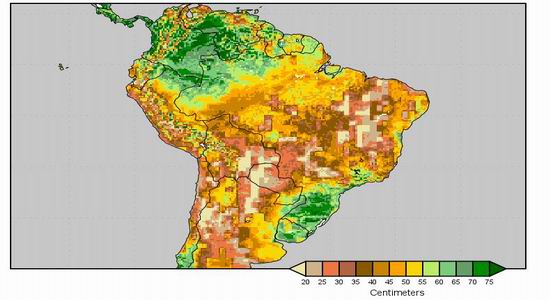

与2016年巴西播种期天气相比,2017年天气条件略显干燥,尽管10月中下旬出现了部分降雨,但是有些地区干燥的天气仍未得到缓解。据10月20日咨询机构AgRural称,巴西2017/18年度大豆已播种面积占到预期种植面积的20%,几乎持平于五年同期均值19%,但远远落后于去年同期的29%。其中马托格罗索州大豆播种完成27%,明显落后于去年同期的47%。从历史来看,种植进度与最终产量相关性并不大,但是一旦大豆生长期遭遇炎热天气,这将对产量影响甚大。

巴西咨询机构Celeres预计,2017/18年度巴西大豆播种面积将达到3470万公顷,比上年增加2.5%,也将是连续第12年增长,其中大部分增幅将集中在中南部,一是大豆种植效益高于玉米,农户将全季玉米耕地改种大豆,二是农户将荒废的牧场开垦成豆田。2017/18年度大豆单产预计为3067公斤/公顷,约合每英亩44.7蒲式耳,比上年的3273公斤/公顷(约为47.4蒲式耳/英亩)减少6.3%。大豆产量预期减少3.5%到5.4%。如果单产真如预期的话,巴西产量进入从增产到减产转变。这期间天气成为关键因素。

图:南美土壤湿度

数据来源:NOAA 国信期货研发部

图:南美未来降雨量与正常情况占比

数据来源:NOAA 国信期货研发部

与巴西相比,阿根廷的天气条件更差一些。目前阿根廷大豆正处于播种期,种植区约400-600万公顷的耕地积水严重,180万公顷的耕地遭受洪涝影响。受灾最严重的地区也是单产最高的地区,部分农田甚至出现弃种现象。布宜诺斯艾利斯谷物交易所最近称,洪涝导致2017/18年度计划种植面积减少5.7%,今年计划种植面积为1810万公顷,仅完成1.8%。2017/18年度将是大豆种植面积连续第三个年度下滑。

10月最后一周,巴西北部暴风及阵雨天气增加,巴西南部及阿根廷北部降雨预期减弱,有利于播种。从天气预报显示来看,11月初,巴西南部以及阿根廷北部将再度面临降雨。美国国家气象局下属的气候预测中心(CPC)10月中旬称,目前的气象条件偏向于北半球秋季和冬季形成拉尼娜,出现几率为55到65%。上月该中心预计出现拉尼娜的几率为55到60%。从历史上看,拉尼娜出现对于南美大豆单产将会影响较大,尤其是对于阿根廷地区影响更甚。11月,南美天气的变化将会成为国际豆类市场的关键因素。

图:拉尼娜与厄尔尼诺

数据来源:NOAA 国信期货研发部

2、生物柴油政策波折不断美豆油预期好转

图:原油走势

数据来源:USDA 国信期货研发部

图:美豆油消费量(月度)

数据来源:USDA、 国信期货研发部

2017年美国关于生物柴油的政策异常频繁,先是对印尼和阿根廷的进口生物柴油的倾销和不公平补贴进行调查,最终在10月23日,美国商务部发布从阿根廷和印尼进口的生物柴油存在倾销,并对这些产品征收初步反倾销税。该部门在一份声明中称,对阿根廷生物柴油征收的反倾销税为54.36~70.05%不等,而对印尼所有生物柴油征收的反倾销税为50.71%,此事终于尘埃落定。

9月份美国环境保护署(EPA)表示,公众评议是否降低2018年燃料供应中生物燃料掺混的建议数量。10月份,由22名美国众议员组成的团体也致函要求美国环境保护委员会(EPA),不要降低部分对在该国燃料供应中混合生物柴油的要求。另外,美国总统特朗普已经指示环境保护署不要调低生物燃料消费标准,并支持发展可再生燃料。

这两项生物柴油政策的最终落地,给作为主要生物柴油原料的美豆油市场带来支撑,美豆油未来需求在当前的基础上会有明显的提升。这将加速美豆油去库存化的进程。此外近期国际原油价格的走高也给美豆油带来支撑。

3、美元走强美豆与巴西大豆出口竞争

10月USDA报告下调美国大豆2017/18年度单产,但由于增加种植面积,因此大豆产量变化不大。对于11月份USDA报告就美豆单产调整,市场存在分歧。下调的理由是,美豆收割进度缓慢,据USDA作物生长最新报告,截止10月23日当周,美豆收割进度70%,低于去年同期76%,也低于五年均值73%。上调的理由是,进入10月底,美国天气转好,美豆收割进度加快。从历史上来看,从1993年至2016年,11月份USDA报告,13年上调单产,10年下调单产,这10年下调单产中,其中有9年在10月份也下调单产。从目前来看,对于单产的调整,只要单产不超过50蒲式耳/英亩,市场的反应可能都不会太大,目前对于2017/18年度丰产市场已经普遍认同。

图:美豆出口情况分析

数据来源:USDA 国信期货研发部

图:美元与雷亚尔对比

数据来源:WIND 国信期货研发部

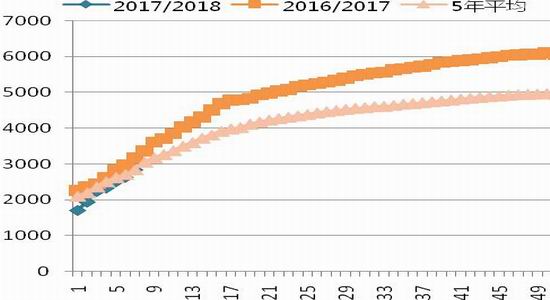

11月市场可能将焦点放在2017/18年度的库存上来。10月供需报告中连续下调两年结转库存。对于11月报告,库存能否出现变化尚不确定。尽管2017/18年度以来,美豆出口相对旺盛,但是与去年同期相比略显逊色。截至10月19日的一周,2017/18年度美豆累计销售2842万吨,较上年同期的3361万吨少499万吨,较三年均值的3158万吨少316万吨。造成美豆出口放缓的原因在于,中国采购速度不及预期。从中国9月大豆海关统计发现,9月巴西成为中国大豆主要进口国。2017/18年度美国对中国大豆出口装船量为640万吨,低于上年同期的804万吨。迄今为止,美国对中国大豆销售总量为1444万吨,较去年同期的1737万吨减少16.9%。似乎美国与巴西大豆出口竞争已然打响。

自9月份以来,巴西雷亚尔持续下跌,货币的贬值直接激励巴西农户踊跃出口大豆。截至10月25日雷亚尔报收于3.23266,较9月初已贬值近5%。从升贴水上来看,巴西12月贴水价格对美湾贴水体现出优势,巴西的高贴水和低廉的运费使其存在价格优势。目前巴西旧作大豆库存在2500万吨左右,随着美国大豆上市大豆供给压力集中体现,美国升贴水压力也将体现出来。

图:美国与巴西大豆升贴水对比

数据来源:WIND 国信期货研发部

图:美国出口到中国的数量

数据来源:WIND 国信期货研发部

此外美元的波动也将直接影响美豆的出口情况。进入11月份,正处于美豆出口销售的关键窗口期。10月中旬以来,美元走强,特朗普一系列政策改革正在进行中,市场质疑声音不断。美元的走强,直接削弱了美豆出口的价格竞争优势。在升贴水和汇率等诸多不确定下,美豆出口能否在与巴西的竞争中获胜仍有阻力。

4、大豆到港预期增加豆粕库存或将回升

国家粮油信息中心统计,2016/17年度(10月至次年9月)我国累计进口大豆9350万吨,高于此前预计的9200万吨,较上年同期的8323万吨增加12.3%。大豆进口量大幅增加的主要原因有:一是国内豆粕与其它杂粕相比,性价比优势凸显,替代需求增加,饲料配方中豆粕添加比例上调至历史最高。二是生猪压栏严重,料肉比提高,增加饲料消费量。自2017年8月份以来国内油厂大豆压榨利润持续良好,豆粕消费居高不下,油厂持续积极采购四季度船期大豆。预计10月份大豆到港量在750万吨左右,11月900万吨左右,12月800万吨左右,四季度大豆到港总量在2450万吨左右,高于上年同期的2205万吨。

图:进口大豆到港量

图:压榨企业利润

数据来源:WIND 国信期货研发部

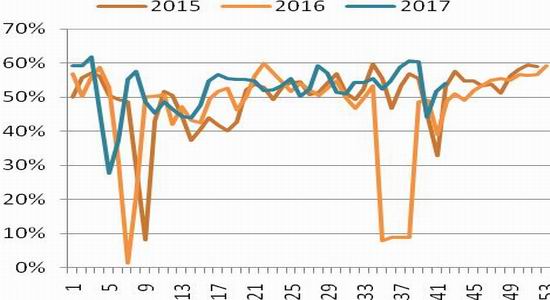

尽管国内油厂压榨利润可观,但是油厂开工率并没有出现大幅提升。10月底,大豆压榨产能利用率为52.02%,整体处于中等偏低的水平上。造成主要原因在于部分地区大豆到港延误,导致油厂被迫停工。10月底华北部分油厂仍将短暂性停机等待大豆到港。11月预计大豆到港进程加快,油厂开工率有望回升。

从豆粕消费来看,9月能繁母猪存栏环比下0.7%,能繁存栏自5月份以来连续下滑,由于2017年是全国禁养区猪场完成关闭或搬迁的最后期限,草根调研发现多地禁养区内养殖场正加紧关闭或搬迁,环保压力仍然是压制当前行业产能恢复的主要因素,预计短期能繁存栏维持底部震荡趋势。当前我国生猪养殖行业正进入规模化扩张加速阶段,龙头企业扩张非常明显。2017年牧原股份全年出栏达750万头左右,同比大增140%,天邦股份全年出栏100万头以上,同比大增70%,未来出栏量有望持续高增长。规模化养殖的扩张整体有利于饲料的消费。

图:油厂开工率

数据来源:WIND 国信期货研发部

图:生猪存栏与能繁母猪对比

数据来源:WIND 国信期货研发部

10月中旬以来,当前国内豆粕需求较好,基差销售量大,豆粕库存持续下降,目前华北地区豆粕库存下降明显,华东地区豆粕已经出现偏紧局面。市场预计11月5日前后,会有进口大豆陆续到港,国内油厂开工率增加,豆粕供应量会有所宽松。目前华北地区饲料厂物理库存在10天左右,合同+物理保持25天以上,山东饲料厂物理库存在13-15天,目前大多以执行合同或随用随买为主。由此可见,进入11月份,随着进口大豆到港量的增加,豆粕库存有望回升。

图:豆粕库存

数据来源:天下粮仓 国信期货研发部

图:豆粕未执行合同

数据来源:天下粮仓 国信期货研发部

二、策略概述

基于前面分析,我们认为油脂消费旺季或将到来,有望带动大豆的需求,豆粕库存有望走高。综合看,

建议可以投机做多大豆或者豆油,或者投机做空豆粕。也可以考虑多大豆空豆粕套利操作。

三、风险控制

操作计划:

做多大豆A1805合约,在3700-3750区间买入做多200手,止损区间3600-3700,目标止盈价3900-4000;

做多豆油,在6200-6300区间买入做多豆油Y1805,止损区间6000-6100;目标止盈价6600-6800;

做空豆粕M1805合约,开仓做空区间2600-2800,止损区间2800-2900;目标止盈价2300-2500。

国信期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏