核心要点

基本面:OPEC延长减产,美国原油库存下降,国际原油多空拉锯,原料价格稳中有升。石化企业挺价出货,聚烯烃行业利润可观,刺激新产能投放。装置集中检修结束,开工维持高负荷运行。石化库存低位反复,去库存进展受阻。盘面升水外盘,后期将面临进口货源压力。LLDPE下游需求整体表现一般,PP下游需求季节性转弱。环保督查关停整改,塑料制品企业开工受限,打压备货积极性。但长期来看,供应增速大于需求增速,目前消费低迷,后市维持震荡下行的空头操作思路。

策略:

中长期:第四季度市场预期偏弱,季节性淡季消费转弱,聚丙烯成本端缺乏支撑。虽然石化企业挺价意愿较强,十九大之后环保检查力度会趋弱。第四季度国内聚丙烯新增产能投放,后期供应增加,需求下降,预计国内塑料、pp维持筑顶走势,中长期在压力位置抛空。

风险提示:环保执行力度;宏观数据改善。

1. 行情回顾

LLDPE和PP均为塑料品种,二者基本面具有较强关联性,走势高度相似。

年初在OPEC减产刺激下,市场对2017年油价寄予较高期望,LLDPE和PP受到情绪提振,一度分别达到10600元/吨和9550元/吨高位。但随后证明,OPEC减产执行力度不及预期,美国页岩油产量迅猛增长,豁免国利比亚和尼日利亚大量复产,原油多空拉锯旷日良久。聚烯烃石化库存春节后累积至百万吨高位,春季地膜需求旺季不旺,造成塑料品种深幅重挫,LLDPE和PP分别下探8500元/吨和7450元/吨。

5—6月聚烯烃装置迎来密集检修,石化大厂纷纷停车,供应压力暂时减小。此外由于价格走低,内外盘出现大幅倒挂,进口亏损而出口及转口贸易增加,后续到港缩量明显。石化库存较长时间内仍居高不下,但去库存效果已经有所显现。二季度塑料品种在检修利好推动下,震荡筑底企稳,反弹空间有限。

进入三季度,基本面利空因素在震荡下跌中得到消化,已反映在前期低迷的价格上。塑料下跌动能减弱,大宗商品普涨的背景下,市场情绪整体向好,带动塑料在内的化工板块反转突破。塑料供给侧改革下半年得到落实,一系列环保政策频繁出台,力度之大前所未有。LLDPE和PP中期趋势反转得到确认,分别突破10000点和9000点整数大关,目前多空双方围绕这一关口展开争夺。

图表1 LLDPE/PP主力合约收盘价

数据来源:wind,中投期货研究所

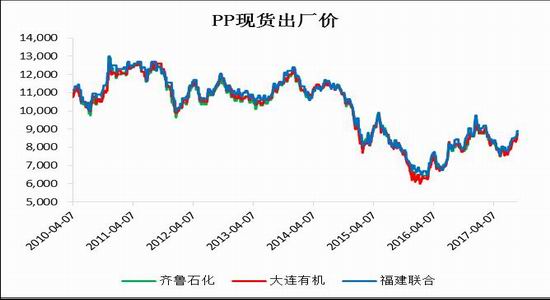

图表2 LLDPE/PP现货出厂价

数据来源:wind,中投期货研究所

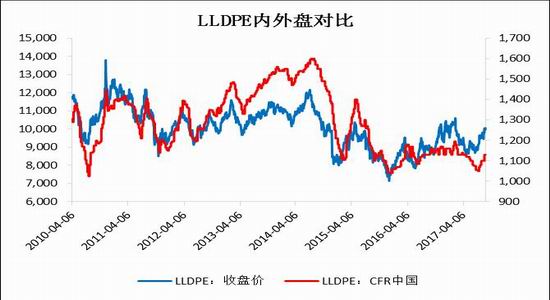

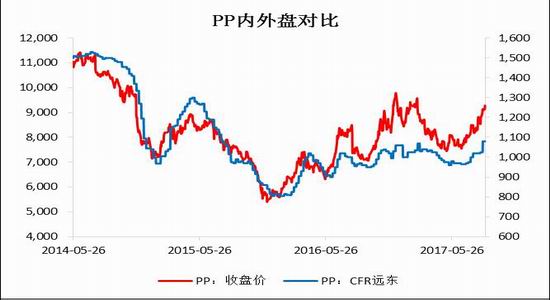

图表3LLDPE/PP内外盘对比

数据来源:wind,中投期货研究所

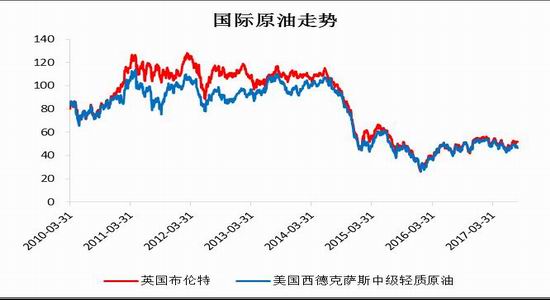

2. 原油市场

EIA数据显示,美国原油库存录得减少539.2万桶,连续九周下降利多油价。

国际能源署IEA报告显示,7月OPEC原油产量增加23万桶/日至3284万桶/日,为今年以来的最高水平,主要原因是豁免国利比亚和尼日利亚产量迅速复苏。OPEC减产协议延长至明年一季度,但实际执行率递减,5月尚有95%,6月骤减至78%,7月降至75%,为减产协议签署以来的最低水平,有消息称OPEC执行率目前已大幅回升。沙特承诺8月深度削减出口100万桶/日,将出口量限制在660万桶/日以内。石油咨询机构PetroLogistics称,受沙特加大减产力度影响,预计8月OPEC原油平均供应量为3280万桶/日。

OPEC预计,2017年全球原油需求预期为3230万桶/日,将2018年预期上调22万桶/日至3242万桶/日。国家统计局数据,7月国内原油产量1624.9万吨,同比减少2.9%,炼厂原油加工量下降,可能预示今年中国原油需求的迅速增长将放缓。中国海关数据,7月俄罗斯对华出口原油497万吨,约合117万桶/日,同比增长54.1%,俄国连续五个月成为中国最大原油进口国。

国际原油风险因素:厄瓜多尔宣布退出OPEC减产协议,但沙特介入后改称将遵守之前的承诺。厄瓜多尔原油产量无足轻重,但此事反映出产油国内部对减产存在较大分歧。作为对委内瑞拉制宪大会选举的反应,美国政府考虑对委内瑞拉石油业进行制裁。委内瑞拉陷入资金困境,已无法维持其油田运营,原油产量下降之势加剧,对全球能源格局形成潜在扰动。飓风哈维登陆美国原油主产区德克萨斯州,成为近13来美国本土遭遇的最强风暴,导致相关油田、炼厂和港口关闭,已经对墨西哥湾沿岸约四分之一的原油产能造成重大影响。

著名原油交易员Andy Hall表示,OPEC延长减产协议的讨论释放出油价疲软的信号,明年原油市场基本面将恶化,美国页岩油公司仍可在产量增加的情况下盈利。

图表4 国际原油走势

数据来源:wind,中投期货研究所

3. 上游原料

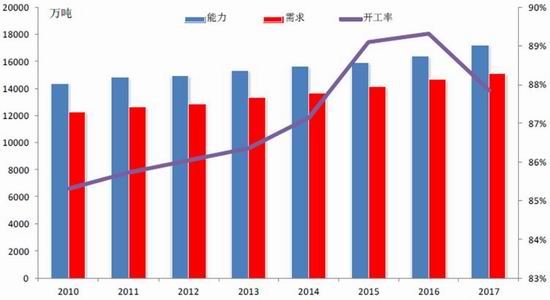

2017年全球将新增乙烯产能835万吨/年,其中北美新增产能155万吨/年,亚洲新增487万吨/年,乙烯开工率可能下降到87.4%左右。2017年全球将新增丙烯产能610万吨/年,其中亚太地区新增510万吨/年,由于产能增长快于需求增长,丙烯开工率将下降到79%以下。

图表5乙烯产能开工

图表6 丙烯产能开工

数据来源:中石化经济技术研究院

图表7上游原料价格

数据来源:wind,中投期货研究所

4. 塑料供给

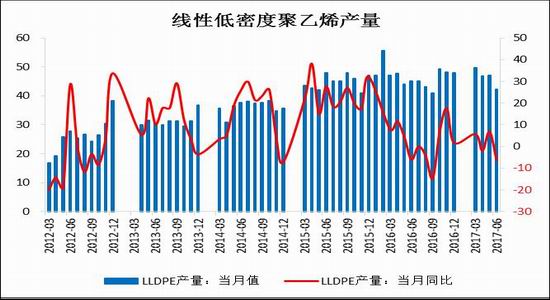

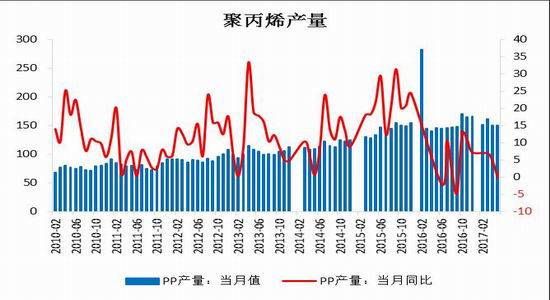

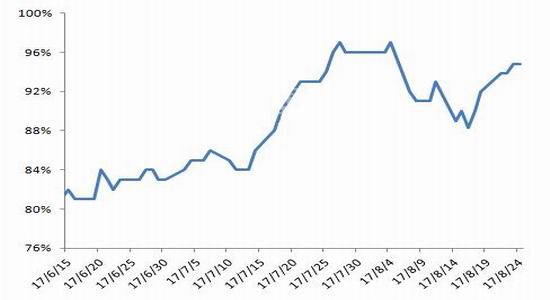

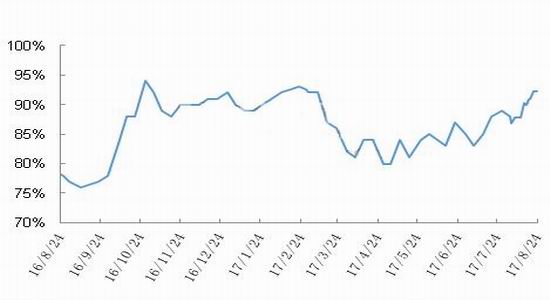

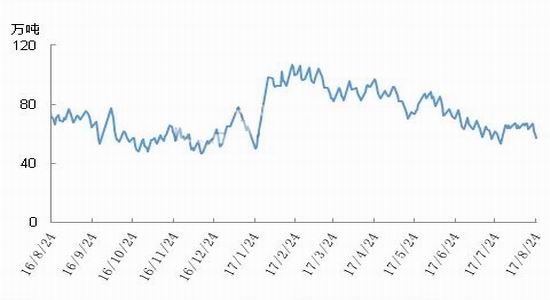

聚烯烃行业利润较为可观,目前石化企业生产每吨PE和PP的平均盈利分别在2800元和2000元左右,刺激新产能投放积极。尽管油价走低使油制烯烃成本降低,削弱煤化工的成本优势,但煤制烯烃项目近年来仍保持盈利,且适应我国能源结构,未来一段时期内仍将是聚烯烃产能扩张的主力。大唐多伦已产出聚丙烯10.7万吨,中天合创鄂尔多斯12万吨聚乙烯装置试车成功,神华煤制油项目四季度大概率投产。二季度集中检修兑现后,除偶有故障停车外,聚烯烃装置常态化维持高负荷运转,目前PE装置检修率4.3%,PP7.2%。石化库存在60万吨相对低位上反复,去库存进展受阻。由于期货高升水刺激套保需求,前期石化库存大幅下降,但很大程度上只是由显性转化为隐性,并未有效得到消化。截至9月15日当周,国内PP库存环比增加8.66%,其中石化企业库存、港口库存上升,贸易商库存下降。主要原因是期价转跌,代理商放慢采购速度,石化库存在装置开工率低位下继续增加。

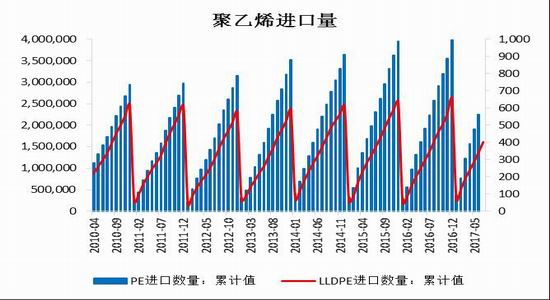

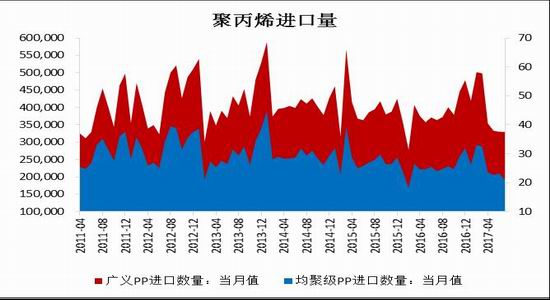

LLDPE和PP内外盘顺挂,价差分别扩大至726元/吨和366元/吨,进口套利窗口开启,伊朗低价货源大量涌入。美国石油企业纷纷推出新的石化项目,对原油精炼过程中产生的廉价副产品充分加以利用。这将使美国成为塑料产品主要输出国,对中国出口造成影响。下半年美国本土乙烷裂解项目集中投产,包括埃克森美孚公司、雪弗龙菲利普斯和陶氏化学三套大型聚乙烯装置在内,全面运行将新增PE产能总计300万吨。随着页岩油产量激增,美国进口货源具备成本优势,将对亚洲尤其国内聚烯烃市场造成冲击。

图表8LLDPE/PP产量

数据来源:wind,中投期货研究所

图表9PE装置开工率

图表10 PP装置开工率

数据来源:卓创资讯,中投期货研究所

图表11聚乙烯新增产能

数据来源:中石化经济技术研究院

图表12聚丙烯新增产能

数据来源:中石化经济技术研究院

图表13聚烯烃石化库存

数据来源:wind,中投期货研究所

图表14PE/PP进口量

数据来源:wind,中投期货研究所

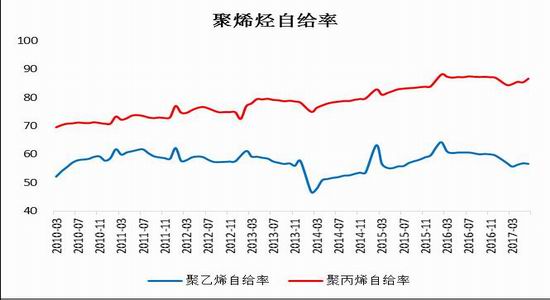

图表15聚烯烃自给率

数据来源:wind,中投期货研究所

5. 终端需求

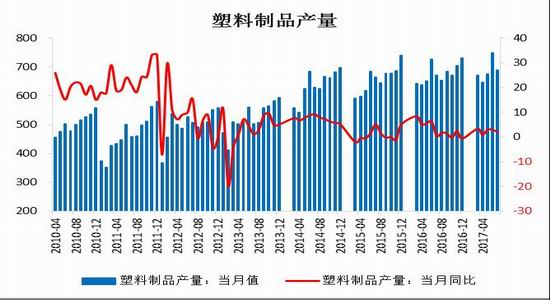

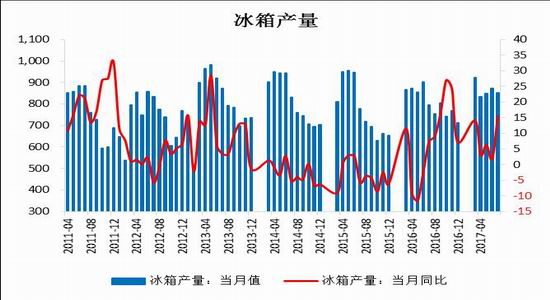

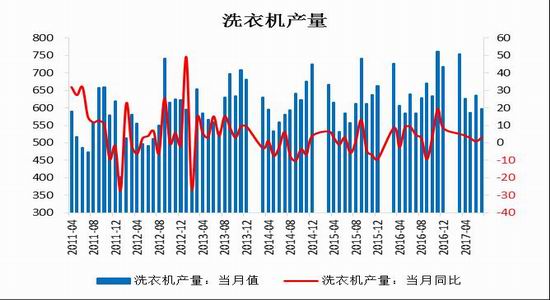

需求整体表现一般,厂家采购追涨意愿不强,实盘成交跟进不力。7月中国塑料制品产量689.5万吨,同比增加2%;今年前7个月总计生产塑料制品4530万吨,同比增长3.7%。作为塑料下游相关产品,汽车消费存在明显的季节性规律,每年一般在3月见顶回落,年中为传统淡季,金九银十恢复好转,年底进入旺季。由于厂商多以销定产,生产和销售具有高度的一致性,因而对塑料的需求呈现两边高中间低的态势。家电行业形成以塑代钢的趋势,对于普通冰箱产品,塑料材质部件占整体近70%,质量占总重约40%。冰箱销售在天气炎热时处于旺季,对塑料具有一定支撑。9—10月农膜传统行情即将到来,正常会呈现供需两旺格局,但由于生产过程中造成废气排放等污染,农膜开工增长被环保政策所制压。厂商开工已经有所提升,大型农膜厂开机率60%—80%,中型农膜厂开机率30%—50%,众多小企业则面临整顿甚至关停。环保督查对下游备货积极性造成打击,农膜旺季需求或不及预期。

图表16聚烯烃表观消费量

数据来源:wind,中投期货研究所

图表17塑料制品产量

图表18 塑料薄膜产量

数据来源:wind,中投期货研究所

图表19农用薄膜产量

图表20汽车产量

数据来源:wind,中投期货研究所

图表21冰箱产量

图表22洗衣机产量

数据来源:wind,中投期货研究所

6. 宏观数据低于预期

首先,工业生产、固定资产投资、社会消费品零售总额三大需求指标回落显著。规模以上工业增加值增速从6月的7.6%,下降到7月的6.4%,再下降到8月的6.0%,呈快速下滑态势。固定资产投资增速(累计同比)6~8月分别为8.6%、8.3%、7.8%,呈加速下滑态势。其中房地产开发投资增速为7.9%,与7月持平,低于之前月份的8.5%以上。考虑到房地产开发投资中土地购置费的增长,用于建筑安装工程部分的增速还要更低。

9月15日中国人民银行发布的金融和社会融资规模数据,似乎传达相反的信息。其中,社会融资规模的大幅增长,显示经济活动可能依然活跃。然而,仔细分析之下,社融数据并不乐观。

首先,尽管8月社融增加了1.48万亿元,但是比去年同期仅仅多增186亿元。其次,结构上,很大比例的新增社融是房贷而不是企业贷款,与直接的生产活动无关。考虑到房地产调控的力度很紧,短期内难言放松,8月社融的增加更多是居民购房需求的一次实现。8月的数据符合之前笔者的三季度“隐忧已现,经济或小幅下行”的预期。7月、8月数据的连续下行,显示紧缩力量在不断加强。

8月月度经济数据,工业、投资及零售消费增速全线回落,暗示下半年经济的下行压力。

7. 总结建议

8月月度经济数据,工业、投资及零售消费增速全线回落,暗示下半年经济的下行压力。

第四季度市场预期偏弱,季节性淡季消费转弱,聚丙烯成本端缺乏支撑。虽然石化企业挺价意愿较强,十九大之后环保检查力度会趋弱。第四季度国内聚丙烯新增产能投放,后期供应增加,需求下降

LLDPE下游需求整体表现一般,pp需求趋弱。工业生产、固定资产投资、社会消费品零售总额三大需求指标回落显著。规模以上工业增加值增速从6月的7.6%,下降到7月的6.4%,再下降到8月的6.0%,呈快速下滑态势。技术上,LLDPE和PP均已完成倒V型顶部反转形态,后期关注前期的高点阻力。塑料品种整体维持筑顶观点后期可以考虑逢30日均线抛空的操作思路

策略

中长期:第四季度市场预期偏弱,季节性淡季消费转弱,聚丙烯成本端缺乏支撑。虽然石化企业挺价意愿较强,十九大之后环保检查力度会趋弱。第四季度国内聚丙烯新增产能投放,后期供应增加,需求下降,预计国内塑料、pp维持筑顶走势,中长期在30日均线压力位置抛空。

【风险点】环保执行力度;宏观数据改善。

中投期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏