主要逻辑:

1.美豆丰产坐实且新豆上市在即,南美虽天气不利但并未影响播种进程,国内大豆压榨量、开机率及库存均高企,而下游需求迟迟未有起色,整体预期偏空;

2.当前豆粕期权的隐含波动率与期货的历史波动率均处于低位,并且有企稳回升的信号,因此做多波动率策略较为合适;

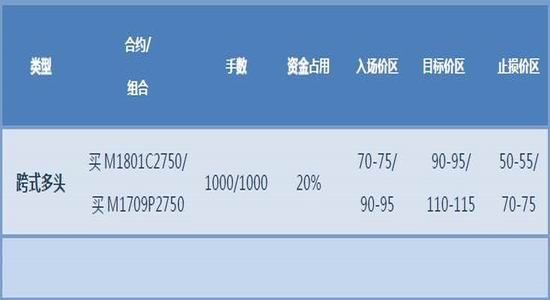

3.我们选择简单的买入跨式期权组合,利用平值的看涨与看跌构建跨式组合,买入M1801C2750-买入M1801P2750,并且等待至组合delta尽可能大的时候开仓入场,以最大化豆粕价格突破时期权组合的盈利。

风险因素:

1.USDA美豆季度库存报告不及预期,新豆收割进度受意外因素推迟,美豆出口销售依然强劲;

2. 南美天气突变阻碍新豆播种 。

1、豆粕期货行情回顾

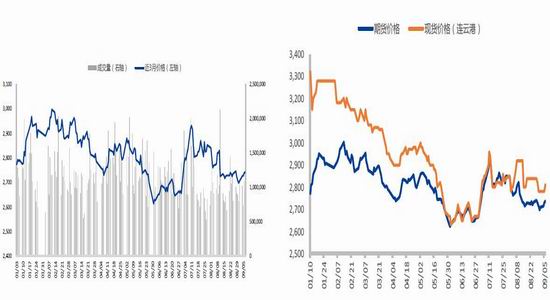

上周五受USDA美豆出口销售良好影响,美豆上涨1.50%,突破980支撑位,国内连粕因叠加需求旺盛因素涨幅达1.79%,本周一更是站稳2800一线。但好景不长,周二USDA作物周报显示美豆收获进展顺利,目前已达10%,而国内节前备货也进入尾声,成交量下滑至10万吨正常常水平,自周二起连粕开启跌势,今日一度大跌1.52%,冲破40日均线支撑位,减仓更是达20万手,饲料板块整体日流出资金逾10亿。

截止9月21日当周,美豆17/18年度净销售298.27万吨,出口量98.54万吨,其中中国采购量为140.28万吨,进口量为67.26万吨。今晚将公布USDA季度库存报告,分析师平均预计截止9月1日美豆库存料为3.39亿蒲式耳,高于去年同期的1.97亿蒲式耳,也为十年来最高水平,除非下周10月3日美豆收割进度缓慢,10月5日出口销售数据保持强劲,否则美豆都将承压下跌。

截止9月22日,全国油厂大豆压榨量201.98万吨(出粕160.57万吨,出油36.35万吨),较上周195.55万吨增长3.28%,大豆压榨产能利用率为60.64%,较上周58.72%增长1.92%,国内沿海主要地区油厂豆粕库存83.77万吨,较上周+1.55%,较去年同期+45.45%。压榨量、开机率及库存均处于高位。下周国庆假期,部分油厂停机,预计大豆压榨量降至170万吨,而节后油厂重启后压榨量将再度回升至180万吨以上,库存或继续积累。

对于十月的行情,我们认为整体仍偏空,美国丰产坐实且新豆上市在即,南美虽天气不利但并未影响播种进程,国内大豆压榨量、开机率及库存均高企,而下游需求迟迟未有起色,预计连粕将进一步下跌至前低2644附近,但不排除USDA报告偏多及南美新豆播种推迟的意外因素。

图1豆粕收盘价与成交量 图2豆粕现货价格相对坚挺

图3大豆周度压榨量及开机率高位下滑 图4CBOT大豆和豆粕低位反弹

数据来源:Wind、兴业期货研究咨询部

2、豆粕期权波动率分析

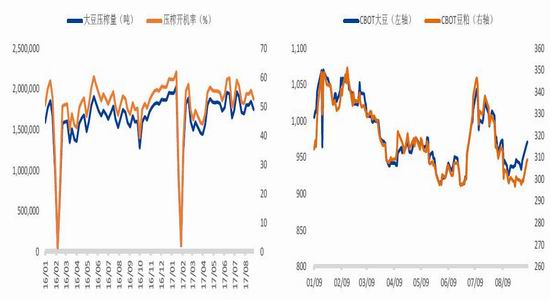

下左图为豆粕活跃期货合约的历史波动率锥,通过观察可知,短期的历史波动率(30天)从25分位与中位数之间下滑至25分位下方,并且接近历史最低,自我们上次的“豆粕波动率高估”的判断后,经过三周,短期波动率如期下滑,其余各周期历史波动率变化不大;

右图则刻画了豆粕主力M1801期权的隐含波动率水平与相应合约(目前的活跃合约)的30日历史波动率水平,在近日均出现大幅下滑之后,开始企稳;

近期豆粕期货震荡区间扩大,并且形成短暂性的趋势性走势,结合上述对豆粕期货历史波动率的位置,豆粕期权隐含波动率与期货历史波动率的关系看,目前豆粕期权的隐含波动率已处于历史地位,并且出现企稳回升的信号;

国庆之初,也就是今日,即将公布库存报告,而节后第三天,则将公布定产报告,这均将对休市九天的内盘豆粕形成较大冲击,因此我们的理想国庆持仓策略应该是买入跨式组合,做多波动率。

图5豆粕期货历史波动率锥 图6豆粕期权隐含波动率与30天历史波动率

数据来源:Wind、兴业期货研究咨询部

3、交易策略(2017.9.29)

国庆之初与节后首周陆续有影响较大的报告公布,期间休市九天的内盘豆粕将受到较大的冲击,再结合目前历史波动率与隐含波动率均处于历史低位,并有企稳回升的迹象因此我们应买入跨式组合,行权价选择目前价位附近的平值位置:2750,分别买入M1801C2750-买入M1801P2750;

因我们希望在持仓期间,豆粕价格会出现大幅的变化,突破目前所处的区间,从而为我们的买入跨式期权组合带来盈利,因此理论上来讲,无论向上还是向下突破,我们都希望突破后,组合产生的盈利能够最大化,换而言之,应追求最大化的组合delta值,才能在价格突破上边界或者下边界时,最大化盈利;

而对于delta值的方向,我们不去作过多的判断,较大的正值或较大的负值对我们的组合都是有利的。

图7买入跨式

数据来源:Wind、兴业期货研究咨询部

兴业期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏