内容提要:

标的基本面:美豆丰产及中国巨大的大豆港口库存给市场带来巨大压力;豆粕需求又受到环保对生猪去产能的巨大压力,整体基本面偏空的氛围使得豆粕期价维持低位。但偏空的基本面已充分反映在了当前的价格之中。由于缺乏超预期利空催化剂,豆粕价格呈现下行空间有限的磨底走势。

期权盘面:期权隐波处于历史均值偏低状态,市场情绪清淡,主力期权合约在2650和2750上积累大量持仓,显示是较强的支撑位和阻力位,市场整体处于区间震荡状态。

交易策略:

单边策略:豆粕当前多空难分伯仲,可在回调时存在安全边际的情况下逢低做多,高位及时止盈。参考区间2650-2750。逢低买入看涨期权,逢高卖出看涨期权。

组合策略:卖出宽跨式来赚取期权时间价值。建仓时,根据隐含波动率变化,当隐波较高大于0.18时,可建立2650-2750的卖出宽跨式组合。

1.上游大豆:延续丰产格局

1.1全球大豆

北京时间9月13日凌晨,美国农业部(USDA)最新月度供需报告出台,报告对于全球大豆供需状况做出最新预估。我们汇总整理如下:

表1:2017年9月美国农业部公布的世界农业供需报告(WASDE)关键数据

资料来源:USDA、国泰君安期货金融衍生品研究所

我们认为,9月USDA月度供需报告略微下调2017/18年度全球大豆库存,从而2017/18年度全球大豆库存消费比也略有下降。从边际变化上看,这次调整略微偏多;不过,从总量上看,2017/18年度全球大豆库存和库存消费比依然居高不下,因此库存消费比的小幅调整,对于提振价格的作用有限。

图1全球大豆产量维持高位 图2全球大豆库存消费比小幅回调

资料来源:Bloomberg、国泰君安期货金融衍生品研究所

1.2美国大豆

9月USDA报告对2017/18年度美国大豆供需平衡表所做的关键性调整有:

表2:美国大豆单产上调,总产创新高

资料来源:USDA、国泰君安期货金融衍生品研究所

本次报告小幅上调美豆单产预估,从而总产量有所增加,但由于出口上调和期初库存的下降,故美豆期末结转库存略微下降,对美豆价格影响中性。同时,由于本次报告仅小幅上调美豆单产预估,在9月之后,美豆单产情况已趋于明朗,后期再度大幅上调单产的概率下降,对今年美豆出现“高单产”的担忧下降,存在部分利空出尽影响。

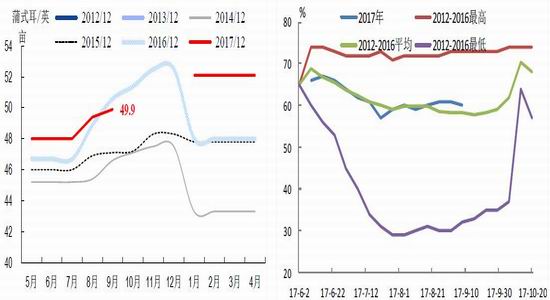

图3美豆单产继续上调 图4美豆生长优良率高于近4年平均水平

资料来源:Bloomberg、国泰君安期货金融衍生品研究所

整体来看,由于本次报告上调美豆单产预估,故美豆价格上涨空间有限;同时又由于报告仅仅是小幅上调单产预估,后期再次大幅上调的概率下降,所以预计美豆价格下跌空间也有限。总体而言,从月度级别来说,预计美豆还是以低位区间运行为主,运行区间940-1000美分/蒲为主。

2.中国:大豆港存压力边际缓解,豆粕供需改善

虽然目前中国大豆港存较高,维持在接近680万吨水平;但从目前大豆到港消息来看,市场预期9月份大豆到港量可能会略低于市场的实际压榨需求,预计到货量将在670-700万吨之间,边际上有望缓解港口的大豆供应压力。虽然目前终端采购心态仍较谨慎,但从边际以及预期角度分析,近期大豆的压榨利润持续好转,加上10月至年底节假日较为集中,为传统的备货期,豆粕需求有望向好,9月油厂豆粕供需有望转向紧平衡状态。

图5中国港口大豆库存保持高位 图6中国大豆压榨利润持续回升

资料来源:Bloomberg、国泰君安期货金融衍生品研究所

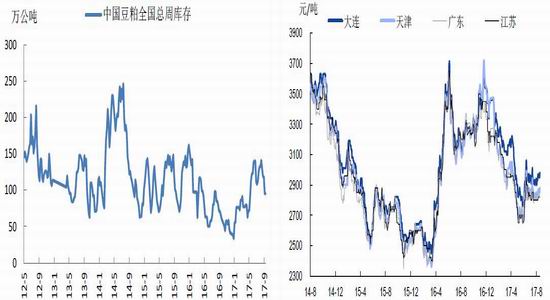

近期全国豆粕库存整体进入到季节性回落阶段,截至到9月15日,全国豆粕周库存为95.34万吨,低于2012年至2016年115万吨的平均水平。豆粕现货价格方面,大连、天津、广东、山东等监测地区豆粕价格出现小幅回升。

图7国内豆粕库存回落 图8豆粕现货价格小幅回升

资料来源:Bloomberg、国泰君安期货金融衍生品研究所

3.豆粕需求端:缓慢恢复

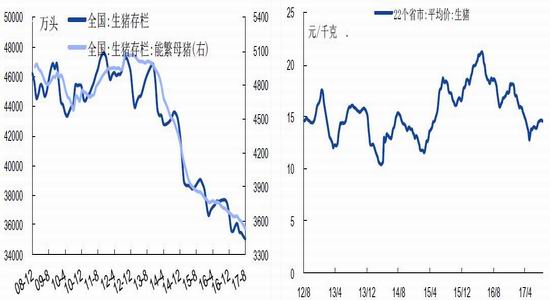

3.1产能端:生猪、能繁母猪存栏量维持最低位

近五年,我国生猪存栏量延续下行态势。截止到2017年8月,我国生猪存栏量为3.5亿头,较2011年11月的高点下降1.26亿头。但从生猪价格来看,整体价格走势并未出现下滑。2016年6月甚至触及21.2元/千克的阶段性高点。可见此次生猪存栏回落并非受到需求下滑等因素的直接影响。

实际上,近年来我国环保政策持续趋严,要求行业以规模化发展。原先散户养殖较多的情况出现扭转,中小型猪场数量迅速下降,行业开始快速整合。2016年12月,国务院发布通知要求在2017年底前全国所有禁养区的猪场都要完成关闭或搬迁。2016年南方水网地区由于区域调整优化和直接减量影响,已累计减少生猪1600万头,全国超过20个省份划定禁养区导致生猪存栏减少了3600万头。

图9全国生猪存栏量仍未出现见底信号 图10生猪均价维持平稳

资料来源:Wind、国泰君安期货金融衍生品研究所

环保压力下产能退出的边际影响正在减弱

目前已临近四季度,禁养区猪场拆迁工作进入收尾阶段,我们认为当前环保边际影响减弱。而受生猪去产能影响,生猪养殖盈利出现持续回升。自2017年5月以来生猪养殖利润触及阶段性底部,目前自繁自养盈利已处于接近300元左右位置,外购仔猪盈利在50元左右。在养殖户实现养殖利润下,当前养殖的补栏意愿强劲,未来存栏有望探底企稳的可能性正越来越大。

从饲料产量来看,2017年上半年,根据农业部对180家企业饲料的重点跟踪,上半年饲料总产量903.6万吨,同比下降0.9%,整体上呈小幅下降态势。分品种看,猪饲料累计产量385.8万吨,同比增长10.4%;蛋禽饲料159.7万吨,同比下降11.0%;肉禽饲料229.9万吨,同比下降4.8%;水产饲料64.3万吨,同比下降5.6%;反刍饲料54.1万吨,同比下降17.0%;其他饲料10.0万吨,同比增长17.6%。由此可见,今年上半年饲料产量整体下滑,不过猪饲料产量同比小幅上升。未来若生猪补栏力度加大,豆粕的饲料需求有望回升。

图11生猪养殖盈利探低回升,养殖户补栏意愿足 图12禽类养殖利润近期回升明显

资料来源:Wind、国泰君安期货金融衍生品研究所

4.市场舆情有望转暖

生物质能政策推广

近日,国家发展改革委、国家能源局等十五部门联合印发《关于扩大生物燃料乙醇生产和推广使用车用乙醇汽油的实施方案》。根据方案要求,到2020年,我国全国范围将推广使用车用乙醇汽油。这将极大地刺激燃料乙醇对玉米的需求,有利于化解政策性库存高企的问题,促进农业供给侧结构性改革。虽然此次政策仅提到乙醇,但由于大豆可以作为生物柴油的原料,实际上生物燃料的推广使用对大豆也有一定利多支撑。从世界范围来看,世界各国大都曾出台政策发展生物燃料乙醇等生物质能产业。世界生物燃料乙醇生产消费规模,从2005年的3628万吨,快速增加到2016年的7915万吨。据不完全统计,已有超过40个国家和地区推广生物燃料乙醇和车用乙醇汽油,年消费乙醇汽油约6亿吨,占世界汽油总消费的60%左右。此前美国就曾传言白宫或将允许提高乙醇在汽油中的掺入比例,而带动相关农产品出现一波大涨。我们认为政策大方向已定的情况下,后期不排除出现相关实施细则落地,从而给玉米及豆类市场链条带来较暖的政策环境。

通胀预期有望回升

8月CPI同比回升0.4%至1.8%,高于市场预期。其中食品受季节性影响环比上涨1.2%,加上去年的低基数效应,此次食品价格涨幅明显。从分项来看,鸡蛋环比上涨13.5%,蔬菜环比上涨8.5%,是贡献食品价格上涨的主要因素;而猪肉价格季节性环比上涨1.3%,但同比-13.4%,不过降幅缩窄。自去年年底PPI持续走高后,目前CPI有后来居上态势,市场通胀预期普遍抬头,在这种情况下,对农产品的市场氛围有望整体转多。

图13CPI、PPI剪刀差缩窄 图14CPI中猪肉、蛋同比增速回升

资料来源:Wind、国泰君安期货金融衍生品研究所

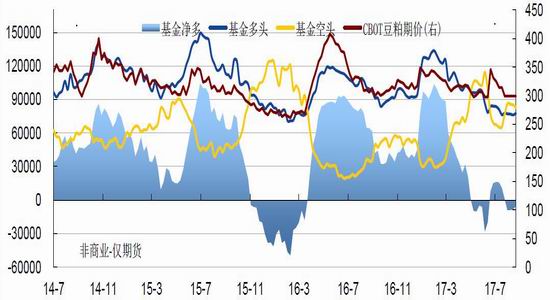

5.持仓分析:多空分歧并不明显

从CFTC公布的持仓报告数据来看,由于豆粕行情持续的震荡,CBOT豆粕非商业头寸持仓多空分歧并不明显。从期货加期权或单独从期货持仓数据来看,非商业基金净多头自8月中旬由正转负后,从9月开始,基金净空持仓量减少,但整体并未透露出明显的看多或看空情绪。

图159月来CBOT豆粕期货非商业头寸净空减少

资料来源:Bloomberg、国泰君安期货金融衍生品研究所

图169月来CBOT豆粕期货加期权非商业头寸净空减少

资料来源:Bloomberg、国泰君安期货金融衍生品研究所

6.期权盘面:显示豆粕弱势震荡概率较大

6.1期权交易信息

上周豆粕期权总成交量达到132548手,持仓量达到1105576手。豆粕M1801活跃期权合约成交量达到98112手。最新交易日9月15日,关于豆粕期权的市场交易信息可参见下表3所示。

表3:豆粕期权1801合约行情统计

资料来源:Wind、国泰君安期货金融衍生品研究所

6.2期权波动率信息

波动率为期权定价的关键因素,更是衡量期权价格高/低估的唯一指标。我们综合比较隐含波动率和历史波动率的大小来预估商品期权定价的合理状态。

图17豆粕期货价格和30日波动区间幅度 图18豆粕历史波动率及隐含波动率

资料来源:Wind、国泰君安期货金融衍生品研究所

图17和图18分别展示了豆粕期货30日波动区间幅度和期权隐波的走势。图17展示的是豆粕期货30个交易日内最高价除以最低价的计算结果,来衡量豆粕期货的波动幅度,直观数据表现来看,豆粕期货价格处于箱体中部位置,波动幅度也处于较小的阶段,我们预期豆粕价格延续区间震荡概率较大。图18展示了豆粕期权主力合约ATM隐波走势和标的期货30日历史波动率,隐波整体高于历史波动率水平,且隐波近期呈现下降态势。我们预期豆粕期权隐波将维持在此水平,大幅度变动的概率不大。

6.3情绪反应

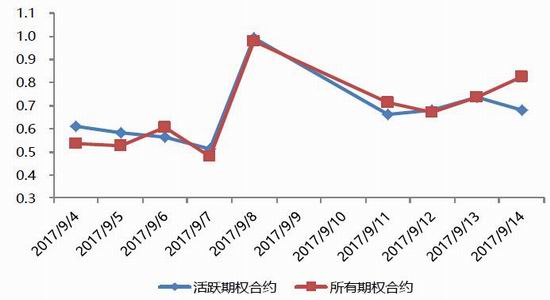

期权对市场投资者情绪最有力的反应指标莫过于成交量的PCR(put-call-ratio)指标。下图19展示了豆粕期权成交量的PCR走势。

图19:豆粕期权持仓量PCR走势

资料来源:Wind、国泰君安期货金融衍生品研究所

就当前近两周行情来看,豆粕期权近期的PCR呈现稳健的态势,维持在1的上下附件。豆粕期权Put和Call成交量之比0.9左右,显示市场情绪当前处于多空势均力敌状态。在基本面没有显著边际改变的情况下,我们预计下阶段豆粕维持区间震荡概率较大。

6.4压力位阻力位

一般经验认为,期权行权价上的持仓量在一定程度上可以反映市场支撑位和压力位信息。如下图20反映了豆粕期权在不同行权价上的持仓量信息。

图20:豆粕活跃期权合约不同行权价上的持仓量

资料来源:Wind、国泰君安期货金融衍生品研究所

将图20结合当前行情信息,M1801合约的支撑位保持在2700点,压力位维持在2750;这两个点位将会是多空重要的平衡点,一旦突破形成单边趋势的概率较大。

7.结论:豆粕维持区间思路

从基本面来看,美豆丰产给市场带来巨大压力,同时中国巨大的大豆港口库存一度令油厂失去挺价动力;豆粕需求又受到环保对生猪去产能的巨大压力,整体基本面偏空的氛围使得豆粕期价维持低位。但从影响金融市场的因素来看,这些偏空的基本面已人尽皆知,充分反映在了当前的价格之中。由于缺乏超预期利空催化剂,豆粕价格呈现下行空间有限的磨底走势。

边际角度来看,9、10月国内大豆及豆粕的供需有转紧可能。生猪行业的养殖利润在恢复,规模化养殖正逐步弥补环保去产能所带来的存栏去化;部分禽类养殖利润恢复明显,秋季补栏的概率增加,我们认为后期豆粕需求或不应过度悲观。从整个市场氛围来看,国家生物质能政策推广,通胀预期有望回升,为农产品价格营造了偏多氛围。

期权盘面来看,期权隐波处于历史平均偏低状态,市场情绪清淡,主力期权合约在2650和2750上积累大量持仓,显示是较强的支撑位和阻力位,市场整体处于区间震荡状态。

8.期权交易策略

8.1单边策略

如前所述,整体上,操作策略来说豆粕当前位置不宜过分看空,可在回调时存在安全边际的情况下逢低做多,高位及时止盈。参考区间2650-2750。逢低买入看涨期权,逢高买入看跌期权。

8.2组合策略

鉴于豆粕整体处于区间震荡,操作上可选择卖出宽跨式来赚取期权时间价值。建仓时,根据隐含波动率变化,当隐波较高,即大于18%时,可建立2650-2750的卖出宽跨式组合。

国泰君安

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏