核心矛盾:

1、钢厂环保限产影响供应,成材强,炉料弱,黑色整体偏强。经过粗略测算,2+26城市共涉及粗钢产能接近4亿吨,焦炭产能接近1亿吨。目前全国高炉有效产能利用率90%左右,如果严格按照高炉产能50%限产,2+26”城市从11月中旬到次年3月底,预计减少粗钢3000-4000万吨产量,减少焦炭需求1500-2000万吨左右。而焦化厂自10月1开始限产到3月底结束,影响供应1000万吨左右,综合考虑焦炭过剩500-1000万吨,而焦化和钢厂的限产对焦煤铁矿的需求影响最大,将较少炼焦精煤需求1400万吨左右,减少铁矿石需求4800-6400万吨。

2、铁矿石发运逐步回升,结构性矛盾有望缓解。

在供应环比回升(不考虑大矿调整发货节奏),需求大幅减弱的背景下,港口库存在未来半年有上冲1.6亿吨以上。粗略测算,四季度外矿发中国量环比三季度增加1500万吨,需求环比减少2400-3200万吨,库存预估环比增加3900-4700万吨至1.7-1.8亿吨。3、焦煤焦炭:焦煤供应短期偏紧,中期缓解,预期转差。在高炉利润超预期的背景下,部分闲置高炉复产,焦炭需求较好,而炼焦煤供给端接连发生事故,3-4月份的澳洲洪水事故曾引发澳洲煤大涨,4-5月份澳洲煤发运量大幅下降;而随着下游利润的好转,炼焦煤需求回升,6月份下游补库引发一轮上涨;紧接着7-8月份蒙古发运量下降,国产煤矿事故影响生产均对供应产生影响,双焦上涨此起彼伏。进入9月份,焦煤维持供需偏紧局面,焦炭上涨接近尾声。短期偏强,四季度随着下游环保限产,供需转弱。

交易策略:

(1)铁矿试空,区间580-650,目标400-450。(2)焦煤,区间震荡,1000-1600;(3)焦炭,区间震荡,1800-2600;(4)买焦煤抛铁矿。

2017年黑色板块交易的两个核心矛盾是去中频炉与“2+26”环保限产对成材供应的影响。上半年关闭中频炉产能1.2亿吨,影响产量6000万吨,四季度市场交易重心转移到环保限产以及十九大之前安全检查,两者均对成材供给产量较大影响。

近期《京津冀及周边地区2017-2018年秋冬季大气污染综合治理攻坚行动方案》印发,再次明确9月底前制定“2+26”城市错峰限停产方案,石家庄、唐山、邯郸、安阳等重点城市采暖季钢铁产能限产50%,以高炉生产能力计,采用企业实际用电量核实。10月初直至明年3月底,焦化企业出焦时间延长至36小时以上,城市建成区的焦化企业延长至48小时以上。

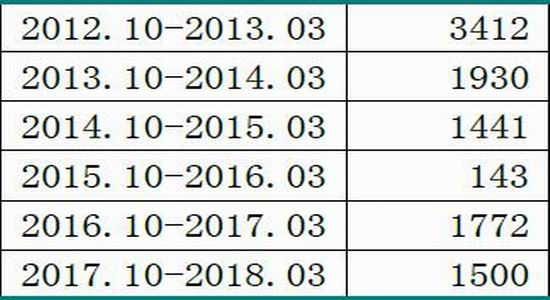

经过粗略测算,2+26城市共涉及粗钢产能接近4亿吨,焦炭产能接近1亿吨。目前全国高炉有效产能利用率90%左右,如果严格按照高炉产能50%限产,2+26”城市从11月中旬到次年3月底,预计减少粗钢3000-4000万吨产量,减少焦炭需求1500-2000万吨左右。而焦化厂自10月1号开始限产到3月底结束,影响供应1000万吨左右,综合考虑焦炭过剩500-1000万吨,而焦化和钢厂的限产对焦煤铁矿的需求影响最大,将较少炼焦精煤需求1400万吨左右,减少铁矿石需求4800-6400万吨。

图表1:环保限产对黑色供需量影响(单位:万吨)

资料来源:我的钢铁,新湖期货研究所

环保减产一方面削弱炉料需求,另一方面消减成材供应。

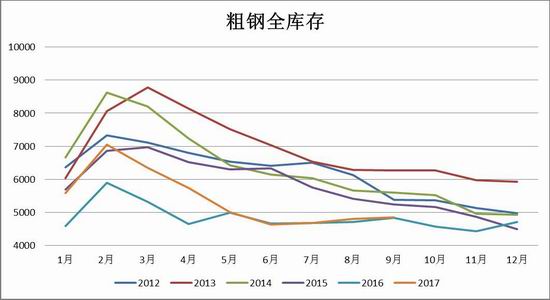

从成材端考虑,供应减量大于需求减量。2+26”城市涉及4亿吨粗钢产能,约占全国总产能的40%以上,而需求端一方面季节性回落,另一方面工地停工,板材下游企业环保停产等均对需求有影响。按照前四年消费测算,四季度环比三基地需求大约下滑1.9%左右,考虑今年环保对用地以及板材类消费企业开工的影响,我们按照3%下滑幅度测算四季度粗钢需求,月均粗钢消费量为6300万吨,按照月度供应下滑700万吨,净出口500万吨,电弧炉月度新增100万吨测算,四季度月度缺口200万吨。明年1季度消费环比下滑20%测算,月度粗钢消费总量5300万吨,按照月度供应下滑700万吨,净出口600万吨,电弧炉月度新增100万吨测算,四季度月度过剩700万吨。整体11-3月份累库存1500万吨。从往年累库存的节奏看,未来六个月累库存速度不会大幅下滑。考虑当前全社会库存,

成材供需评估为正向,1801、1805合约震荡偏强。

图表2:历年粗钢季节性累库存情况

数据来源:wind,新湖期货研究所

图表3:全社会粗钢库存估算(单位:万吨)

资料来源:wind,新湖期货研究所

从炉料端考虑,供需趋弱,特别是铁矿是,在供应环比回升(不考虑大矿调整发货节奏),需求大幅减弱的背景下,港口库存在未来半年有上冲2亿吨的可能。粗略测算,四季度外矿发中国量环比三季度增加1500万吨,需求环比减少2400-3200万吨,库存预估环比增加3900-4700万吨至1.7-1.8亿吨。

图表4:主要矿山发运模型

资料来源:矿山季报,新湖期货研究所

从环保角度,焦煤焦炭需求影响大于供给影响。在十九大前后,安全检查会抑制国内煤矿开工,进口端北方港口汽运限制会影响部分澳洲煤进口,蒙古发运量后期预计缓慢修复。焦煤供应短期偏紧,中期随着下游环保限产,供需矛盾缓解。粗略测算2017.10-2018.3月焦化限产大约影响焦煤需求1350万吨左右,钢厂限产将减少焦炭需求1500-2000万吨,焦化厂环保限产影响供应1000万吨,焦炭环比库存累计500-1000万吨。

综合考虑,未来半年成材好于炉料,成材中热卷好于螺纹,炉料中焦炭好于焦煤,焦煤好于铁矿。建议铁矿空头配置,单边逢高做空1月合约。焦煤1月合约在1500-1600区间压力较大,维持近强远弱判断。焦炭1月前期高点2500已经出现升水,利好提前透支,高位宽幅震荡,四季度区间1800-2600.

策略上建议:(1)逢高抛空铁矿1月。(2)焦煤区间震荡,1000-1600。(3)焦炭区间震荡:1800-2600。

(3)买焦煤抛铁矿。

铁矿石:发运逐步回升,结构性矛盾有望缓解

8月受外港前期检修较多影响,主流矿到货偏低,加上钢厂烧结备货等因素,港口库存迎来年内最大降幅。不过月底开始,钢厂补库操作有所放缓,加上到港开始缓慢回升,现货陷入滞涨境地,港口现货总体持稳在570-600区间。9月份,矿石需求端整体仍将保持平稳,但供应端随着8月底开始发货回升,因此需要关注本月到港恢复情况,从目前水平来看,提升空间较大。库存端,以目前的疏港水平来看,9月库存或重新进入增加状态,中高品的结构性矛盾也因此有望缓解。

一、供应:三四季度供应依然趋增,外港检修接近尾声

1、四大矿运营报告汇总:

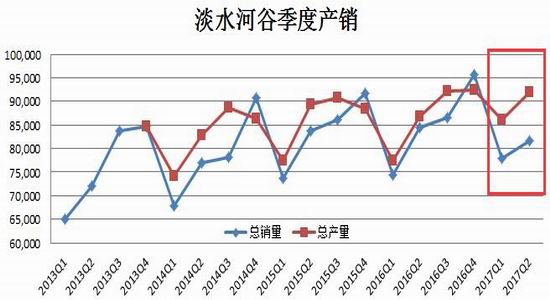

从二季度矿山公司经营季报来看,力拓和淡水河谷发货整体低于市场预期。先看力拓,受二季度铁路线检修影响,其产销均低于市场预期,其中销量仅比一季度高100万吨,比去年二季度低了接近500万吨,公司也因此在半年报中下调自己的发运目标,由原先的3.3亿吨-3.4亿吨区间降至3.3亿吨附近,不过这也意味着接下来的两个季度力拓皮尔巴拉地区的发晕量将达到8700-8900万吨,环比二季度增量在1000万吨水平,考虑其过去几个季度的产品构成,折合PB粉供应增量平均在450-500万吨每个季度。

淡水河谷方面,由于近几年巴西环保局势日趋严厉,南部高硅粉的洗选活动受到严重限制,公司只能将其与北部矿区的高铁低硅产品混合后再进行售卖。同时,为了降低运输周期,公司大力推进离岸库存的建立,导致今年连续两个季度销量大幅低于产量,不过根据公司季报显示,目前离岸库存已占到总库存的28%,基本达到目标,下半年已没有垒库存任务。生产方面,公司将于下半年关停2000万吨产能的南部矿区,不过总体产量目标仍保持在3.6-3.7亿吨。根据淡水河谷的情况来看,下半年销量将远高于上半年,且高品供应预计将会明显增加。

图表1:主要矿山发运模型

资料来源:矿山季报,新湖期货研究所

图表2:力拓产品构成中以主流中高品矿为主

资料来源:矿山公司公告,新湖期货研究所

图表3:今年前两个季度淡水河谷连续明显垒库

资料来源:矿山公司公告,新湖期货研究所

2、8月外港检修逐步恢复,外矿发货缓慢提升

从外港的发货情况来看,8月中上旬受港口检修因素影响,力拓和BHP发货恢复及其缓慢,不过下旬开始,港口只剩零星检修,主要矿山发货已经开始恢复,从MYSTEEL数据来看,下旬澳洲地区主要矿山发货已恢复至7月上旬水平。

从矿山的经营季报来看,主要公司并没有显著下调其年内发运目标,这也意味着三、四季度将会有新的一轮发货高峰出现。从往年矿山公司的发货规律来看,9月份为冲击季报报表,发运或大幅提升,环比来看,澳洲两拓7、8月份发货不佳,因此后面提升空间较大,这对市场目前较为关注的中高品资源矛盾会起到缓解作用。

图表4:8月澳洲主要矿山供应将会逐步恢复

资料来源:mysteel,新湖期货研究所

3、国产矿:今年离亏损导致减产仍有距离,环保限制也同样适用

从国产矿的角度出发,虽然5-6月矿石价格一路下行,普氏指数一度接近50美金。不过,今年内外矿价差一直维持比较高的位置,因此实际上此前价格的下行对内矿生产而言并没有造成很大的阻扰。

从mysteel公布的内矿生产数据来看,虽然6月开始开工有所回落,但更多的还是客观因素所致,除了东北矿区因为经营问题短期难以复产外,华北地区随着前期环保整治结束目前生产已逐步恢复,而华东矿山目前生产设备检修也已恢复正常生产,目前仅剩西南地区开工仍因环保原因而尚未复产。

不过,从未来增量来看,下半年国产矿开工整体已无太大的复产空间。8月份我们对华北地区主要矿山企业进行了调研,经过上半年的复产后,目前主要矿山生产已基本稳定,而独立小矿山则类似于煤炭行业,受制于资金、政策等因素复产困难,因此下半年开工峰值很难超过上半年。同时,露天矿生产同样受环保影响,四季度采暖季供应也会同钢铁企业一般明显下滑。短期9月份预期国产矿生产仍以平稳略增的态势为主。

图表5:内外矿价差及国产矿生产成本

资料来源:mysteel,新湖期货研究所

图表6:国产矿复产基本见顶,9月生产预期8月持平,四季度关注露天矿环保

资料来源:mysteel,新湖期货研究所

二、需求:复产虽然存在,但检修不容忽视

1、高炉继续复产,但后期检修也会同步增加

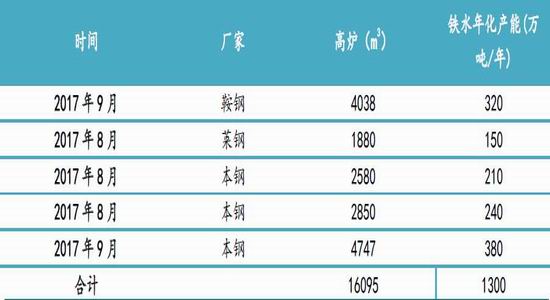

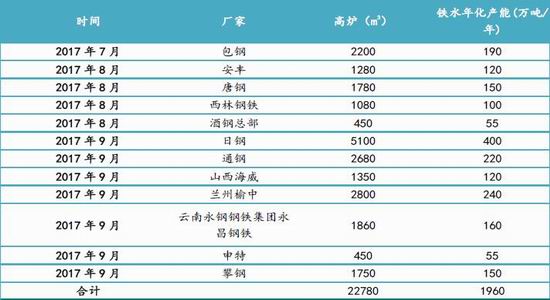

通过对公开数据整理,三季度剩余时间仍有合计2.3万立方米的高炉将要复产,约1960万吨左右产能,不过其对铁矿的消耗最大化在3季度末,9月底才能达到峰值。不过,8月底开始,本钢高炉发生穿缸,这也给市场对于钢厂的安全生产敲响了警钟。若计算本钢4747高炉事故,那么从8月开始,2个月以上检修时间的高炉将达到1.6万立,折合年度产能在1300万吨,因此净复产实质只有600万吨/年,单季度对矿石的消耗只有250万吨,难以弥补供应端的增量。

同时,由于今年钢厂生产长期维持高利润,导致今年的检修情况和往年相比明显偏少,9月生产或还能维持平稳,但随着四季度“十九大”以及采暖季环保行动的展开,高炉检修情况或集中爆发,这对矿石端的需求会带来极大的利空。

图表7:2个月以上高炉检修统计

资料来源:公开数据整理,新湖期货研究所

图表8:未来复产高炉统计

资料来源:公开数据整理,新湖期货研究所

图表9:9月生产需求平稳为主,提升空间不大

资料来源:mysteel,新湖期货研究所

图表10:今年在产高炉检修偏少,四季度或集中爆发

资料来源:mysteel,新湖期货研究所

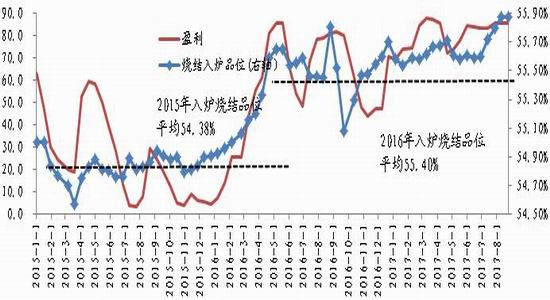

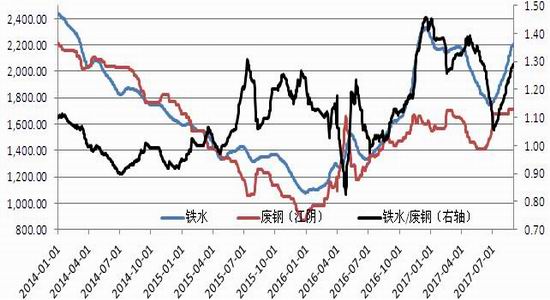

2、入炉品一直维持高位,环比提升空间不大

由于钢厂利润今年一直维持超高状态,入炉高品的逻辑再度在市场上盛行开来,不过,从实际入炉配比数据来看,不同于去年下半年,今年钢厂整体入炉品位均处于相对高位,从调研情况得知,虽然还可以继续提升,但大部分钢厂都没有太多的动力去调配。另一方面在于钢厂高炉中废钢和铁水的比例,不同于转炉中的使用情况,高炉中废钢用量占比不高,而且更多时候考虑的是性价比。今年确实有不少钢厂加大高炉中废钢的投放,废钢价格在5-6月份上涨后导致其与铁水的比价明显回落,不过这一情况随着月底矿石价格的反弹而再度改变。同时,根据调研得知,目前钢厂对于废钢价格的认可度颇高,暂无调整配比的打算,这也抑制了矿石的直接需求的提升渠道。

图表11:目前钢厂矿石入炉品位已经达到高位区间,后期提升空间不大

资料来源:wind,新湖期货研究所

图表12:铁水废钢比价

资料来源:wind,新湖期货研究所

3、钢厂补库操作放缓,高价位抑制投机需求

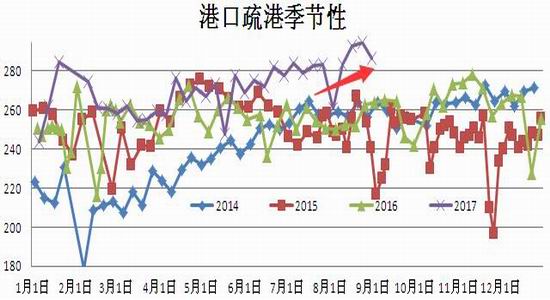

最后,从钢厂烧结消耗量的情况来看,其实矿石的需求整体保持高位震荡的状态,8月相较于7月整体并没有太高的提升,但是港口的疏港水平却节节攀升,我们认为这是钢厂补库的结果。8月中旬,全国主要港口疏港超过290万吨,从分港口表现来看,主要为曹妃甸、天津港以及连云港三个港口在中旬有大幅提升。这一现象主要由全运会召开,山东、华北地区钢厂提前备烧结所致,8月底,从数据来看疏港已经恢复至正常水平。此外,从钢厂的库存天数来看,8月和7月相比并无明显提升,基本维持目前中等偏高水平,一是高价位对钢厂的采购意愿有所打压,二是在环保预期下,钢厂四季度主动囤货的概率也大幅降低。

图表13:钢厂烧结日耗以及港口疏港

资料来源:mysteel,新湖期货研究所

图表14:疏港提升和全运会烧结备货有关

资料来源:wind,新湖期货研究所

图表15:8月钢厂补库操作并不积极

资料来源:wind,新湖期货研究所

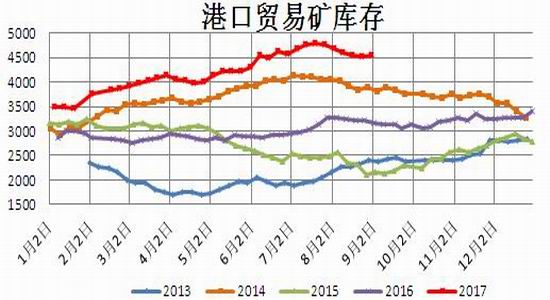

三、库存:港口库存年内最大降幅,9月中高品矛盾迎来缓解

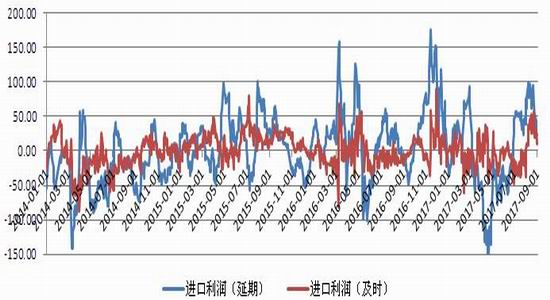

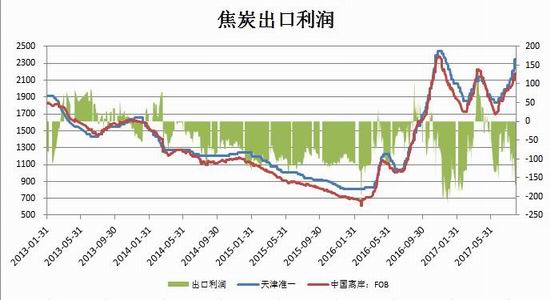

从港口表现来看,8月份库存迎来年内最大降幅,一方面是由于8月中旬疏港显著放量,另一方面在于8月整体到港处于偏低状态。不过从8月下旬开始,到港已经开始有所恢复,目前的水平距离峰值仍有明显的距离。从进口利润来看,7月份以来开始出现了明显的改善,无论是考虑船期以后的延期利润还是即时利润,目前贸易商选择落地卖货都会有更高的收益,这或许会加速9月份到港的恢复。此外,从港口的库存结构来看,8月底开始整体降幅已经开始放缓,而贸易商库存已经开始小幅增加,预期9月份港口库存总体将回到增加趋势中。

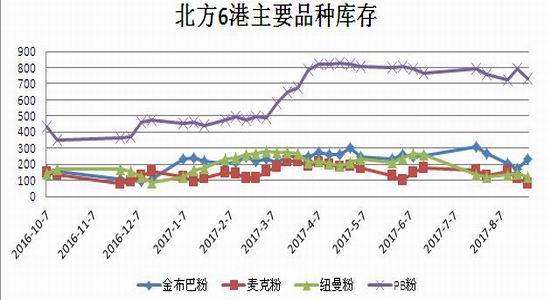

此外,从中高品库存数据来看,8月份PB资源整体保持稳定,BHP资源仍在下降,但总量基本处于稳定状态,这也显示中高品矛盾并没有像去年那般突出,后期随着到港的逐步增加,这个矛盾也会进一步缓解。

图表16:进口利润及主要港口到港推算

资料来源:wind,新湖期货研究所

图表17:港口铁矿石库存,8月底贸易矿库存出现回升

资料来源:wind,新湖期货研究所

图表18:北方主要港口主流中品粉矿库存

资料来源:Esteel,新湖期货研究所

四、小结及操作建议:

9月份,矿石的供需格局基本呈现出供应增长需求稳定的状态,高价格和环保预期会对

钢厂的补库热情有所压制。从贸易商的利润状态来看,后期落地资源会有补充,叠加外港在8月中旬后发货的回升,后期到港预期会有明显增加,导致库存开始重新进入垒积过程。静态来看,中品资源虽然库存整体保持稳定,但现货向下矛盾并不突出,这需要时间而积累,盘面从基差季节性来看,这个特性或表现为强基差,矿石盘面价格或领跌现货价格。操作上建议轻仓试空,风险点关注成材端由需求端带来的补涨。

图表19:现货矛盾不大或由强基差体现

资料来源:公开信息整理,新湖期货研究所

焦煤焦炭:供应由紧转松,需求由强转弱

一、煤焦供需

1、十九大临近,安检升级导致主产区多因素限产,产量短期难以大幅释放

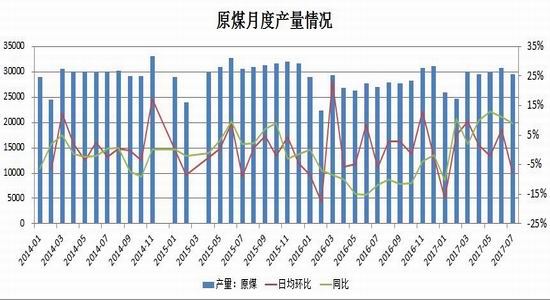

6月原煤产量创年内新高,日均产量高达1027.83万,增量主要源于山西、陕西、新疆、贵州等地。7月受内蒙70周年大庆、陕西煤管票管制等因素影响,原煤产量2.94亿吨,日均产量949.61万吨,环比降7.61%,同比增9.03%,同比增幅较上月下降2%,产量仍难以释放。8月内蒙、陕西地区煤管票仍在管制,山西地区煤矿事故导致晋中区域停产,榆林地区安检等等,预估8月产量较7月仍然难以增量。9月内蒙沙漠会议召开,1-19号鄂尔多斯地区火工品管控,叠加十九大临近安检升级,总体来讲,十九大之前原煤产量难以增量,后期十九大之后产量方面将会有明显放松。

图表1:国内原煤产量(单位:万吨)

资料来源:Wind新湖期货研究所

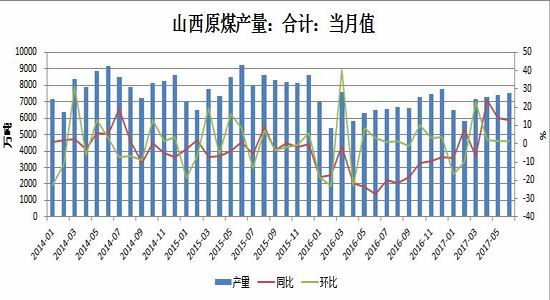

分省份来看,山西、山东7月份原煤产量几乎均处于今年高峰,尤其山西地区原煤产量创年内新高,炼焦煤供应方面1-7月仍在释放阶段,生产基本没有受到其他因素的影响。具体数据方面,今年7月份山西地区原煤产量为7529.6万吨,同比增加13.10%,其中1-7月累计原煤产量为4.93亿吨,同比增加6.6%,同比增幅较上月继续扩大;山东地区7月份原煤产量1095.2万吨,同比增加6.30%,其中1-7月累计生产原煤7525.8万吨,累计同比增长0.1%,同比增幅年内首次转正。8月山西煤矿事故,晋中地区停产,山西产量将受到影响,整体来看,炼焦煤主产区目前产量仍处于释放阶段,国内炼焦煤供应方面目前基本正常。

图表2:山西原煤产量(单位:万吨)

资料来源:Wind新湖期货研究所

图表3:山东原煤产量(单位:万吨)

资料来源:Wind新湖期货研究所

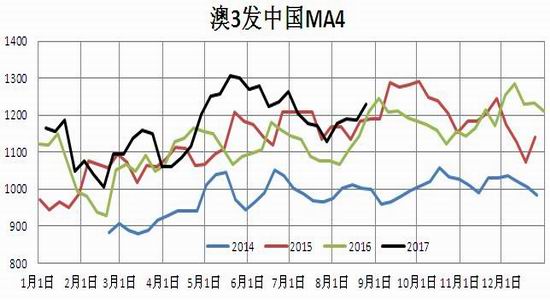

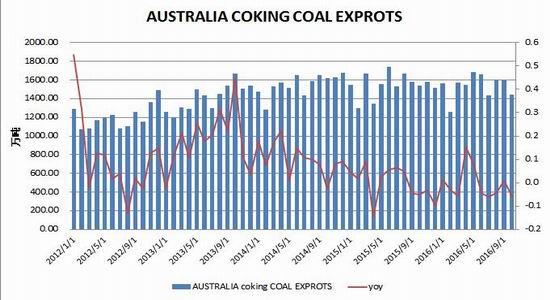

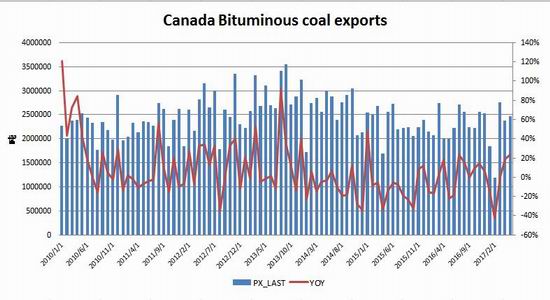

2、澳洲运力有限、设备维修影响,蒙古通关时间延长,8月炼焦煤进口严重受阻我国炼焦煤进口来源主要源于四个国家,澳大利亚、蒙古、俄罗斯和加拿大,今年1-7月我国澳大利亚进口量1802.75,占炼焦煤总进口量的43.56%,同比增加15.59%;1-7月蒙古进口量1616.9万吨,占比39.07%,同比增加51.94%;俄罗斯、加拿大进口量相对较少,占炼焦煤总进口量约6%-7%。

由于国内优质主焦煤相对较少,因此部分优质主焦煤由进口补充,澳洲、蒙古主焦煤品质较好,价格一定程度上具有优势,因此国外以澳洲、蒙古为主的几大炼焦煤主产国的产量及其出口情况对国内炼焦煤供应以及价格产生较大的影响。

澳大利亚方面,澳洲6月份冶金煤的出口量为1559.69万吨,同比下降6.17%,其中上半年累计出口量为8000.0万吨,累计同比下降13.89%,较上月降幅有所收窄。7月澳洲南32Appin矿因不可抗力继续停产,复产时间未定,产量将受到一定的影响,但影响有限,但澳洲铁路运力有限,港口设备检修等因素导致7月发货量受到较大影响,预估7月、8月出口量难有增量。

图表4:澳大利亚炼焦煤出口量(单位:万吨)

资料来源:bloomberg新湖期货研究所

蒙古煤方面,蒙古国产量增幅比较明显,去年全年商品煤产量3529.86万吨,同比增长48.12%,今年截至7月份,商品煤产量2749.3万吨,同比增84.83%。其中7月份蒙古商品煤产量2544.3万吨,同比增20.53,同比较6月大幅收窄,7月份蒙古国受到那达慕节日影响,产量将大幅减少,口岸放假导致出口量受到较大影响。8月蒙古煤进口通关时间延长,蒙煤进口严重受阻,短期虽有所恢复,但进口明显偏紧。

图表5:蒙古煤炭产量(单位:千吨)

资料来源:bloomberg新湖期货研究所

中国进口加拿大炼焦煤数量相对较少,约占炼焦煤总进口量6%左右,且16年开始进口同比增幅在逐渐放缓。今年5月份加拿大出口量为247.18万吨,同比增加23.78%,同比增幅较上月继续扩大。其中1-5月累计出口量为1062.93万吨,累计同比下降19.52%,同比下降主要源于1季度降幅较大。

图表6:加拿大出口量(单位:吨)

资料来源:bloomberg新湖期货研究所

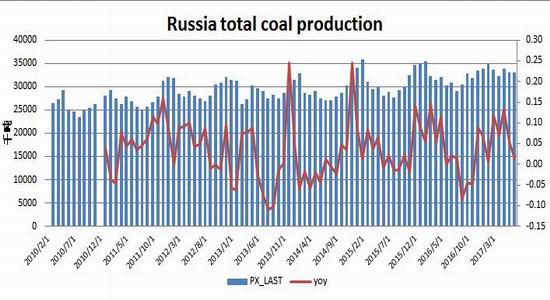

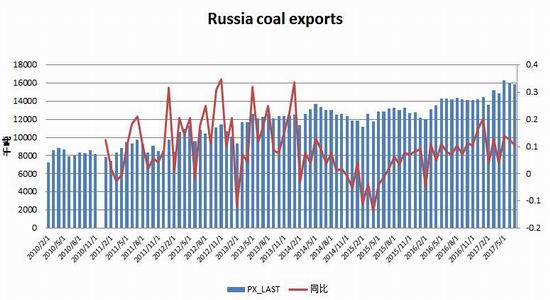

中国从俄罗斯进口既有动力用煤,也有冶金用煤,其中动力煤进口主要为东北地区,进口炼焦煤约占炼焦煤进口总量7%左右,其中今年7月份俄罗斯的煤炭产量为3334.4万吨,同比增加1.24%,1-7月份累计产量为2.31亿吨,累计同比增加6.80%,同比增幅较上月小幅扩大。7月份俄罗斯煤炭出口量为1585.5万吨,同比增加10.39%,1-7月份俄罗斯累计出口量为1.06亿吨,累计同比增加13.54%。

图表7:俄罗斯煤炭产量(单位:千吨)

资料来源:bloomberg新湖期货研究所

图表8:俄罗斯煤炭出口(单位:千吨)

资料来源:bloomberg新湖期货研究所

国内进口方面,7月份国内进口煤及其褐煤1946万吨,其中炼焦煤进口557.83万吨,环比大幅下降,7月澳洲煤矿停产、运力有限、港口设备检修等原因导致发运量受限,蒙古那达慕节放假,进口受到较大影响,8月澳洲发运仍未恢复,蒙古之前延长通关时间,发运量锐减,短期有所恢复,但整体预估8月进口量仍将偏少。9月澳洲南32Appin矿预计复产,蒙古通关时间或将有所放松。澳洲煤涨幅较大,整体8月进口并无优势,实际成交较少,但目前国内炼焦煤经过补涨之后,进口煤或将逐渐显现优势,进口量或存提升空间。

图表10:炼焦煤进口量单位:万吨

资料来源:wind新湖期货研究所

3、下游利润较好,开工积极导致炼焦煤整体库存处低位

炼焦煤坑口方面,我们重点关注山西焦煤、河北开滦、山东兖矿、安徽淮北矿业和河南平煤五家企业库存。据最新一期数据显示,五家企业炼焦煤库存159.10万吨,较上月减少46.56万吨,处近三年同期最低。

图表11:炼焦煤煤矿库存(单位:万吨)

资料来源:我的钢铁新湖期货研究所

焦炭价格经过七轮上涨之后,普遍利润较好,其中利润较高的山东地区400元以上,利润改善导致焦化厂开工积极性较高。8月焦化厂整体处于补库阶段,近期关于环保钢焦企业限产文件出台,10月焦化企业限产30%-40%,焦化厂目前积极备货,其中100家样本焦化厂炼焦煤库存824.08万吨,较上月增加140.93万吨。

图表12:样本焦化厂炼焦煤库存(单位:万吨)

资料来源:我的钢铁新湖期货研究所

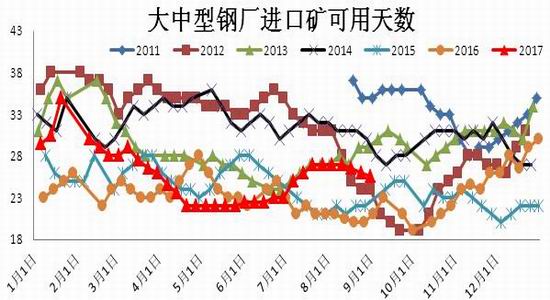

钢厂炼焦煤采购普遍采用长协,如柳林地区主焦直接到厂,厂内进行配煤居多,采购比较稳定,库存也相对稳定。据我的钢铁的数据统计显示,截至本周110家钢厂焦化厂炼焦煤库存717.14万吨,环比上月增40.81万吨,但与历年同期相比仍处历史低位。据西本新干线统计,国内大中型钢厂炼焦煤平均库存可用天数13.5天,较上月降低0.5天。

图表13:样本钢厂焦煤总库存(单位:万吨)

资料来源:我的钢铁新湖期货研究所

图表14:国内大中型钢厂炼焦煤库存可用天数(单位:天)

资料来源:西本新干线新湖期货研究所

炼焦煤港口库存方面,我的钢铁统计跟踪京唐、日照、青岛以及连云港四大进口港口库存,本月港口库存降幅比较明显,截至本周,国内进口炼焦煤港口库存为179.10万吨,较上月减少56.1万吨,9月底之前唐山港限制煤炭疏港,部分进口贸易商尽量尽早到港,尽快疏港,预计后期港口库存仍有下降空间。

图表15:炼焦煤港口库存(单位:万吨)

资料来源:我的钢铁新湖期货研究所

4、十九大临近,环保必将升级,焦化厂开工率理论上难有提升空间

8月华北、山东局部地区仍受环保干扰,开工受到影响。据我的钢铁统计,8月焦化厂平均开工率为81.58%,较上月81.40%有小幅提升。周度数据来看,上周焦化厂开工率80.84%,开工低于8月平均水平,反映出环保力度有逐渐加剧的趋势。目前焦炭经过七轮涨价,涨幅460之后,山西、河北、山东和内蒙等地焦化厂平均利润约300元以上,焦化厂利润较好,开工积极性较高,但后期考虑到十九大临近,环保检查必将升级,理论上焦化厂开工率难有较大提升空间,但从焦化企业对炼焦煤积极备库力度来看,生产积极性仍然较高。

图表16:100家独立焦化厂月度平均开工率(单位:%)

资料来源:我的钢铁网,新湖期货研究所

图表17:100家独立焦化厂开工率(单位:%)

资料来源:我的钢铁网,新湖期货研究所

图表18:样本独立焦化厂炼焦煤日耗(单位:万吨)

资料来源:wind,新湖期货研究所

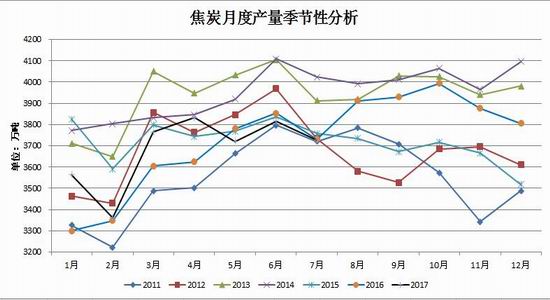

焦炭产量方面,据统计局数据显示,7月焦炭当月的产量为3728万吨,同比增0.1%,环比下降2.31%;其中1-7月累计产量为22843万吨,累计同比增加2.20%。7月中上旬焦化厂开工基本不受环保影响,下半月山东部分地区受到环保影响。8月整体环保影响有所减弱,但开工并未有较大幅度提升,8月焦炭产量预计较7月会有微增,10月18日十九大召开,预计9月环保对焦化厂开工影响较大,利润虽好,但焦炭产量预计难有增量。

图表19:焦炭月度产量(单位:万吨)

资料来源:wind,新湖期货研究所

5、焦炭库存整体集中于下游,需求较好导致库存压力效应减弱

截至上周,我的钢铁100家独立焦化厂焦炭库存28.80万吨,较上月减少4.61,降幅高达13.80%,降幅较大。环保影响,焦化厂开工率下降,但下游钢厂利润丰厚,开工稳居高位,库存消化较快。钢厂库存目前仍处于中高水平,需求较好,利润较高致使钢厂对焦炭连续上涨接受意愿尚可,但目前明显提高库存行为并未发生,仍然按需采购。后期焦化厂10月限产,钢厂采暖季限产,10月或出现焦炭资源紧张,钢厂9月或加快采购节奏。

图表20:样本焦化厂焦炭库存(单位:万吨)

资料来源:我的钢铁网,新湖期货研究所

图表21:样本钢厂焦炭库存(单位:万吨)

资料来源:我的钢铁网,新湖期货研究所

图表22:大中型钢厂焦炭焦炭可用天数(单位:天)

资料来源:西本新干线,新湖期货研究所

港口方面,我的钢铁统计天津港、连云港、日照港和青岛港四大港口,其中天津港由于限制汽运影响,焦炭库存出现甩货或者转港到日照、青岛等情况,天津港库存急剧下降,日照港、青岛港库存走高。截止本周,四大港口总库存246万吨,较上月减少25万吨,降幅9.22%。

图表23:焦炭港口库存(单位:万吨)

资料来源:我的钢铁网,新湖期货研究所

6、国内焦炭市场火爆,出口倒挂,出口积极性不高

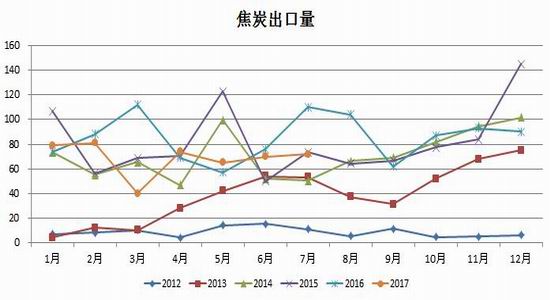

焦炭出口方面,据统计,7月份国内焦炭出口量为72万吨,环比增加2.86%,同比减少34.55%。今年1-7月累计出口焦炭482万吨,同比下降17.7%。国内焦炭市场火爆,第八轮涨价已经启动,目前出口处于倒挂,出口积极性较差,预计8月出口量不会有较大提升。

图表24:焦炭出口季节性(单位:万吨)

资料来源:wind,新湖期货研究

图表25:焦炭出口季节性(单位:万吨)

资料来源:wind,新湖期货研究

7、钢厂利润丰厚,生产积极性较好,开工率稳居高位

目前钢厂利润较好,华东地区螺纹利润高达1000元左右,钢坯利润1000元以上,全国钢厂整体盈利占比85%以上,钢厂利润丰厚导致开工积极性较强,短期钢厂并未受到环保因素影响,因此开工率淡季仍然维持高位。据我的钢铁网统计,8月全国高炉平均开工率为77.3%,同比减少3.70%,同比降幅较上月有所扩大,环比上月基本持平。本周全国高炉开工76.38%,开工维持在高位。其中根据对钢厂库存及其库存可用天数测算,110家钢厂焦炭日耗本周35.52万吨,环比上月有小幅提升,目前日耗高位运行。

图表26:钢厂盈亏情况(单位:元/吨)

资料来源:wind,新湖期货研究

图表27:钢厂盈利数占比(单位:%)

资料来源:我的钢铁网,新湖期货研究所

图表28:钢厂高炉开工率(单位:%)

资料来源:我的钢铁网,新湖期货研究所

图表29:110家钢厂焦炭日耗(单位:%,万吨)

资料来源:我的钢铁网,新湖期货研究所

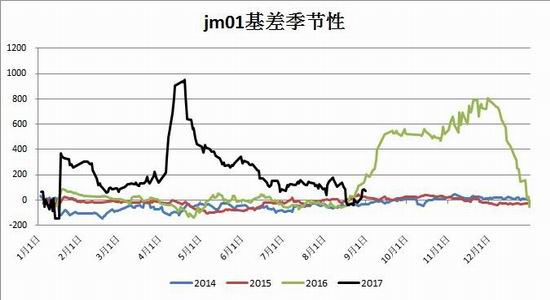

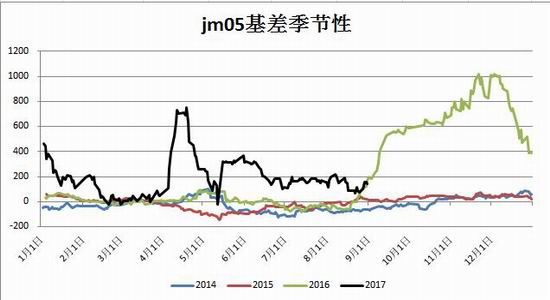

8、煤焦盘面升贴水情况

焦煤方面,澳洲进口煤折盘面约1490,蒙古煤折算1450,国内现货1355,预计后期进口煤涨幅放缓,国内煤出现补涨。按照澳洲煤计算,目前01合约贴水50元左右,05合约贴水115元左右。

焦炭方面,河北旭阳第七轮涨100后准一级焦至唐山汽运2160到厂,按照连云港准一报价折算盘面2320,01合约几乎平水,05合约贴水120元左右,目前第八轮提涨已经启动,幅度100。

图表30:焦煤01基差(按照进口澳洲煤测算)

资料来源:wind,新湖期货研究所

图表31:焦煤05基差(按照进口澳洲煤测算)

资料来源:wind,新湖期货研究所

图表32:焦炭01基差(按照山东港口准一折算)

资料来源:wind,新湖期货研究所

图表33:焦炭05基差(按照山东港口准一折算)

资料来源:wind,新湖期货研究所

二、观点

在高炉利润超预期的背景下,部分闲置高炉复产,焦炭需求较好,而炼焦煤供给端接连发生事故,3-4月份的澳洲洪水事故曾引发澳洲煤大涨,4-5月份澳洲煤发运量大幅下降;而随着下游利润的好转,炼焦煤需求回升,6月份下游补库引发一轮上涨;紧接着7-8月份蒙古发运量下降,国产煤矿事故影响生产均对供应产生影响,双焦上涨此起彼伏。进入9月份,焦煤维持供需偏紧局面,焦炭上涨接近尾声。短期偏强,四季度随着下游环保限产,供需转弱。

新湖期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏