摘要:

USDA将2017/2018年度美豆单产预估由7月的48蒲/英亩上调至49.4蒲/英亩,由此将导致美豆产量比上年度增加201.39万吨(+1.72%),新年度全球大豆产销仍然会是过剩状态,同时下游需求在养殖环保压力之下,出现快速恢复的机会也不高。因此,从中长期来讲,全球大豆供给仍是十分充足的,上涨压力巨大,四季度或继续维持弱势。因此我们考虑卖出看涨期权策略。具体策略如下:

表1:策略要素表

数据来源:国联期货投资咨询部

风险提示:

(1)北美天气意外恶劣;

(2)生猪存栏超预期增长,导致豆粕需求大幅上升;

(3)环保导致油厂压榨大面积停工。

一、美国农业部8月供需报告解读

USDA于8月10晚间发布了月度供需报告,此次报告十分重要,因8月之前的报告均是按照天气模型推测的单产,而8月报告的单产调整则是基于实际的调研情况。

据报告称,2017/2018年度美豆单产预估由上月的48蒲/英亩上调至49.4蒲/英亩,远高于市场预期的47.5蒲/英亩;产量预估由上月的42.6亿蒲上调至43.81亿蒲,高于市场预期的42.12亿蒲;期末结转库存上调至4.75亿蒲,同样高于市场预期的4.24亿蒲。

也许大家对上面的数字没有什么概念。若将单位由“蒲式耳”换算成我们所熟悉的“吨”,那么新年度美豆产量将由上月预估的11594万吨调整至11923万吨,比上年度增加了201.39万吨(+1.72%),而上月预估为减少127.91万吨(-1.09%);若新年度南美产量预估不变,那么全球大豆产量也会受此影响,将由预估34509万吨调整至34838万吨,高于之前的新年度全球消费量预估34527万吨,也就是新年度全球大豆产销仍然会是过剩状态。因此,从中长期来讲,全球大豆供给仍是十分充足的,这将引导豆类市场逐渐走弱。

我们再来看看在美豆和豆粕前期低点(6月30日前夕)时所面临的市场环境。当时,市场预期新年度美豆种植面积为8994.6万英亩(高于目前的8950万英亩),但单产预期仅为48蒲/英亩(目前49.4蒲/英亩),也就是当时预期新年度美豆的产量要比目前少约1亿蒲(约282万吨),即从长远来讲目前所处的市场环境比前期低点(美豆:907美分/蒲)所处的市场环境更差,但目前的价格确比当时的价格更高,因此从这个意义上来讲豆类市场很大可能会继续走弱。

二、 国内豆粕库存“压力山大”

截至8月20日当周,国内沿海主要地区油厂豆粕总库存量约为103.35万吨,环比下降5.8%,但同比仍大增20.49%,处于历史同期较高水平。需要说明的是,近期油厂库存下降主要因部分饲料企业担心后期环保压力导致供应不足,并非下游需求本身的大幅增长。与此同时,大豆供应充足,据海关数据,2017年7月进口大豆1008万吨,大增30%,处于历史同期最高水平。由于豆粕胀库和环保检查的影响,近期油厂开机率出现了一定的下降,目前在50.85%的水平。然而,根据去年经验,环保检查对油厂开机率的影响并不是很大,开机率维持在50%左右的水平也是相对合理的。因此,在大豆供应充足的情况下,豆粕库存仍然压力巨大。

图1: 近四年大豆月度进口量

数据来源:Wind 国联期货投资咨询部

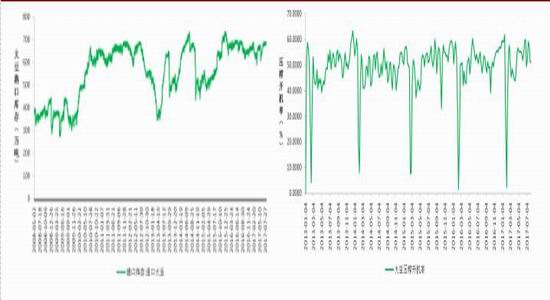

图2: 大豆港口库存 图3:油厂压榨开机率

数据来源:Wind 国联期货投资咨询部

同时,我们仔细观察了最近约10年的豆粕期货连续交易价格与大豆到港库存之间的关系图(见图4),发现历史上有两个年份的豆粕期货连续交易价格与大豆到港库存关系与现在的十分类似,分别是2011年和2016年。

这两个年份,大豆到港库存都较长时间处于历史高位,豆粕期货交易价格偏弱。而后的9月-12月份豆粕期货的价格都出现了一定的下降但幅度不大,其中2011年9月初到12月末降幅13.38%,2016年9月初到12月末降幅2.7%。如此,在库存巨大压力下,四季度豆粕价格恐不容乐观。

图4: 国内豆粕期货连续价格与大豆到港库存关系图

数据来源:Wind 国联期货投资咨询部

三、天气炒作渐进尾声

美豆生长周期大致分为播种、出苗、分支、开花、结荚和成熟几个阶段,其中开花和结荚在生长周期中所需水分最多。每年的7月至8月是美豆开花和结荚的关键时期,因此最容易出现天气炒作的情况。今年7月上旬豆粕期货市场的大幅拉升行情,便是“天气炒作”的真实写照。

市场对天气的关注主要通过“天气-优良率-单产”这个逻辑,即天气通过影响美豆优良率,进而影响单产。而单产这个指标每月更新一次,较为缓慢,因此每周更新的优良率指标就变得较为重要。我们统计了近几年美豆优良率的变化规律(见图5)。

图5: 历年美豆优良率变化

数据来源:Wind 国联期货投资咨询部

从上图中可知,一般美国农业部在6月初给的优良率都是偏高的,其后会随着天气的影响逐渐减小,在7月底8月初时将达到一个相对稳定的状态,即在8月初的优良率一般与最终收割时的优良率相差不大。换句话讲,天气因素的影响一般会在7月底达到最大,之后会慢慢消退。

如今,美豆主产区天气良好,并有适度的降雨,加上传统天气炒作时间高峰已过,预计未来天气对其影响将会逐渐减小。

四、下游需求恢复缓慢

自2013年以来,国内生猪存栏便开始出现下降趋势,至今仍在缓慢下降之中。截止2017年7月,国内生猪存栏量35237万头,环比下降0.7%,同比下降4.8%;能繁母猪3554万头,环比下降0.9%,同比下降4.2%。

2016年12月,国务院印发《“十三五”生态环境保护规划》,要求2017年底前,各地区依法关闭或搬迁禁养区内的畜禽养殖场(小区)和养殖专业户,此政策导致散户大量退出,养殖规模化程度越来越高。如今,正处于政策执行的后半部分,从其他相关政策(如供给侧改革、去杠杆等)对行业的影响来看,力度将是超前的。可以预见,在今年12月底之前,生猪存栏将不会出现快速的恢复。

图6: 生猪和能繁母猪存栏变化

数据来源:Wind 国联期货投资咨询部

五、投资策略

基于以上分析,我们认为目前豆粕期货在长期斜压线下方运行,短期或许存在一定的技术性反弹,但中长期而言,在大豆供给十分充足,下游需求恢复缓慢的大背景下,豆粕期货价格上涨压力巨大,四季度或继续维持弱势,对此,我们考虑卖出看涨期权策略。具体策略如下:

表1:策略要素表

数据来源:国联期货投资咨询部

图7: 策略到期损益

数据来源: 国联期货投资咨询部

风险提示:

(1)北美天气意外恶劣;

(2)生猪存栏超预期增长,导致豆粕需求大幅上升;

(3)环保导致油厂压榨大面积停工。

国联期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:宋鹏