【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

中国期货市场鸣响国际化第一枪。2月2日,中国证监会发布消息,确定大商所铁矿石期货为境内特定品种,大商所将引入境外交易者参与境内铁矿石期货交易。

铁矿石期货有望成为国内现有期货品种中首个国际化品种,据券商中国记者了解,铁矿石国际化方案目前已基本确定,大商所将尽快向市场公开征求意见。

期货市场国际化破冰

铁矿石期货被确定为境内特定品种意味着中国期货市场国际化的正式破冰。

中国证监会副主席方星海在去年底的深圳国际期货大会上曾提出,要加快形成全面对外开放新格局,提高期货价格的全球代表性,“开放是国家繁荣发展的必由之路。党的十九大报告明确指出‘开放带来进步,封闭必然落后’,将秉承‘自主开放、合作共赢’的方针,加快推进期货市场双向开放。”

加快步伐引入境外交易者参与我国市场是中国期货市场国际化的重要一环。不过,与预期中稍有不同,此前,业界普遍认为原油期货会是首个国内期市首个国际化品种,但从目前进度看,原油期货上市仍悬而未决,铁矿石期货领域则率先突破。

作为重要国际大宗商品,铁矿石期货有其良好国际化基础。2016年,我国铁矿石进口量达10.24亿吨,约占全球铁矿石贸易的70%。我国已成为全球最大规模的、国际化的铁矿石现货市场,需要发展与之相适应的国际化铁矿石期货市场,以完善定价机制,更好地服务现货市场。

同时,建立以期货为主导的铁矿石定价中心,能够汇集更多的商品现货、贸易资金、市场参与者、行业信息等市场要素,为国内外全产业链企业提供公开、透明和合理的价格参考。

铁矿石期货国际化方案

经过多年探索,大商所以“积极稳妥、循序渐进、以我为主、风险可控”为原则,研究制定了铁矿石期货引入境外交易者方案,大商所将尽快向市场公开征求意见。

“铁矿石期货对外开放最终目标是使境内外投资者在同一平台上竞价撮合,从而形成国内外均认可的价格。”业内人士向记者表示。

据了解,该方案的核心是处理好铁矿石期货国际化中面临的人、钱、物三方面问题。在铁矿石期货原有合约和基础制度、核心技术系统、核心清算和风控模式不变的基础上,采取人民币计价结算,境外交易者通过境内期货会员和境外经纪机构转委托方式参与,境外资金使用参照特定品种方式管理,通过保税交割制度解决境外交易者实物交割问题。

1 境外参与者管理方面

大商所立足现有平台,在铁矿石期货国际化初期允许境外交易者通过境内期货会员和境外经纪机构转委托境内期货会员两种路径参与交易。在境外交易者管理方面遵从实名认证、一户一码的境内外统一原则,境外交易者的下单指令必须经过境内会员的事前风控,才能进入交易所的撮合系统,使我国现有的风控制度对境外参与者仍有较强制约性。

2 资金管理方面

要求通过境内经纪公司参与交易的境外参与者和境外经纪机构,必须在境内指定存管银行开立开立人民币期货结算账户和外汇专用期货结算账户。可用于大商所铁矿石期货交易的外币币种包括境外美元和境外人民币。其中,境外美元只能作为抵押品,由境内会员根据境外交易者实际盈亏,代客户向银行发起结售汇。境外人民币可按1:1的比例直接参与铁矿石期货交易。

3 实物交割方面

境外交易者可通过保税交割解决实物交割问题。目前保税交割制度已落地,规定保税仓单可用于实物交割、仓单转让、冲抵保证金、质押融资和注销仓单等环节。同时,大商所设计了以保税状态的铁矿石进行履约的提货单交割制度,鼓励国际矿山直接参与。目前,大商所已在大连港设置保税交割仓库,贴水10元/吨。随着国际化深入发展,未来将在其他港口增设保税交割仓库。

此外,大商所在铁矿石期货国际化方案中,对于保证金、涨跌停板、限仓制度、大户报告制度、交易限额、投资者适当性要求、异常交易管理等进行了明确规定,在丰富监管手段的同时,保持了境内、境外客户监管制度和标准的一致性。

全球最大铁矿石衍生品市场

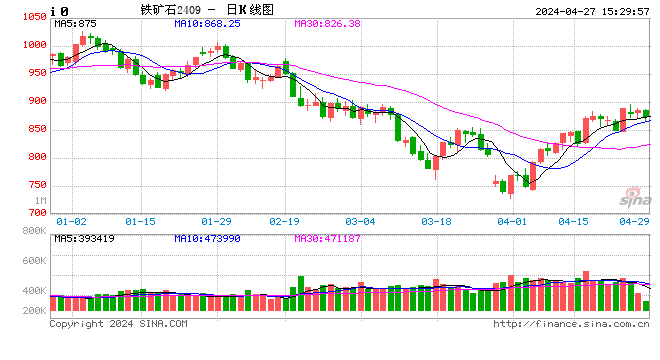

铁矿石期货是以铁矿石为标的物的期货品种,利用期货合约的标准化特性,制定的商品期货合约。2012年10月,大商所铁矿石期货于证监会立项。2013年10月18日,铁矿石期货在大商所正式上市交易。2017年,我国铁矿石进口量10.75亿吨,约占全球铁矿石贸易量的68%。铁矿石期货自上市以来,运行平稳,交投活跃,已发展成为全球最大的铁矿石衍生品市场。

作为钢铁产业重要原材料,铁矿石的定价方式先后经历了随采随买的即期定价、长协定价,并于2010年后形成以普氏指数为主导的定价方式。

与期货价格不同,普氏指数并不是一个投资者交易出来的价格,而是通过询价得到的评估值,存在采集样本范围小、询价机制不公开透明等问题,询价结果易受到询价对象主观性的影响。铁矿石市场庞大贸易规模与定价模式不相匹配,急需建立公认的全球铁矿石定价中心。

为优化铁矿石贸易定价方式,芝加哥商业交易所(CBOT)、新加坡交易所(SGX)、香港交易所(HKEX)等已先后推出了铁矿石衍生品工具,上述三家交易所的铁矿石衍生品均以美元结算、现金交割,发挥国际化优势,吸引了全球产业客户和投资者参与交易。

相比而言,大商所铁矿石期货市场具有成为全球定价基准的先决条件。

自2013年上市以来,大商所铁矿石期货市场交投活跃,已成为全球规模最大的铁矿石衍生品市场,法人客户积极参与期货避险,大商所铁矿石期货已成为企业生产贸易、基差定价和指数编制的重要参考。铁矿石期货采取实物交割方式,使期现货市场紧密衔接。

上市以来,铁矿石期货发挥了现货价格“压舱石”的稳定作用,一定程度上改变了普氏指数“快涨慢跌”“涨幅大跌幅小”的运行规律,逐步使普氏指数与螺纹钢主力期货价格实现同涨同跌。

另据了解,国外众多钢铁企业、贸易商都希望参与我国铁矿石期货交易。斯腾贸易公司是境外铁矿石贸易企业,其母公司是一家玻利维亚的矿山企业,据其首席执行官Enrique Delgado介绍,公司现有铁矿石品种符合大商所的交割品质量标准,未来将积极参与大商所铁矿石期货交易,并希望成为大商所境外铁矿石交割仓库,进一步拓展中国市场。

棕榈油期货国际化同样在路上

大商所总经理王凤海在去年底召开的“大连商品交易所国际化方案座谈会”上曾强调,大商所多年坚持开放、包容发展,不断加快国际化步伐,主要开展了以下几方面工作:

一是以铁矿石期货国际化为突破,大力推进期货市场对外开放。作为全球首个采用实物交割、首创提货单交割的铁矿石期货品种,保税交割业务已落地实施,目前特定品种审批进程进展顺利;铁矿石期货国际化的业务规则已基本完成,将面向市场征求中英文版本意见;技术系统升级持续推进、换汇接口的全市场联调测试正在有序进行,面向国外的市场服务活动逐步开展。

二是稳步推进棕榈油期货国际化,目前已制定棕榈油期货国际化初步方案,广泛征求了国内多家棕榈油现货企业的意见和建议,并通过深入境外走访现货企业、实地考察港口仓储设施和召开业务论证会,进一步完善设计方案。

三是与境外交易所加强合作,为更深层次的对外开放创造条件。大商所已与海外25家交易所建立了合作关系,在信息共享、高层互访、人员培训和交流等方面开展合作。同时,通过参加、举办国际性大会,增进国外机构对我国期货市场的了解。

他还表示,下一步,大商所将在中国证监会的统一安排和部署下,配合“一带一路”倡议、人民币国际化等对外开放战略,加速推进国际化工作。包括全力推进铁矿石期货国际化业务落地,加快引入境外投资者的步伐,针对进口大豆、豆粕、棕榈油等品种,研究引入境外投资者参与交易。扩大境内外交割区域,探索境外设库,为跨国企业提供境内外集团交割服务。推动玉米、大豆、棕榈油等品种国家质量标准与国际接轨,持续优化规则制度,为相关品种国际化奠定基础。通过联合培训、合资、参股、合约互挂等方式与境外交易所进行深入合作,通过设立境外代表处,延伸海外服务。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)