来源:商品价值链研究

最近,“新周期”话题颇为火热。这一话题兴起的根本原因在于自2016年3月起,国内经济表现持续好于主流市场预期。特别是以钢铁煤炭为代表的传统经济部门从之前的奄奄一息重新变成暴利行业。仅仅局限于库存和政策刺激短周期似乎不能对这一轮的经济好转给出有说服力的解释。从更长时间维度的中长周期寻求解释便成了自然的选择。

支持新周期者认为盈利好转,供给侧改革带来的中长预期改善,会带来新增产能投资,加之现有产能进入更新替换期,朱格拉周期呼之欲出。

反对者则认为看不到中长期的需求增量,从长期的人口视角来看,需求甚至可能是下降的,而且去产能的供给侧改革也应该不会允许出现大量新增产能。

由于钢铁煤炭等传统经济部门是本轮经济好转的风口,也成为了此次“新周期”之争的核心主战场。一定程度上,此次“新周期”之争可以等同于“传统经济部门的新周期”之争。

支持者 认为传统经济部门经历了市场化出清,行业集中度提高,具备新产能周期开启的条件。

反对者 则认为此轮周期品价格暴涨带来的PPI暴涨一直没有传到CPI上,中上游经济部门(国企占比高)在挤压下游经济部门(民企占比高),且价格暴涨背后有行政性限产的有形之手。一般来说,民企比国企更有效率,这只会导致经济结构的进一步恶化,损害经济增长前景,何谈新周期。

对此,笔者作为一名钢铁有色研究员在一些现象上,更倾向于“新周期”的支持者。

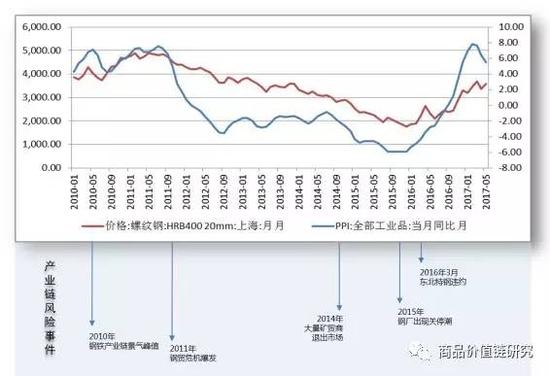

以钢铁行业为例,供给侧改革正式提出于2015年年底,但去产能政策落地于2016年4月以后。在此之前,钢铁行业已经经历了持续5年的单边下滑。代表性的螺纹钢月均价从2011年2月的4888元/吨下跌至2015年12月的1755元/吨。

而从产业链层面来看:

2010年是08年4万亿之后的行业景气高点;

2011年便爆发了钢贸危机;

2014年整个钢铁产业链最坚挺的价格铁矿石价格暴跌,大量矿贸商退出市场;

2015年,特别是下半年有超过6000万吨钢铁在产产能主动关停退出市场;

2016年3月,东北特钢违约

…………

这5年间,产业链的各环节都爆发了风险事件,可以说整个产业链在很多方面实现了出清。

产业链出清还可以从本轮价格和盈利好转后的供给端复产低于预期看出端倪。关于复产低于预期目前市场争议很大,认为行政性限产是主因者往往以产能过剩宜采用完全竞争模型来分析,即如果没有行政限产,盈利出现后这些行业的供给应该是高度有弹性的。这种说法固然有道理,但太从实物产能来说事。实物产能要形成有效产能释放产量必须要有工人、资金和管理;而原本已经退出市场的实物产能和在产产能在这三方面(工人、资金和管理)存在巨大差距。

一方面在产产能新增供给弹性有限,在产产能者的富余产能也不多,这些供给弹性也陆续在2016年下半年用掉了很多。

另一方面,虽有退出产能回归市场,但因为工人、资金和管理等原因,整体回归规模并不大。回归到现实来看,再以钢铁为例,除清理“地条钢”这个刚性政策外,环保限产也只是阶段性的加大了退出产能的回归门槛,并没有禁止退出产能回归市场。并且和眼下的暴利相比,环保限产提高的门槛真算不上什么。

这里有必要说明的是钢铁产业链的资产主要集中在钢厂,只有钢厂的深度出清才代表着钢铁行业的彻底出清。而除了东特外,钢厂出清事件并不多。从市场化出清角度来看,钢铁行业的风险出清还不充分。

但从2011年到2015年,单边下滑的远不止钢铁一个行业,而且从全球来看,大宗商品这5年日子都不好过。如果任由市场化深度出清,尚处于刚兑的中国金融体系能承受吗?现在回想,之所以在2015年底提出供给侧改革,一个核心诉求就在于避免传统经济部门深度调整冲击到金融体系。

从以上现象来看,主流市场之所以持续低估经济表现并对“新周期”不乐观可以归纳为4方面的认识不足:

1.没有充分认识到2011年到2015年传统行业已经经历了长达5年的市场化调整,实现了部分出清。

2.过于从实物产能说事,忽视了5年下行调整期下在产产能和退出产能之间鸿沟已越拉越大,有效产能的供给弹性并不大。

3.忽视了本轮周期反弹的一大特征是从商品价格的大底部开始反弹,底部反弹的爆发力以及名义收入变化的潜在结构性效应未被充分认识。以螺纹钢为例,低于1700元的价格不仅是中周期的底部,大概率也是长周期的底部。2000块钢价和3000块钢价对钢企来说就是截然不同的经营环境。

4.过于迷信市场化出清是出清的唯一形式,对供给侧改革在经济出清中的可能作用认识不足。面对一个整体刚兑的金融体系,让实体经济部门市场化深度出清既不实现也不公平。

在回答传统经济部门好转能不能开启一轮经济新周期之前,我们不妨先看看当下传统经济部门和整个国民经济之间的关系。传统经济之于当下中国最重要的意义在于两点,一是对内降低风险,二是对外保持国际竞争力。过去几年,传统经济部门一直是国民经济中最薄弱,风险最大的部分。现在形势阶段性好转意味整个经济的风险在下降。风险降低意味经济结构好转,结构好转意味潜在发展动力增强。

但潜在发展动力增强何时释放,是否释放在传统行业则还存有很大的不确定性。这既要看风险是不是已经降到到位,也要看未来传统经济部门是否还会有大的增量需求。显然目前传统经济部门只是实现了盈利好转,高杠杆这一主要风险隐患仍在。另外,国内已进入城市化和工业化后期对传统经济部门的需求也难有大的提升,传统经济部门对此也是有共识的。

因此,从产能周期来看传统部门,更多的是现有产能的存量更替以及结构性的替代,如钢铁里的电炉对高炉的替代。国内传统经济部门要真进入新周期主要希望还要寄托在亚非拉地区的城市化和工业化以及西方经济体是否会大规模弥补基础设施欠债。毕竟这么多年来,中国已重新为全球树立了基础设施的硬件标杆。

不过,非常遗憾的一点是本轮“新周期”之争,对中国之外的经济分析并不深入,还是以传统的美欧日分析为主以及出口对国内经济的拉动为主,难以看到外部经济对国内经济中长期影响的系统性分析。

即便传统经济部门不能推动中国经济进入新周期,也不代表新兴经济部门崛起不能推动中国经济进入新周期。如果传统经济部门调整真的带来系统性风险的消除,这也意味着传统的宏观经济刺激政策就没有经常实施的必要,政策资源可以更多地向新经济部门倾斜。不同于传统行业的需求可以线性外推,对于新兴经济部门的发展前景更多还是要看有效供给能否形成。

本轮“新周期”之争还有一大遗憾是反对者过多的拿需求说事。试问十年前,我们能预测到智能手机会有今天的需求吗?我们能预测到中国的电子产业链在全球的地位达到今天的高度吗?对于新经济部门的崛起不妨多一点耐心,边走边看。

最后,作为一名钢铁有色分析师回答有没有“新周期”显然超出了我的能力。但我想本轮持续超预期的经济反弹至少提醒我们,在分析问题时不要老是抱着“短周期需求分析”,“长期经济增速下降”,“经济维稳靠杠杆”,“出清只能靠市场”,“传统经济部门不行”这些分析框架和观念不放,而应跟随经济的进化多一些新认识。

进入【新浪财经股吧】讨论

责任编辑:张瑶