基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

来源:雪涛宏观笔记

黑色涨和有色涨的逻辑不同。黑色是国内定价,黑色冲动有房地产投资惯性和供给侧去产能的支撑。而期铜的升水扩大反映了全球经济复苏的乐观预期。理性地看,乐观预期可能被铜的金融属性放大了。目前的美元指数已体现了美国和欧洲在经济和政治上能达到的最大相位差。8月底-9月中时,美元指数可能开启向上修复的行情。

中美经济复苏的短周期可能已在2季度同步见顶,但中国短周期的顶部被房地产投资的惯性给削平和拉长了,维持目前将落未落的状态。我们认为地产投资持续超预期的概率较小,短周期的顶部回落将得到确认。

周期是客观的,但市场参与者对周期的感受是主观的。不同市场参与者感受的是同一个周期的不同时点。做期货的看未来某个时点的供求,做股票的看未来所有时点的现金流的折现,做现货的看之前的需求惯性在当前时点的累积。周期不是自然规律,也不是宿命,结构变了,周期也就变了。

一、黑色涨完有色涨,但它们不是一个逻辑

研究商品期货对发现拐点很有意义,但也不是一件容易的事。

好处是商品期货的走势经常会最先反映出经济的早期供求关系变化,坏处是期货价格容易放大情绪面和资金面的影响,容易被打脸。但商品期货仍是判断周期拐点的重要领先指标。

我们在《谨慎贴水修复的周期,做多剩者为王的趋势》和《在无法定价的风险中随音乐起舞》中都对7月商品走势作了判断:黑色系的贴水修复行情基本走完,未来走势面临方向上的选择,7月中旬(7.10-7.20)将检验真爱,基本面较强的螺纹有向上突破的可能,基本面较弱的商品的后续走势取决于央行的流动性操作。

7月第3周时,前期涨势如虹的期货螺纹1710、焦炭1709、焦煤1709和铁矿石1709确实开始选择方向:7月20日,螺纹1710用一根大阴线结束了本轮修复行情,焦炭1709、焦煤1709和铁矿石1709也在7月下旬(7.20-7.30)开始回调。这些都符合之前的判断。

但今天(7月31日)所有的黑色至少涨了5%,囤着1.4亿吨港口库存的铁矿石居然涨停。如果市场对供给收缩预期和资金面中性稳定的预期没有发生变化,那就最有可能的原因是——市场对黑色系需求的乐观预期太强了。

图1:螺纹钢1710走势在7月20日之后见顶回调,但7月31日突然拉升突破

资料来源:WIND,天风证券研究所

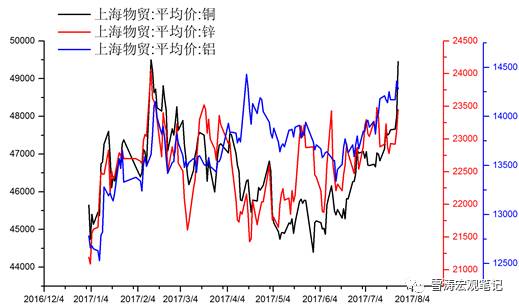

资料来源:WIND,天风证券研究所6-7月黑色涨,有色也涨。6月以来,铜价累计上涨了约10%,锌价上涨了3%,铝价上涨了4%。但有色涨和黑色涨,涨的不是一个逻辑。

图2:铜铝锌价格走势

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所黑色基本是国内定价。

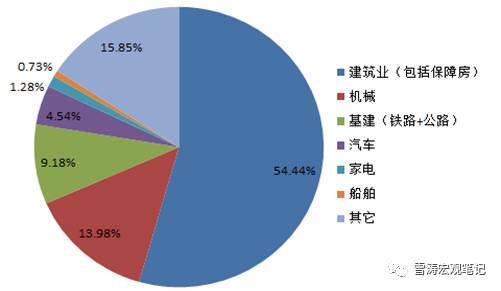

黑色需求和中国房地产投资的相关度很高,中国的钢铁需求占全球45%,其中55%的钢铁都用在了建筑业。因此,当市场发现4-5月地产投资数据仍处于高位,叠加6月货币超预期宽松和监管节奏放缓,很快就在6月修复了前期对房地产调控、货币收紧、金融监管等因素过度悲观的预期。所以,中国的房地产投资是黑色冲动的重要支撑。

图3:建筑业使用了55%的钢铁

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所但铜的定价权基本不在国内。

一是铜和中国房地产投资的关系没有那么直接。从需求端看,虽然2015年中国铜需求占全球总需求的48.8%,但铜的主要用途在电气设备(发电变电输电)、家用电器(空调)、电子产品(电机),与房地产投资的关系不大。

二是从供给端看,中国铜矿的可经济开采量仅占世界可经济开采量的4%,中国精炼铜产量占比不到全球总产量的30%。世界铜原料行业仍属于寡头垄断。澳大利亚、美国、智利和巴西的矿业巨头控制了全球铜矿70%左右的产量,定价权也多掌握在这些行业寡头手里。

所以,有色涨和黑色涨不是一个逻辑。黑色涨价是中国地产投资过度悲观的预期修复和货币超预期宽松。那么铜涨价是为什么呢?

一个主要原因是美元指数走弱,还有一个催化剂——禁废令。

先说禁废令。2017年7月25日,中国有色工业协会再生分会发布2018年底起禁止进口“废七类”“废五金”(废电线、废电机马达、散装废五金)。但消息带来的市场情绪的影响可能远大于其实际影响,“废五金”实际的含铜量不大,而且政策2018年底执行,2019年实施。

实际上,铜价从5月初就开始上涨,最主要的原因是美元指数走弱。5月,美元指数从99以上一路下行到94以下,美元走弱的原因和走势我们后面会说。美元走弱确实带动了基本金属(铜铝锌)和贵金属(金银铂)的价格迎来了基本面之外的修复。

图4:LME铜期货价vs美元指数

资料来源:WIND,天风证券研究所

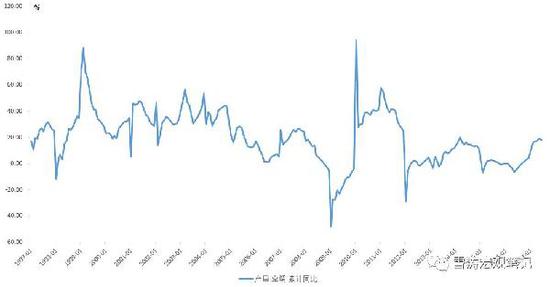

资料来源:WIND,天风证券研究所铜价和美元指数的相关性使得铜价和人民币汇率的波动也存在相关性。铜的标准化和国际化也催生了贸易商以铜仓单做抵押,通过内保外贷的方式套取利差与汇兑收益的“铜融资套利”。在2014年“青岛港库存金属融资骗贷串案”出现之前,铜融资套利的需求一度占了中国铜需求的一半。

2014年底到2016年底,人民币汇率持续贬值,铜价跟随人民币下跌,铜的金融需求也大幅萎缩。2017年5月至今,人民币兑美元从6.89升值至6.74,铜价同步回升。但在当前资本管制的状态下,不确定铜融资套利能否卷土重来。

图5:铜的价格和人民币汇率同向波动

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所二、现铜需求旺季高升水,反映需求预期很乐观

美元指数和禁废令部分解释了短期铜价上涨的原因,但这两天有人提出了一个有趣的问题:今年6月空调销量增速远超往年,空调制造商美的和格力股价连涨,作为空调连接管主要材料的铜现在应该是需求旺季。而且今年的铜库存并不高(略低于20万吨)。但这种情况下,铜的期货升水反而更大了。

图6:6月空调销量增速上升

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所图7:阴极铜库存

资料来源:WIND,天风证券研究所

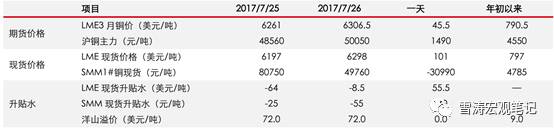

资料来源:WIND,天风证券研究所以7月25日为例,去年此时伦铜现货升水期货12美元/吨,而今年伦铜现货贴水期货64美元/吨。

表1:铜现货贴水

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所图8:现货需求旺季,LME铜期货仍升水现货64美元/吨

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所这说明,要么市场对未来需求预期很乐观,要么对未来供给预期很不乐观。目前对供给预期可能不存在太悲观的理由。前面也提到了,禁废令的情绪影响大于实际。

如果市场对未来铜的需求预期很乐观,意味着全球经济要有全面持续复苏的预期。对于这个结论,我们觉得现在还比较谨慎。

三、铜金融属性的驱动可能超过了基本面因素

铜的涨价和期货升水扩大,仅用需求扩张和供给收缩预期可能不足以解释近期的涨幅。理性地看,乐观预期可能更多地被铜的金融属性放大了。

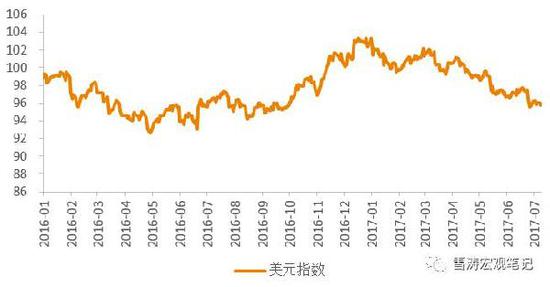

这实际上又回到了我们熟悉的问题上——美元指数的位置和方向。过去三个月,美元指数从102.15的高点跌倒了93.45的低点,已经降至去年10月水平。

图9:美元指数降至去年10月水平

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所美元指数的受伤来源于美欧相对而行的政治、政策和经济数据。

一边是特朗普的“失败”。过去的3个月,特朗普还在奋力推进他的医改、税改、基建、贸易、放松监管等政策落地。但就任6个月以来,特朗普除了签署了几个行政令外,重要的新政主张一个都没有实现。废除奥巴马医改的提案也在共和党内被判了死刑。3月开始,美国经济软数据(PMI)走软,通胀预期和工资增速也反映出短周期回落。

另一边是法德MM组合的“成功”。欧洲大陆没有重复去年英国脱欧的故事,分裂的风险显著下降。欧盟的两大台柱法德再次联合,组成了马克龙和默克尔的MM组合。法德两国联手,不仅共同研发战斗机,建立防务同盟,还有建立统一的欧洲财政联盟的倾向。同时,欧洲经济的复苏势头不错,欧元区PMI和产能利用率皆处于高位。

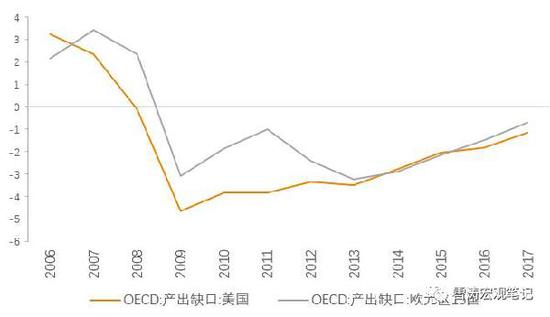

汇率最终由国力决定。从核心通胀和产出缺口来看,欧洲经济的复苏仅相当于美国的2012-2013年。美国复苏虽然短周期有回落迹象,但美国经济复苏的基础比不平衡的欧洲更加坚实,美联储加息缩表的路径也远比欧央行削减QE规模的路径清晰。

目前的美元指数已体现了美国和欧洲在经济和政治上能达到的最大相位差。这种情况下,但凡美联储释放强硬的鹰派预期或特朗普干成一两件事儿,预期都会发生很强的修正,美元和美债收益率有向上跳的风险。

图10:欧元区核心通胀仍在其历史均值以下

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所图11:美欧产出缺口对比

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所短期看,美元指数或许仍可能在92-94的底部震荡,但美元指数向上修正只是时间问题。当然,如果美国的特朗普确实一事无成,如果欧洲的MM确实能大有作为,如果美国经济确实发生技术性衰退,如果欧洲经济保持强势复苏,那弱势美元无话可说。

但如果有上面某一件事被逆转,都可能开启美元指数的重新向上。这个时点发在8月底-9月中的可能性最大。有几件可能扭转预期的事情都集中在这段时间——8月底各国央行行长聚会的Jackson Hole会议、9月中美联储FOMC之前的密集放风、9月末国会休会结束后特朗普政策的关键落地时点等。

这就是为什么我们在《黑天鹅,灰犀牛和螺蛳壳》中说8月底-9月中这段时间很关键,全球资产价格可能从目前的平坦化低波动转向陡峭化高波动。当然,转换是否发生是个概率问题,但对定价来说风险是不对称的。

四、我们在哪儿?周期会翻转吗?

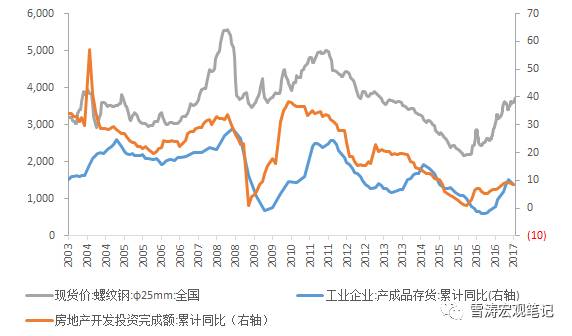

2季度开始,中国经济复苏的短周期已经有了见顶迹象,但这个顶被房地产投资给削平和拉长了。

4-5月,库存周期的正相关指标如制造业PMI、生产者价格指数PPI、产成品库存、基建投资等数据见顶回落。在这些数据回落之前1个月,黑色系(螺纹、双焦、铁矿)以及基本面较弱的商品如橡胶、PTA等期货价格已经先行回落。(详见2月报告《本轮周期接近尾声》)

图12:中国复苏的短周期在2季度开始有见顶迹象

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所然而,库存周期从见顶到顶部回落的时间,被仍处在阶段性高位的房地产投资延长了。房地产投资是库存周期(基钦周期)的内生性驱动因素,节奏和库存周期同步,跨度同为3年左右。和房地产投资高度相关的螺纹钢价格周期也和产成品库存周期高度一致。

地产投资修正了前期过度悲观的预期,再叠加粗钢和电解铝的供给侧去产能政策,启动了和房地产投资需求高度相关的螺纹钢和电解铝的贴水修复行情,也启动了相关周期股的涨价行情。

图13:房地产投资周期与库存周期、螺纹钢价格周期高度一致

资料来源:WIND,天风证券研究所

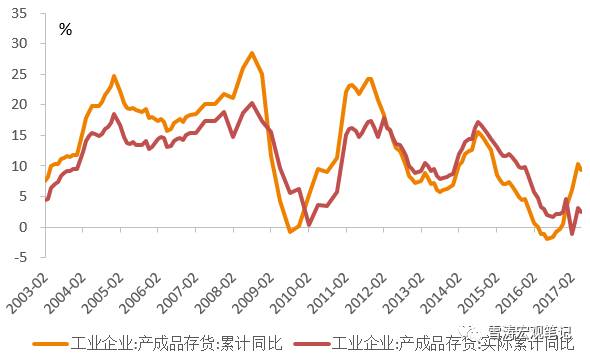

资料来源:WIND,天风证券研究所但是,本轮库存周期的两个现象反映出实际需求量的羸弱:一是复苏跨度短(3个季度)、高点低(10.4%),二是除去生产者价格指数的实际产成品库存仍处于周期的低点。所以,一旦地产投资无法维持高位,复苏周期的顶部回落将得到确认。

图14:库存周期与实际库存周期

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所“未来地产投资是否会超预期”仍是一个争议的问题。我们认为这种可能性不大。

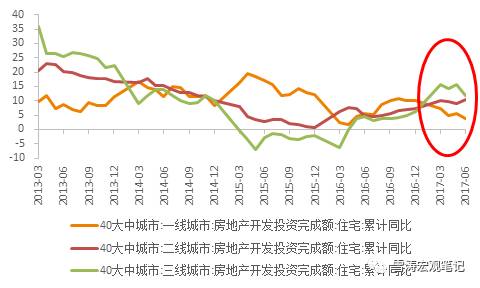

第一,三线及以上城市房地产投资占全部房地产投资总额接近50%,其增速6月份止升回落,没有保持住2016年9月以来的上升势头。一线城市的房地产投资增速从2016年11月后持续下降,二线城市维持了前期投资增速的高位。

图15:三线城市房地产投资增速6月出现回落

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所第二,房地产投资增速的两个领先指标狭义货币增速(M1)和生产者价格指数(PPI)都已在2季度见顶回落。M1和地产企业的资金来源正相关,PPI和地产投资建筑安装成本正相关。

图16:房地产投资增速的领先指标M1和PPI已经见顶回落

资料来源:WIND,天风证券研究所

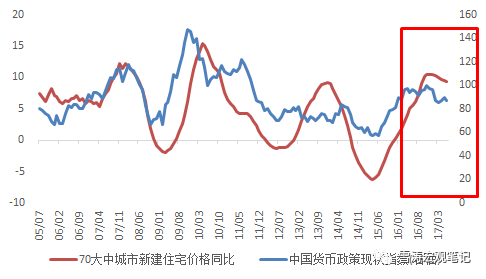

资料来源:WIND,天风证券研究所第三,伴随金融去杠杆和地产金融的收缩,中国的信贷周期正在跨越顶点,借贷成本正在趋势性上升。2016年3季度之后,中国货币政策状况指数和房地产价格增速回落,中国的资产价格和信用条件已经事实上进入了紧缩周期。

这种情况下,较低等级、跨度较短的商品价格周期和库存周期不可避免地受到更高等级、跨度更长的信贷金融周期的压顶。无论“新周期”如何定义,只要还是周期,只要不是趋势,这个状况下就很难有”新周期“出现。经济短周期见顶的概率很大。(如果把趋势定义为“新周期”,那是另一回事。但趋势是趋势,周期是周期。)

图17:中国的资产价格和信用条件已经事实性进入紧缩周期

资料来源:WIND,天风证券研究所

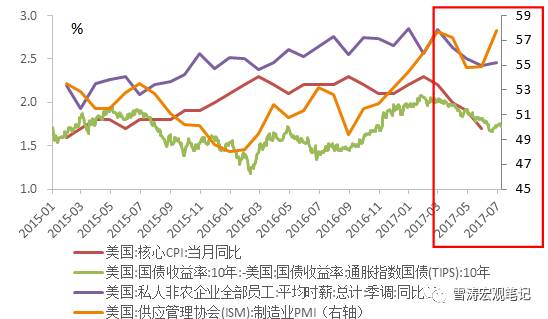

资料来源:WIND,天风证券研究所2017年3月之后,美国经济的短周期复苏也大概率见顶。10年期通胀保值债券(TIPS)隐含的通胀预期、制造业PMI、工资增速和核心CPI均从3月后走软。除制造业PMI在6月发生反弹外,其他数据均保持下行。美国经济的短周期已显示出大概率见顶回落的迹象。

图18:美国通胀预期、制造业PMI、工资增速、核心CPI均从3月后走软

资料来源:WIND,天风证券研究所

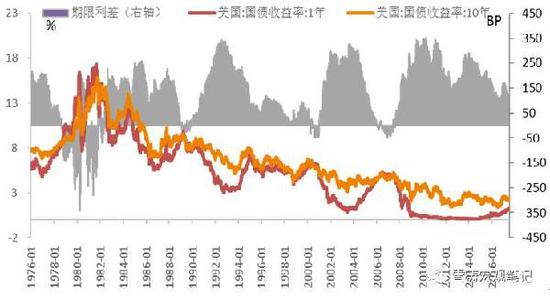

资料来源:WIND,天风证券研究所美债利率期限曲线的平坦化事实上也反映出市场对经济周期见顶回落的预期。

图19:美债利率曲线平坦化反映经济悲观预期

资料来源:WIND,天风证券研究所

资料来源:WIND,天风证券研究所目前看,中美经济的短周期可能以在2季度同步见顶。中国经济的短周期仍受房地产投资的需求惯性推动,维持目前将落未落的形态,但大概率地产投资会拖着经济短周期共同回落。

五、周期不是任人打扮的小姑娘

我们在和投资者中发现一个有趣的现象:我们看到了相同的数据,却感受到了不同的周期。

一个原因是宏观研究习惯看长,但看得太长其实难操作,投资者对短周期的关注度更高。另一个原因是大家可能在同一周期的不同的时滞上看问题。

周期是客观的,但市场参与者对周期的感受是主观的。股票、商品期货、现货需求方,对周期的理解是不同的。不同市场参与者感受的是同一个周期的不同时点,有的人领先,有的人滞后。做期货的看未来某个时点的供求。做股票的看未来所有时点的现金流的折现。做现货的看之前的需求惯性在当前时点的累积。

周期虽然是客观的,但不是自然规律,也不是宿命。周期来自于社会的活动,取决于一定的经济逻辑和特定的经济条件。市场结构、政策制度、技术进步,里面哪个因素改变了,周期都有可能改变。因此,谈论周期,应该先统一好定义和假设前提,然后再看:到底是经济结构变了,还是我们感受到的时滞不同。

进入【新浪财经股吧】讨论

责任编辑:张伟