基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

来源:一德菁英汇

期权基本概述

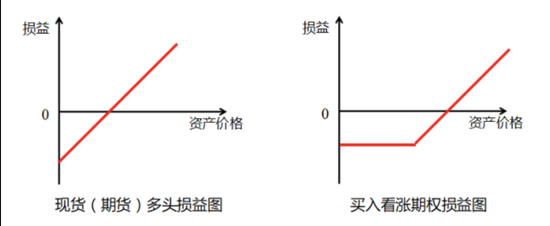

1. 期权收益结构的非线性特征

由于期权买卖双方的权利义务的不对等,也造成了期权持有者与卖出者最终收益与风险的不对等。他和我们传统的证券交易,期货交易是不同的。

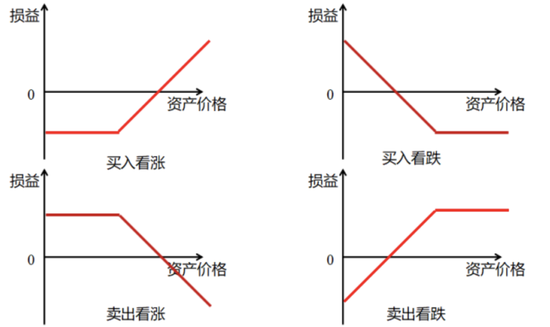

2. 期权的四个基本策略

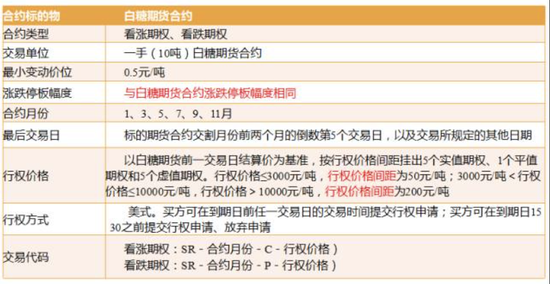

3. 期权合约的基本要素—以白糖为例

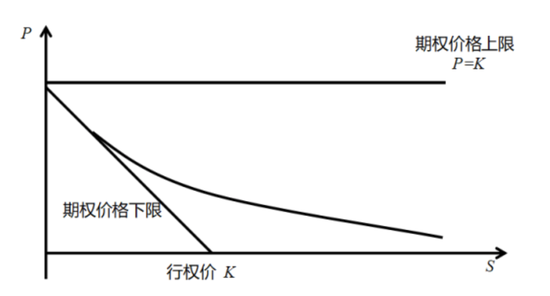

4. 期权的权利金

期权的权利金(Premium)是指期权合约的市场价格,是期权权利方为获得期权合约所赋予的权利而向义务方支付的资金。

期权价值(权利金)=内在价值+ 时间价值

对于看涨期权来说,期权的内在价值是标的期货市场价格高于行权价格的数值;

对于看跌期权来说,期权的内在价值是标的期货市场价格低于行权价格的数值。

5. 看涨看跌期权价值图

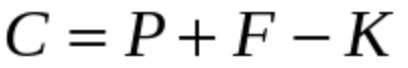

6. 期权平价公式

在这两个公式之间的区别对不是深度是指的近期期权来说是如此之小,他通常小于期权中买卖报价的差别,所以我们可以近似使用第一个公式。

7. 影响期权价格的因素

8. 期权的时机价值

期权的时间价值是一把双刃剑,需要投资者全方位考量影响期权价格波动的因素,评估好风险与收益,作出合理决策。

期权的功能用途

1. 保险功能

例如:当投资者持有SR709多头头寸1张,价格为6750元/吨,投资者为规避标的下行风险,可以买入看跌期权进行保险。投资者可以买入行权价为6700元/吨的看跌期权,期权费为2800元。

(1)当白糖价格上涨时(超过6980元/吨),投资者可以享有期货多头的收益;

(2)当白糖价格下跌,跌破6700元/吨,投资者可以以行权价去卖掉期货合约,从而保证期货合约价值不会低于67000元。

期权对该投资者来说如同一张保险单。如果不出险,投资者损失的是保险金;如果出险,投资者可以以一定价格交易自己的标的以避免过多的损失。

2. 降低成本、杠杆投资功能

例如:投资者对某商品后市看好,但是把握不大,又不想踏空,那此时可以买入看涨期权,从而可以锁定买入价格,放大收益,锁定风险。

3. 帮助交易者立体化交易,提高投资精度

期权的出现,帮助投资者实现了市场横盘或者在大涨大跌不确定时的盈利机会,丰富了投资者的决策;

当投资者对市场有更为深入的理解,判断更为准确时,投资者才能够通过不同的期权策略,用更少的成本,以更低的风险,获取更大的收益。

期权投资策略

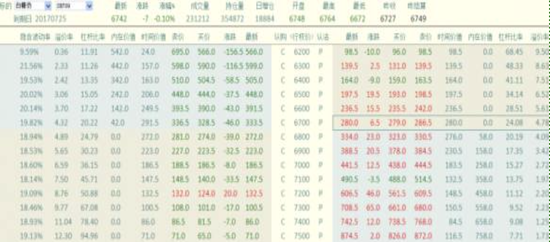

1. 与停板相关的策略

白糖09合约在某日交易时,跌至停板,价格为6200,直至收盘,封在跌停板上。此时,对应的期权合约如下表:

|

期权 |

收盘价 |

当天变化 |

|

SR709C6250 |

190 |

-210 |

|

SR709P6250 |

310 |

+160 |

我们可以通过之前的期权平价公式来预测未来期货价格的走势:

隐含期货价格= 行权价+ 看涨期权价格–看跌期权价格

= 6250 + 190 – 310=6130

如果投资者购买的期货合约被封在跌停板上,甚至出现连板的时候,交易者可以用看跌期权和看涨期权来有效地将他的头寸平仓。

例如:同以前一样,投资者以6200的价格买入白糖09期货合约,被封在跌停板上,他非常担心在后续的交易中,无法将买入头寸平仓,他可以用白糖09的期权对其头寸进行平仓。

我们来看这样一个组合:

买入看跌期权+ 卖出看涨期权= 卖空期货

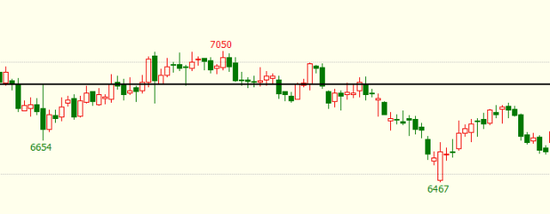

2. 常见的定价失误策略

期货期权经常会出现定价失误的时候,比如,虚值期权过于便宜,实值期权过于昂贵。这种现象被称之为“波动率倾斜”。

例如:1月大豆的交易价格是583(每蒲式耳5.83美元)

对于这样的情况出现,理论上有两个策略可以选择:

(1)买入虚值看跌期权,卖出平值看跌期权;

(2)买入平值看涨期权,卖出虚值看涨期权。

其核心思想是通过比率,构建一个中性策略。

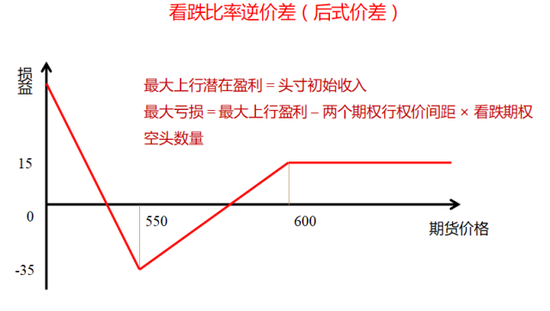

投资者可以构建一个看跌期权的后式价差,我们可以利率上表中的Delta去计算中性比率,构建方式如下:

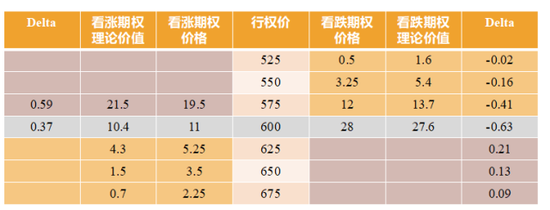

3. 有关价差的基本策略.

所有的价差都可以归为三个大类:垂直价差,水平价差,或者是对角价差。他们是从时空来区分的:到期日相同,行权价不同称为垂直价差;反之,称之为水平价差;对角价差是前两者的结合。

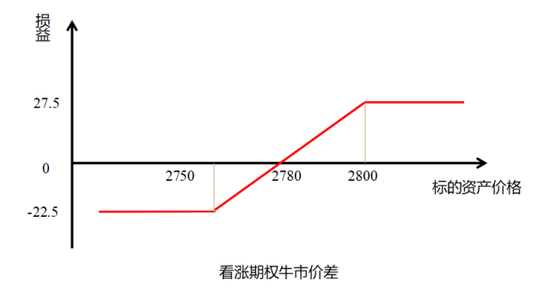

看涨期权牛市价差

买入到期日相同行权价较低的合约,卖出行权价较高的合约

当前豆粕M1709合约价格为2780元/吨,M1709C2750价格为129元/吨,M1709C2800价格为106.5元/吨。如果我们以此两个期权做牛市价差,可以看到净支出是22.5个点。(牛市价差一定是净支出交易组合)

盈亏平衡点= 较低行权价+ 价差的净支出

最大潜在盈利= 较高行权价– 较低行权价 – 价差的净支出

牛市价差是一种最简单和最常用的价差形式。在一个稍微看多的环境里,他的表现会比较好。不过,牛市价差不会马上扩展到他的最大潜在盈利,因此,对短线交易来说,直接买入看涨期权或许是更好的选择。

4. 波动率交易策略

隐含波动率(ImpliedVolatility)隐含波动率可从期权的市场价格反推出来,因此将隐含波动率称为市场自身对未来波动率的预测值。隐含波动率是市场中所有交易员通过期权交易的买卖报价,在期权剩余期限内,对其未来波动达成的共识。

所有的期权决策将始于隐含波动率与未来波动率的比较。因为我们将隐含波动率等同于期权价格,而未来波动率等同于期权价值。这是所有基于波动率的交易策略的基础。

波动率的特征

序列相关性——没有其他数据时,对后期波动率的最佳预测是与前其波动率情况相同;

均值回归——给定过去的波动率,对波动率的最佳预测是他会回归到其历史均值;

动量效应——如果波动率已经表现出了一定的趋势,对未来波动率的最佳预测就是这一趋势将会继续保持。

波动率交易策略

买入被低估的期权,或者卖出被高估的期权;

通过在标的合约上建立反向持仓,对冲初始的期权买卖持仓,建仓数量应该是策略达到Delta中性;

在期权的生命周期中,直到期权到期前,定期买入或者卖出适当数量的标的合约,以维持组合的Delta中性,被称之为“动态对冲”;

期权到期时,平掉组合的所有持仓。

进入【新浪财经股吧】讨论

责任编辑:张伟