基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

老徐期权周志系列

郑州商品交易所的白糖期权于4月19日上市,迄今已经两个多月了,交易量稳定增长,但一些投资者对其仍然有些陌生。我问过一些投资者:“为什么不做白糖期权呢?”听到的答案大多是“不懂期权”“不懂白糖”或是“流动性没有50ETF期权好”。

很多时候,人们总是拒绝新的事物或是较陌生的环境,但往往就是在新品种上市之际,预示着一个较佳的交易机会到来。其实商品期权在许多方面是优于股票期权的,特别在交割及对冲上,在资金的使用效率及对期权仓位的避险方便性上,均克服了以往交割没有资金、使用资产无法当日冲销及账户资金移转等问题。所以对衍生品交易有兴趣或是在产业上有需求者,应该趁着今年商品期权上市之际多多关注。如果投资者对期权有比较多的了解,就可以发现,有些在期货上无法顺利解决的交易问题,在期权上可以更好地发挥。

很多做期货或股票的投资者对期权很有兴趣,但总是不得其门而入。去坊间找书自修,却发现书中全是一些数学公式,似乎搞不清楚期权公式或一堆希腊字母,就无法将期权交易得很好,但事实并非如此。

在台湾市场或是香港市场,有些绩效不错的投资者仅运用一两种期权交易方式,就可以长期取得不错的收益,和许多专精波动率交易却一直获取微利的投资者形成明显的对比。所以,对于投资者来说,并不是愈复杂或愈精密的方式就是最好的,首先要清楚的是,你是哪一种交易者,你目前的条件(资金及软件等)有没有办法支持你想要的交易模式。在本文中,我主要介绍牛市看涨期权价差及其应用,在对简单的交易模式熟悉后,慢慢再“扩张”至其他交易模式。不过,我要强调,在许多交易中,简单最好,且许多简单方法实际的绩效均优于看似复杂的模式。

当我们使用牛市看涨期权价差来进行看多交易时,除了众所皆知的风险有限及利润有限外,又有哪些需要我们留意的问题呢?

价位损益平衡点之上是负gamma,时间对投资者有利;损益平衡点之下是正gamma,时间对投资者不利

当投资者进场之后,若行情如预料中上涨至损益平衡点之上,获利速度会开始减慢,故在此损益平衡点之上,投资者持有时间愈长,愈是有利。反之,若进场之后,行情走势不如预期,在损益平衡点之下持有仓位,时间愈长对投资者愈不利。这样的一个特性看来正常,没有什么特别之处,但对于中期(持有数周)波段交易者来说却值得注意。

正常的中期波段交易者一般会在行情产生波段趋势时持有仓位,直到价位无力上涨或开始回调时才会出场,故持有时间较长,也就是我们所谓的右侧交易。由于使用牛市看涨期权价差会在获利时持有时间较长,所以在理论上符合一般性波段性交易原则,简化出场的逻辑。若是在进场后,行情立即出现回调即立即止损出场,这时持有时间较短,损失资金较小。有时因为行情跳空回调较大,隐含波动率因此上升,也可减少投资者持有仓位的止损损失,故在风险的控制上,也产生了有利的因素,所以此种交易策略在一般情况下,特别适合波段型交易。

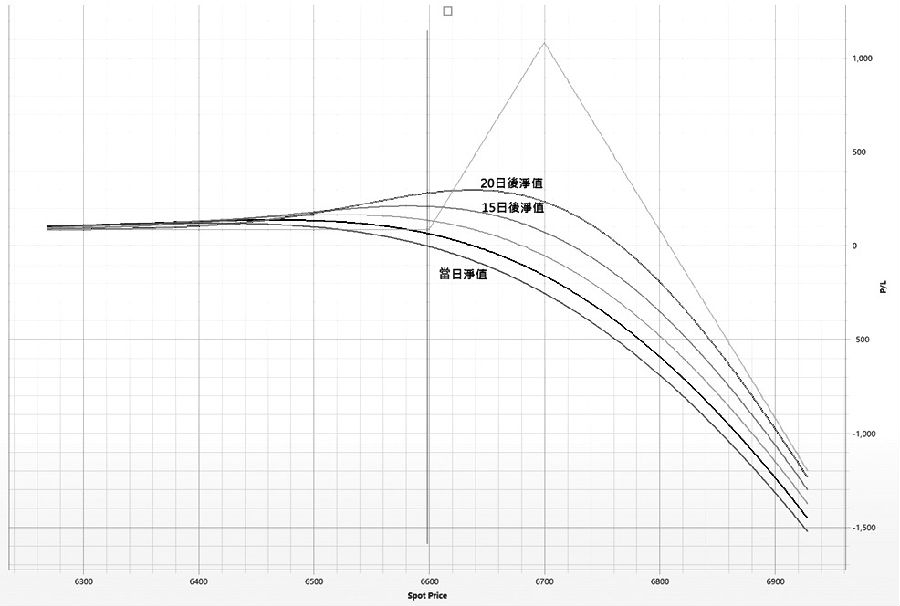

图1 白糖1709合约买入6600行权价卖出6700行权价当日,5日、10日、15日、20日后及到期损益

另外,由于白糖日内波动较剧烈,但以每日收盘价来看,波动又不似其他商品波动来得大,导致日K线图型上常常出现上下影线的情况,若以期货或其他单纯买入期权或卖出期权策略来持有多空仓位,往往会因反应不及时从而导致交易净值稳定性不够或错失较佳进出场时机。但是如果使用牛市看涨期权价差,一买一卖看多期权,适当地对冲掉些许方向性的变化,可以使持有仓位的投资者能较从容地面对日内忽上忽下的变幻走势(图1)。

若要较大的获利可持有较大间距的行权价仓位

当投资者在牛市中,若对未来的区间有较大的期望,可以买进平值附近的行权价,卖出相对虚值的行权价,以获取较大的报酬空间。但相对而言,由于上述卖出的时间价值较小,故对回调的保护效果较差。从图2中可以发现除了损失较多外,其损益两平的价位(图中A点)也较高。但在交易者的眼中,为何会采取这样的策略呢?除了对行情短期有较高的期待外,有时也是希望利用动态能取得一个成本较低的买权。

例如在6月15日,白糖1709合约价位在6600附近,若判断行情站稳6600即可往6800目标前进。在假设隐含波动率不变的情况下,经计算以1%止损出场6600的买权多单,若行情止损后,将6600的买权多单出场而将6800的买权空单持有,若到期前行情仍无表现,则交易者等于免费曾经持有一个买权多单的机会。

图2 白糖1709合约买入6600行权价,卖出6800行权价

若要较小风险可持有较虚值的买权看多的行权价仓位

若希望止损风险更低,收益空间更大,投资者可使用较虚值的行权价组成买权看多的垂直价差(图3),在图中可以清楚地看到,虽然损益平衡价位较高(图中A点),但是最大损失也小了许多。采用此种策略最主要的原因是预期行情会很快发动,且未来行情的变化会加速,故往上的空间会比较大,但往下的空间也许也会比较大。

由于行情快速地往上,在短期内(通常一周内)行情是上涨的,就算不到止损平衡点(图中A点)的价位,也可随时获利了结。这也隐含着未来或因行情变动加快,隐含波动率将上升,但就算看错了,由于波动率上升,止损的损失也相对较小。

图3 白糖1709合约买入6700行权价、卖出6800行权价

在使用时机上,通常在事件发生前,如重要供需报告公布前,认为行情会有较大幅度变动,可采用此方式。例如,当行情看对时,白糖价格快速跳空往上,由于走势及涨幅已符合消息面之预期,故上涨之后隐含波动率将开始降低,牛市看涨期权价差获利亦持续流入;若行情看错时,价格快速跳空往下,市场止损力度将使隐含波动率暂时升高,这也会减少交易者的止损金额。

运用于其他波动率策略的变化

若投资者发现行情在一个上升趋势中,且虚值行权价的隐含波动率明显高于平值的行权价,这时建立一个买权看多的垂差在概率上是有明显优势的,因为投资者买入隐含波动率较低的期权,卖出隐含波动率较高的期权,且在趋势中,若未来虚值的隐含波动率恢复到正常水平或沿趋势上行,持有的仓位均有获利的机会。

当持有牛市看涨期权价差时,行情不如预期不涨反跌,而当时的虚值行权价隐含波动率仍高时,投资者可以再卖出一手虚值的买权来替代止损,使仓位变成一个比例式的价差(图4)。

由于波动率的偏态,使投资者持有这样一个仓位在行情回调时仍有小额的获利,若回调整理时间足够,该仓位的delta会慢慢偏多,一段时间后,投资者可以获得一个免费的看多机会(图4中20日后净值)。故在许多交易的中线趋势变化中,使用牛市看涨期权价差的变化策略也是许多投资者主要的选项。

图4 白糖1709合约买入6700行权价一手,卖出6800行权价二手

由于白糖期货价格走势常常出现当日转折,在白糖期权上市后,给了投资者一个从不同视角看待这个品种的机会——透过期权做更好的风险管理及找到更佳的获利机会。另外,本文也介绍了一个简单期权的运用,让投资者能了解到该策略的一些特性及较适合的运用时机。

进入【新浪财经股吧】讨论

责任编辑:戴明 SF006