上证50ETF期权的交易策略与风险

保证金在ETF价格剧烈波动时会增加得很快,交易者应避免卖出太多认购和认沽期权

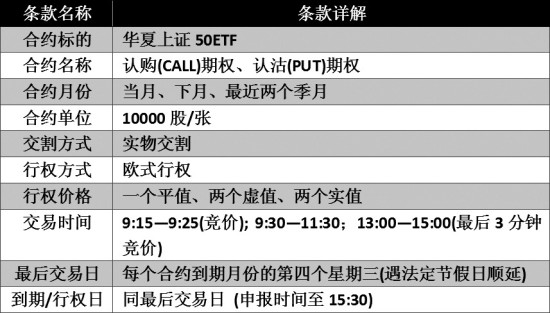

1合约条款详解

根据交易规则的规定,我们可以得知四个重点:

一是合约标的为华夏上证50ETF,而非上证50。投资者应该采用ETF价格进行期权交易。因为ETF与指数是有误差的,所以即使只有轻微的差异,两者对期权价值的判断还是有明显的差别。

华夏上证50ETF采用全面复制法,但受限于管理方法、申购续回、指数成分调整、分红时间差异等因素,使得ETF和指数的累计误差在1%—3%,特别是在2008年8月更是高达近7%。

值得关注的是,误差的主要来源是指数成分股的分红时间——6月至8月,而ETF分红主要在11月,使得ETF在6月至8月较指数表现更佳,而11月会回归到合理误差水平。

二是合约的买卖价格很低,有利于提升期权流动性。期权一手的交易单位是10000股,即合约价值约为25000元/手。当月平值期权的价值约为合约价值的3%,即买入/卖出一手合约的费用约为600元/手。相比个人50万元/机构100万元的准入门槛,这个水平是很低的。

与目前唯一的股指期货,约10万元/手的保证金相比,买/卖期权的资金需求就更低。因此,我们认为ETF期权有利于提升合约流动性,有效降低期权交易的风险和价差。

三是采用实物的ETF份额交割,而非现金。实物交割是指合约到期时,权利方决定行权时,权利方和义务方是以现金和ETF份额进行交易的,而非现金净值的交易。从交易的角度看,期权交易者在进入行权时,可能需要备足ETF份额,并且判断是否行权买入/卖出份额。

四是行权日需要通知经纪商是否行权。由于期权是实物交割,出于个人意愿和价格波动的风险,权利方需要自行决定是否行权。如是,权利方应在行权日(第四个星期三)15:30(收盘后半小时)前通知经纪商。

图为上证50ETF期权合约条款详解

2保证金的初始比例与备兑优惠

虽然在期权交易中,期权的权利方(期权的买方)不承担保证金风险,但是,期权的义务方(期权的卖方)则面临着较大的风险。

在较大的行情波动中,如果期权义务方在单边下跌或者上涨行情中卖出认沽或者认购期权,期权的义务方将会遭受巨大的损失,从而导致其保证金不断被追加,造成沉重的保证金负担。因此,期权义务方在卖出期权的时候,应该做好完备的风险管理分析,在遇见不利行情时应该实施完善的风控措施与应对方案,最大程度地控制风险。

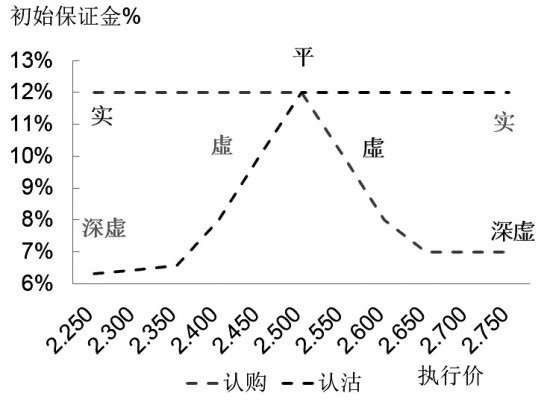

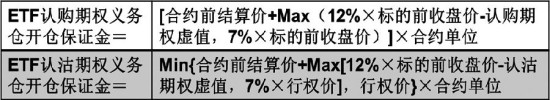

初始保证金水平约为合约价值的7%—12%

虽然保证金开仓计算方法较为复杂,但是从中可以大致估算出投资者在进行义务仓开仓时的保证金比率,大概在标的前收盘价的7%—12%范围内波动。

根据开仓前日ETF收盘价与合约结算价,大致可以估算出保证金的金额,这样能够帮助投资者更清楚地了解开仓风险与制定操作方案。

图为卖出期权的初始保证金占合约价值的百分比

图为ETF期权的保证金计算方法

备兑开仓:目前唯一卖出期权且无需收取保证金的策略

由于上海证券交易所[微博]暂不实行组合和证券保证金,备兑开仓的指令成为保证金优惠的唯一政策。所谓的备兑开仓是指持有1手ETF份额再卖出认购期权,在指令执行期间相关ETF份额会被冻结。根据规定,备兑开仓的账户无需收取保证金,但是,如若备兑证券出现不足的情况,备兑开仓者必须按照规定,根据不足部分对应的期权合约数量进行相应的保证金交付。

3除权除息改变原有的合约结构

根据交易规则,投资者在申报行权时,需要确保账户有足额合约、合约标的或者资金,用于行权结算,并且行权的合约或者合约标的不足时,对应的行权申报无效。而中国证券登记结算有限公司会于当日日终对有效的行权申报进行行权指派。换言之,认购期权的买方决定是否行权,如是即需要备足行权价的现金;认购期权的卖方如被指派,即需要提供相应的ETF份额予买方。认沽期权的买方决定是否行权,如是即需要备足ETF份额予卖方;认购期权的卖方如被指派,即需要提供相应行权价的现金。如果ETF份额提供方没有足够份额,即买方不予行权,卖方可能准予现金替代。

当ETF除权除息时,除对原合约进行调整外,根据标的证券除权除息后价格新挂合约,所需新挂的合约包括认购、认沽,4个到期月份,5个行权价组合共40个合约。调整加挂保证了在ETF除权除息之后,原合约不会因为价格的变动影响合约价值,避免了合约设置方面的不合理性与投机性,给予投资者一个公开、公平、公正的投资工具。

假设2014年11月11日,上证50ETF发布利润分配公告,每一份基金份额将分配0.043元的红利,除息日是2014年11月17日。11月13日50ETF收盘价1.732元,因此11月14日部分挂牌合约将会进行调整,在确保合约整体价值不变的情况下,调整合约对应ETF价格与合约包含ETF份额数量,并且加挂一组与原合约一致的新合约。这样既能保证合约制度的完整性,又能保证原合约整体价值不受影响。具体调整如下所示。

图为期权行权制度简析

图为调整加挂前的合约

图为调整加挂后的合约

4主要风险

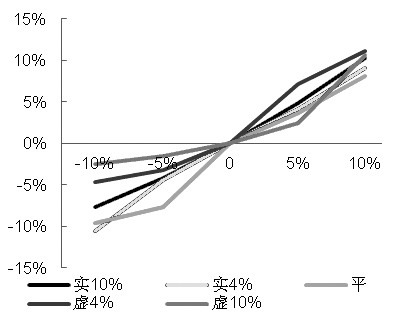

保证金追加风险

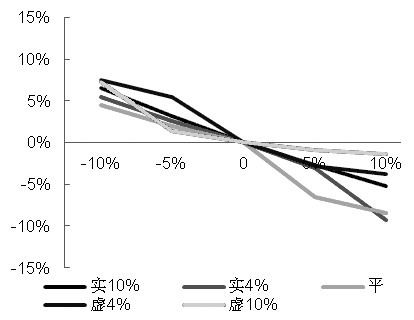

由于上海证券交易所[微博]暂不采用组合和证券保证金制度,这会大幅度增加组合期权和期权套利的保证金风险,因为是按照卖出的总量来计算保证金,而非依据持仓风险来考虑。按照目前的保证金算法,ETF价格上涨引发的保证金增量较下跌大,因此期权交易者应该注意大幅上涨的情况。

图为认购期权在标的价格变化下保证金占比

图为认沽期权在标的价格变化下保证金占比

当标的价格与期权走势一致(认购:上涨;认沽:下跌)时,虚值期权对标的价格最敏感,保证金的比例增速最快。当标的价格与期权走势相反时,平值期权的保证金比例下降最快。此外,认购期权的保证金增加幅度较认沽高,主要原因是保证金与ETF价格正相关,因此认购期权的保证金追加风险较高。综合而言,期权保证金在ETF价格剧烈波动时会增加得很快,期权交易者应避免卖出太多认购和认沽期权。

实物交割的大头针风险

由于ETF期权的指派是在行权日结束后进行指派,这表示投资者拿到ETF份额并且卖出份额的时间为行权日后的交易日。如果行权日后的交易日高开或低开时,已行权卖出份额或买入份额就不一定是精明的选择。假设1月16日为行权日,ETF价格为2.604元,理论上买入认购期权2.55元的投资者应该行权,而买入认沽期权2.55元的投资者应该不行权。但是1月19日ETF份额低开至2.43元,即认购行权方损失0.12元,而非理论上获利0.054元。对于认沽行权方获利0.12元,而非理论上损失0.054元。即是说在行权日15:30前,投资者应根据对第二日开盘时的判断是否行权,而不应单单考虑目前ETF的价格。如果行权价非常接近ETF的收盘价/净值,投资者就需要对后市有更优的判断。

除权除息引发的流动性风险

由于原有合约在除权除息后,一手期权的ETF份额不再是整数10000,即持有到期并行权,可能使份额持有者无法在二级市场进行交易,最终需要折价出售碎股。因此,我们可以预期原合约调整后的流动性会下降,买卖价差会增加。