探究原油暴跌之谜 油价探至60美元不是梦

英大期货 赵智锋

打压国际油价仍是美国挥舞经济制裁大棒的有力武器

原油从来就是一个政治因素极强的品种,真正主导国际原油价格走向的因素是美国的核心战略利益。

需求疲弱并非原油下跌元凶

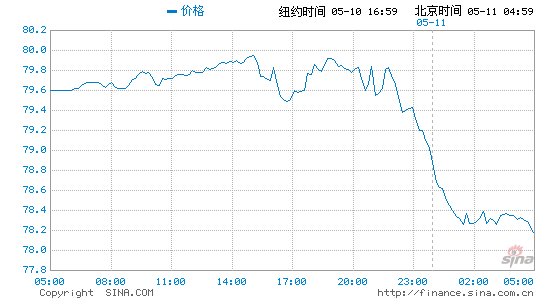

进入5月份,国际原油期货价格一落千丈。当月,以期货主力合约收盘价来计算,纽约商业期货交易所的WTI原油期货价格暴跌18.34美元/桶,跌幅高达17.49%;而伦敦洲际交易所的Brent原油期货价格则下挫17.60美元/桶,跌幅为14.73%;两者均创下了主力合约自2008年12月份以来的最高单月跌幅。6月以来,两者仍然维持振荡下行格局,截至20日,跌幅分别已达5.87%和9.01%。与此同时,现货市场上,OPEC一揽子原油价格目前已经跌破94美元/桶。展望后市,我们不禁发问:原油价格是否已经探底?为寻找答案,我们需要从诸多因素中抽丝剥茧。

首先,对于国际原油价格的这一轮暴挫,市场分析的原因主要是需求面疲软。诚然,近期欧洲债务问题的再次爆发以及希腊危机凸显足以让我们对此深信不疑,但是深究下去,欧洲债务问题一直存在,且最为危险的时期是去年的第四季度,但是当季国际原油价格却逆势大幅上涨。

其次,我们从原油库存量来观察。虽然统计数据显示,美国商业性原油库存量已经创下自1990年8月以来的最高值,但是这种库存量的持续性增加自去年10月份就已经开始。为何前期的五个月中,国际原油价格一路上扬?

再次,我们来分析中国经济增速放缓因素。实际数据显示,5月份我国进口原油2548万吨,同比增长18.23%,创原油进口量的历史新高,而前5个月同比增长11.1%。这说明我国经济增速的主动放缓并没有减少当期的原油进口量。

最后,我们来考量美元走强的影响程度。以美元指数来衡量,从4月末78.80升至5月末的83.107,美元走强对原油价格的影响程度也仅仅是能够促使其下跌5.18%,远不及当月国际原油价格的暴跌程度。

上述分析表明,需求面疲弱绝不是国际原油价格暴跌的主导因素。更重要的是,我们注意到两个不合常理的现象:一是如果美国商业性原油库存量大幅增加是美国原油需求放缓因素所致,那么对美国来说,减少原油进口,进而降低原油的库存量是应该考虑的首要选择,但事实却是,同期美国原油进口量不仅没有减少,反而还呈增加之势;二是作为国际原油的主要供给方,在国际原油价格暴挫的时候,OPEC理应通过减产来促使国际原油价格走稳,但是最新一期的部长级会议商谈的结果却是维持各成员国的日产量上限。

油价探至60美元/桶可能不是梦

为了探究国际原油价格走向的主导力量,我们必须把目光从经济层面转移到其他层面。事实上,我们认为,原油从来就是一个政治因素极强的品种,真正主导国际原油价格走向的因素是美国的核心战略利益。

我们做出这样的判断是有着充足理由的。

第一,美国有能力控制国际原油价格走向。当前国际原油价格的定价基准是两大原油期货合约,即WTI原油期货和Brent原油期货。显然,美国是有足够的能力和手段来操控其走向的。一方面,有数据显示,美国及其背后的国际能源署(IEA)所控制的原油战略储备已达13亿桶,此外还有25亿桶商业原油储备,这些储备原油可以满足成员国近四个月的原油进口需求。当前,IEA每天可以释放1200万桶原油,其表态毫无疑问地影响并主导着国际原油价格的涨跌。另一方面,占世界原油产量比例高达42.4% 的OPEC成员国中,除了伊朗及委内瑞拉,其余几乎都站在美国这一方,尤其是储量和产量最高的沙特更是美国坚定的追随者。值得一提的是,2011年由英法美主导的利比亚战争彻底夺取并牢牢控制了该国的原油资源。除此之外,美国能源信息署(EIA)每周发布的商业性原油库存数据也直接影响着当日原油期货的价格变动。

第二,当前国际原油价格大幅下跌的走势符合美国的战略利益。一是可以在经济上对伊朗进行制裁。众所周知,伊朗是世界原油第四大生产国和第二大原油出口国,其原油出口收入占其全部外汇收入的90%以上。伊朗原油日出口量大约在220万桶,以5月份Brent原油下跌约17.60美元/桶来进行粗略估算的话,当月其外汇收入平均减少6亿美元以上。这还不包括美国所采取的其他措施,如禁运和金融制裁所带来的原油出口量锐减的影响。二是有利于美国经济的恢复。原油价格前期在高位运行的态势已经严重影响到了美国经济的复苏过程,如高盛就预估,原油价格每上涨10%,美国GDP增速将下滑0.25至0.5个百分点,而这也同时波及到奥巴马总统的竞选连任。三是有助于维护美元的强势地位。3月份以来,国际大宗商品价格指数(CRB)持续性下跌,而美元指数则不断上涨,并创下了2010年8月份以来的新高。美元的走强,使得世界上的避险资金纷纷转投美元资产,在不断推低美国国债收益率的同时,也给美国经济复苏提供了大批量的资金支持。

第三,这一判断是合乎逻辑、符合事实的。我们注意到,自3月28日伊朗外长宣布于4月13日在土耳其伊斯坦布尔重启六方会谈时起,国际原油价格就停止了上涨。继而,5月23日在伊拉克巴格达召开第二轮六方会谈,在此之前,通过打压国际原油价格显然可以增添西方国家在谈判中的筹码。实际上当天国际原油期货价格下跌就超过了2%。尤其是刚过去的6月20日,第三轮六方会谈在俄罗斯莫斯科结束,国际原油期货价格就又暴挫超过3%。

有了上述的逻辑,我们就很容易看清事情发展的脉络。这种逻辑也有助于我们认清事实的真相。美国屡创新高的商业性原油库存量实际上表明了美国正在加紧储备原油,以便保证能够随时向市场提供充足的原油供应,从而平抑7月份对伊禁运生效以及未来或将对伊朗动武而给市场所带来的大幅价格波动。至于在当前国际原油价格严重下跌的时候,OPEC仍然维持各成员国的日产量上限,而沙特甚至要求OPEC提高原油生产配额的做法也就不难理解了。

当前,刚刚结束的第三轮针对伊朗核问题的六方会谈未能就“具体、互惠措施”达成一致,为此,多方还要于7月3日在伊斯坦布尔举行专家级别会谈。展望后市,考虑到早在5月下旬美国就已经要求G8集团成员国做好今夏迅速动用战略原油储备的准备。因此,可以肯定地说,即便在7月份对伊朗的禁运全面施行的时候,国际原油价格仍然没有大幅反弹的可能。

毫无疑问,打压国际原油价格仍然是美国挥舞经济制裁大棒的有力武器,在伊朗问题未有明确解决或者多方达成妥协之前,国际原油价格注定还要在漫漫的振荡中继续下探,未来原油价格下跌到60美元/桶一线也许并不是梦。

|

|

|

|