当前天气逐渐转热,动力型电池即将进入季节性消费旺季,国内动力型蓄电池行业维持好转态势,基本面改善对铅价形成支撑,铅价短期有望延续偏强态势。但下半年随着国内外矿山产量增加,国内铅矿供应偏紧的格局将进一步缓解。叠加大型冶炼厂检修结束及再生铅企业的逐步复产及新增产能的投放将带来市场供应增量,届时铅价或将表现高位回落。

一、2017上半年铅价走势回顾

2017年上半年沪铅价格走势整体呈现先扬后抑,重心逐步下移的态势。1月初至2月13日,铅价从17410元走高至20070元,涨幅达15.3%。主要受锌价走高带动,铅价走势偏强。2月14日至5月19日铅价则开启了为期三个多月的震荡下行格局,期间铅价自20070高点回落至15140元,跌幅达24.6%。铅价大幅走低主要因春节过后铅市进入传统消费淡季,电池企业多处于减产状态,经销商避险情绪高涨减少拿货,电池厂家库存偏高,国内铅市基本面持续偏弱。5月中旬至今沪铅价格则出现了明显的触底反弹态势,截止6月28日,沪铅累计涨幅达18.2%。主要因夏季来临,气温升高,铅市下游迎来动力型蓄电池需求旺季,需求出现季节性复苏,使得市场悲观情绪缓和,铅市基本面得以改善。

二、铅市基本面分析

(一)全球供需情况

因铅锌为共生金属,伴生于同样的矿床,全球锌矿的复产增产同样也带动了铅矿产量的增加。国际铅锌小组最新的报告显示,今年1-4月份全球铅矿产量累计为170.9万吨,同比增加了13%。在新增产能方面,根据安泰科统计,2016年国外铅矿新增产能释放量为2.4万吨,而2017年预计提高至14.7万吨。从具体矿山来看,主要表现在印度斯坦锌、新星的MiddleTennessee、洪都拉斯、Toranica等矿山的增产上。预计2017年下半年国外铅矿产出将维持稳步提升态势。在全球铅市供需方面,据国际铅锌小组数据2017年1-4月全球精炼铅产量为390.9万/吨,去年同期产量为360.6万吨,同比增长了8.4%。需求方面,1-4月全球精炼铅需求量为397.7万吨,去年同期为357.8万吨,同比增长了11.2%,今年前四个月铅市供需为短缺6.8万吨。但据国际铅锌小组的预测,2017年全球铅矿产量预期将增加4.3%至492万吨;精炼铅产量预期将增加2.2%至1139万吨。2017年全球精炼铅需求预期将增加2.3%至1139万吨。因此2017年铅市供应料接近平衡。

图1

资料来源:瑞达期货,数据来源:ILZSG

(二)国内铅精矿的供应

从加工费来看,上海有色网数据显示,7月份国内自产铅矿加工费1700-1800元/金属吨,持平于6月份。而进口铅矿加工费为40-50美元/干吨,较6月份上调了5美元。就加工费来看,国内铅矿加工费持稳进口加工费上调,显示当前国内铅矿供应仍较为偏紧,而海外铅矿供应已表现略为趋松。国内矿山产出受限主要因春节过后环保检查所致,但随着4、5月气温回升北方矿山逐渐重启,叠加5月底湖南地区环保督查结束,该地区矿山恢复生产,因此未来国内铅矿供应有望加快释放,国内铅矿加工费也有望上调。

在进口方面,海关数据显示,1-5月份铅精矿累计进口量为51.36万吨,累计同比回落了3.67%。进口铅矿出现回落主要因进口加工费处于低位,抑制了铅矿进口意愿。另一方面因节后铅市需求淡季特征明显,下游电池企业开工率不高,叠加环保检查,导致了炼厂对于原料矿的需求没有明显提升。后市随着全球铅矿产量的增加,进口加工费继续上调,国内铅矿供应或将有所增加。

图2

资料来源:瑞达期货,数据来源:海关总署

(三)国内精炼铅的供应

上海有色网数据显示,5月份全国原生铅产量23.323万吨,环比上升3.31%,同比下降10.89%。5月份产量上升主要由于前期减停产的冶炼厂集中复产,另外,原料矿保障度提升,铅矿加工费逐渐上涨,以及部分新增产能投放也推动了原生铅产量的增加。根据SMM统计数据,上半年国内原生铅企业开工率在55%-65%的区间内波动。对于下半年,基于原料矿保障度的进一步提升,预计国内原生铅供应将维持缓慢回升态势。

在再生铅方面,受环保检查的影响,督查地区的再生铅生产受到明显地限制,对“三无”再生铅企业的影响尤为明显。但因环保督察主要对一些小的“三无”再生铅厂家造成冲击,而对大型的正规再生铅厂家影响相对有限。另外由于“三无”小厂遭到打击,使得大型再生铅厂的废电瓶原料来源的到一定保障,因此大型再生铅厂的开工率或有所提高。下半年国内再生铅产量有望小幅增加。国家统计局数据显示,1-5月国内精炼铅累计产出208.9万吨,累计同比增长7.2%。但如果从单月产量数据来看,近段时间精炼铅产量有所下降。数据显示5月国内精炼铅当月产量为40.6万吨,环比下降了1.5%,当月产量连续2个月出现回落。这主要还是受到环保检查的影响,企业开工受到一定限制。5月份北京“一带一路”会议召开时,河南地区济源、安阳等地区的原生铅企业就一度需要检修减产。预计2017年全年国内精铅产出为515万吨左右,较2016年增加近50万吨,增长10%左右。

进口方面,据海关总署最新数据,1-5月份国内精炼铅进口量累计值为4.09万吨,同比大幅增加,但主要因去年同期进口量基数太小只有124吨。从今年进口的当月数据来看,自3月份后精炼铅进口量表现连续两个月回落,主要因4、5月份沪伦比值走低进口亏损扩大,对铅锭进口形成抑制。

图3

资料来源:瑞达期货,数据来源:国家统计局

(四)铅市下游消费

在中国最主要的铅初级消费领域是生产铅酸蓄电池,约占铅总消费的80%。因此铅酸蓄电池的产量很大程度影响了铅的消费量。当前进入夏季气温升高,动力型蓄电池迎来需求旺季,电动蓄电池市场继续受电池涨价利好,经销商买涨情绪较浓,成品订单上升,电池企业开工率多数已回升至70%-80%的相对高位,对原料铅采购需求增加。而汽车起动型电池市场需求一般,但受铅价上涨带动,部分地区成品订单现好转迹象。今年下半年,因7-9月份高温天气或将带动电池置换需求环比有所回升,此外下半年多为汽车和电动车的生产传统旺季,电池新增需求环比或也将有所增加。但预计下半年国内铅消费难有亮点,同比增速面存回落可能。预计铅消费增速将从2016年5%左右下调至2017年2%附近。

汽车方面,1-5月国内汽车产销累计量分别为1135.8、1118.2万辆,累计同比增速为4.7%、4.0%,较2016年全年增速15.3%、9.8%已出现明显地下调。目前国内汽车库存仍处于高位,国内不少的汽车企业都面临着去库存的问题。据中国汽车流通协发布的2017年4月中国汽车经销商库存调查结果显示。2017年5月,国内汽车经销商综合库存系数为1.58,同比上升14%,环比下降18%,经销商库存水平有所回落,但依然位于1.2警戒线以上。另外由于去年购置税减免透支了今年的消费量,使得今年汽车销售出现明显滑坡,整体来看今年后期汽车行业景气度仍面临下行压力。电动自行车方面,今年前4个月电动自行车累计产量1239.5万辆,累计同比大幅增加42.5%。数据大幅增长,部分受到去年年初基数偏低所影响,以及共享电单车(多以锂电池为动力电池)推动。但一季度产出的超预期增加,大幅透支了后期的订单需求。预计2017年电动车产量仅维持小幅增长态势,或增长6%至3400万辆。

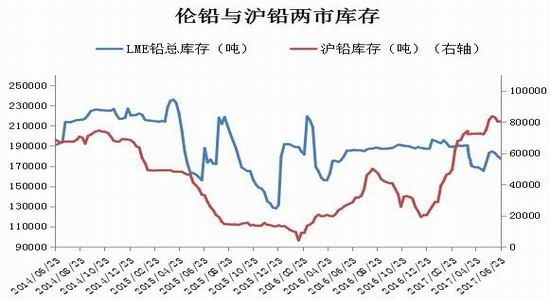

(五)全球库存分析

年初以来伦沪两市铅库存走势有所分化,LME库存整体呈现下行趋势,截止6月23日伦铅库存为17.14万吨,较年初下降了12.1%。而沪铅库存截止6月23日为万吨,较年初增加了122.4%。

因国内每年一二季度为铅蓄电池的销售淡季,下游企业订单下滑。特别是2016年四季度铅价波幅剧烈,在11月之前经销商普遍“买涨”积极备库,但自12月后铅价逐步回落,市场恐慌情绪爆发,经销商在2016年12月至2017年1月期间选择减少电池采购量甚至暂停采购,致使多数企业在12月中下旬订单开始大幅回落,企业成品库存明显回升。另外受去年暖冬影响,汽车蓄电池更换市场需求不旺,经销商年后库存高企。

可见季节性淡季叠加高成品库存共同抑制了电池企业的开工率,但随着下游需求季节性复苏,原料采购增加,伦沪两市库存已出现小幅回落。

图4

资料来源:瑞达期货,数据来源:上期所、LME

三、2017下半年行情展望

当前天气逐渐转热,动力型电池即将进入季节性消费旺季,国内动力型蓄电池行业维持好转态势。且下半年多为汽车和电动车的生产传统旺季,对电池的新增需求有望增加,铅市基本面得以改善。另外由于当前原生铅开工水平仍维持偏低水平,精炼铅供给下滑,加上近期下游采购增加,目前国内铅市供应呈现偏紧态势,短期对铅价形成支撑。但下半年随着国内外矿山产量增加,国内铅矿供应偏紧的格局将进一步缓解。叠加大型冶炼厂检修结束及再生铅企业的逐步复产及新增产能的投放将带来市场供应增量,届时铅价或将表现高位回落。预计下半年铅价运行区间14000-18000元/吨。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。