菜籽类:

美豆延续疲软走势,成为菜油,菜粕下行的推手,在加拿大菜籽增产的预期下,未来菜籽进口量有望得到保证。而抛储菜油的供应压力大部分在上半年已经释放,5月的库存高峰已过,当前国储菜油库存处于低位。预计下半年以油强粕弱的格局为主要趋势。整体来看,菜油菜粕建议维持逢回调做多的思路对待,7,8月份美豆的天气状况仍是未来波动的重要影响因素。

第一部分2017年上半年市场回顾

2017年上半年郑州菜籽期货市场高位震荡,从文华菜籽指数周K线来看,期货价格整体位于4700元/吨上方偏强震荡,在6月份开始逐步上扬。均线系统向上发散延伸,呈多头排列格局。走势从资金参与程度来看,成交量与持仓量微乎其微,较往年更显低迷,市场对其的关注仍然十分冷淡。

(郑州商品交易所菜籽期货指数周K线图)

2017年上半年郑州菜粕期货市场呈震荡偏弱格局。从文华菜粕指数周K线来看,期货价格整体位于2500元/吨下方偏弱震荡,上方压力位2500元/吨,下方支撑位2100元/吨。4月份因菜粕需求旺季开启上涨预期带动期价上行,但在美豆疲软,邻池豆粕的拖累下难以独立上行,期价重心逐渐下移。均线系统由聚拢逐渐向下延伸。

(郑州商品交易所菜粕期货指数周K线图)

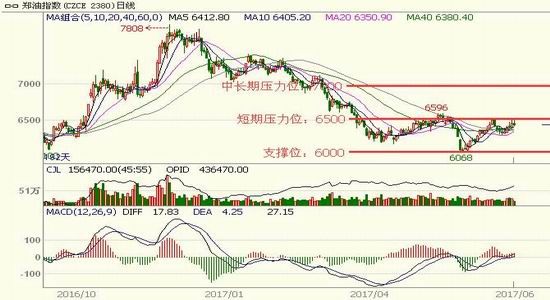

2017年上半年郑州郑油期货市场高位回落,呈持续下探的格局。从文华郑油指数周K线来看,期货价格前期承压7800元/吨一线回落,因美豆的疲软走势,郑油期货在7000元/吨关口短暂受到支撑后开启一轮下探的过程,期价在在6000元/吨关口获得较强支撑,短期均线由下行趋势逐渐走向平稳,期价在底部反复震荡,技术形态已经有所修复。

(郑州商品交易所郑油期货指数周K线图)

第二部分2017年下半年市场展望

一、主要影响因素分析

(一)基本面分析

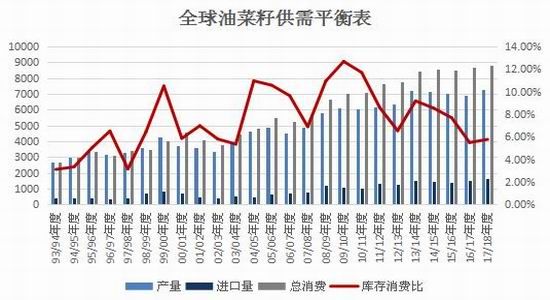

1.全球菜籽产量预期改善,供需处于紧平衡。

2017/2018年度全球菜籽产量预期改善,得益于加拿大菜籽增产预期。而欧盟,澳大利亚因为天气原因导致单产下降,产量预期减少,而加拿大作为我国的主要进口国,增产的预期保障了中国的进口需求。欧盟方面,由于4月到5月份期间的降雨低于平均水平,特别是德国,使得新季油菜籽作物的单产前景变差。欧洲的油菜作物现在正处生长阶段,降水不足很可能导致单产受到不利影响。本月美国农业部将欧盟油菜籽产量预测值调低了20万吨,至2110万吨。供应量降低可能导致2017/18年度欧盟油菜籽压榨量减少20万吨,至2380万吨。

加拿大方面:2017/18年度加拿大油菜籽产量预计达到创纪录的2100万吨,比上年增加14%。单产预计达到十年平均水平,2.20吨/公顷。同时加拿大农业暨农业食品部将上年度油菜籽出口预测数据上调50万吨,为1050万吨,因出口需求强劲。并且在全球油菜籽需求强劲的背景下,加拿大农业暨农业食品部表示2017/18年度加拿大油菜籽价格预计上涨到每吨510加元到540加元,高于2016/17年度的预期平均价格505到535加元/吨。

澳大利亚方面:在4月18日美国农业部海外农业局发布的参赞报告显示,2017/18年度澳大利亚油菜籽产量预计为350万吨,比上年创纪录的产量减少约15%,原因在于单产预期下滑,远远抵消了播种面积增长的影响。

全球油菜籽供需平衡表

数据来源:布瑞克数据

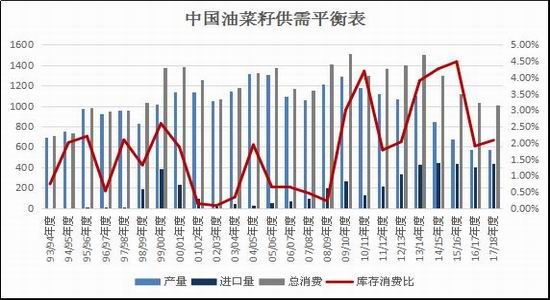

2.国产菜籽减产,调高进口菜籽预期。

因种植收益较低,今年我国油菜籽种植面积连续减少,导致产量下降。布瑞克预估2016/17年菜籽产量为570万吨,比上一年度减少110万吨,国内菜籽供需格局紧张,当年度供需缺口预计41.1万吨。因此国内预计调高菜籽进口量来保障国内的菜籽供应缺口。中国农业部5月份市场供需报告预测2017/18年度油菜籽需求增加,进口规模预期超过400万吨。

同时也要看到,目前国产菜籽主要是以“小榨浓香型”的方式流向市场,满足传统地区的菜油消费习惯,流入大宗商品市场的数量逐渐较少。而进口菜籽主要用于主流的消费渠道,用量大,范围广。

中国油菜籽供需平衡表

数据来源:布瑞克数据

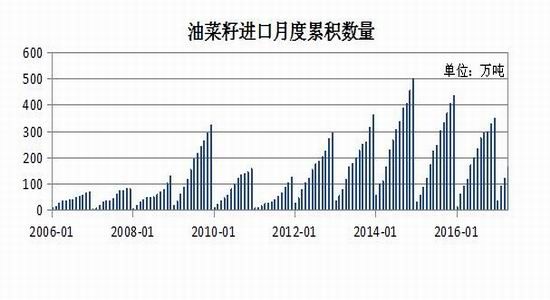

3.菜籽菜粕进口增加,填补国内供需缺口。

2017年前4个月我国进口菜籽累积165.96万吨,同比增幅38%。国产菜籽的减少已成定局,供应缺口通过菜籽进口来填补,因此后市对进口菜籽的依赖程度将更高。加拿大的产量预期增加,也保障了我国的菜籽进口来源。根据布瑞克数据,2016/2017年度截至目前,我国累计进口菜籽344.9万吨,同比较少10%。

中国进口油菜籽月度累计数量表

数据来源:布瑞克数据

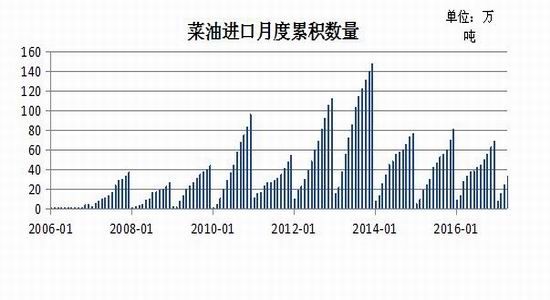

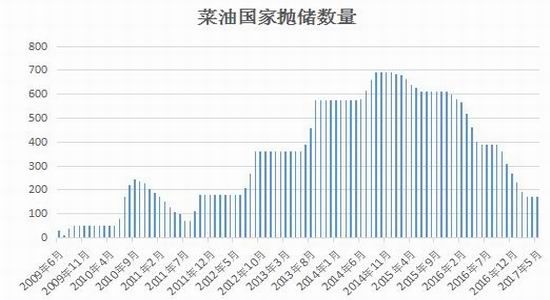

2017年前4个月份,菜油累积进口数量为33万吨,进口量低于近四年同期水平,主要是因为抛储油出库挤占消费市场,5月份抛储菜油出库完毕,菜油的阶段性库存高峰已过,目前逐步进入去库存阶段。同时进口菜油作为供应的渠道之一,将对国内供需具有缓冲作用,因此后期国内菜油的价格也将更加受到进口菜油的影响。根据布瑞克数据,2016/17年度截至目前,我国累计进口菜油64.38万吨,同比减少23%。2012、2013年进口数量的快速攀升,并不是需求的体现,而是部分转化为了国储库存。

中国菜油月度累计数量表

数据来源:布瑞克数据

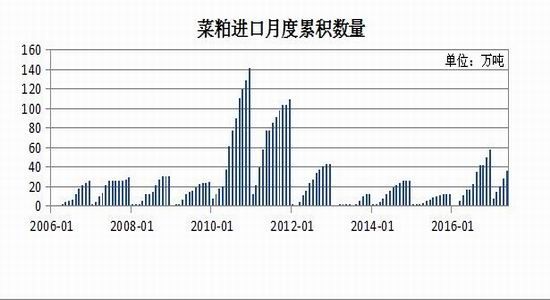

2017年1-5月份我国累计进口菜粕35.80万吨,同比增长120%。我国进口菜粕在上年度增幅较大的基础上再一次实现量的增长,因进口菜粕具有一定的价格优势。另一方面,夏秋两季是菜粕需求的旺季,且今年我国水产养殖的效益较好,水产养殖的规模预期增加,将提振菜粕的消费量,因此今年的菜粕消费量较去年有望增加,但是因为南方近期持续的雨水天气对水产养殖影响不小,饲企备货积极性不高,整体菜粕需求一直不好,需要警惕夏秋季节洪涝灾害对水产养殖的冲击。

中国菜粕月度累计数量表

数据来源:布瑞克数据

4.菜油阶段性压力已过,后市值得期待。

菜油目前宽松格局依旧,但下跌空间已经有限。阶段性供应高峰已过,随着价格从高位回落,市场的空头预期逐步消化,菜油供应缺口有望在下半年显现。因上半年抛储成交均价较当前市场菜油价格偏高,因此中间商仍处于观望,抛储油的消费速度将有所放缓。当前油脂市场供给压力仍然较大,开斋节后,棕榈油消费和需求预期明显下滑,加上南美大豆收成上市造成国际油脂供给增加,市场竞争加剧。总体而言,油脂市场供给压力仍在,但菜油未来相较于棕油和豆油存在供应缺口。

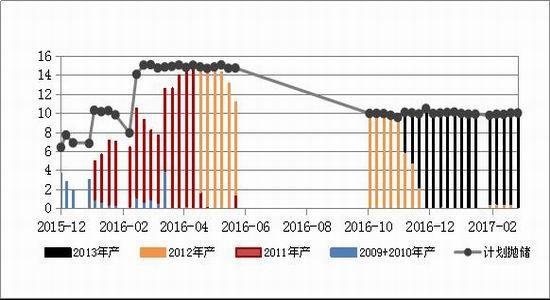

菜油抛出进度变化表

数据来源:国家粮食交易中心

5.国家菜油抛储数量已处低位水平。

根据布瑞克数据得知,经过第二轮抛储后,国家菜油可抛储数量跌至近7年低位,剩余170万吨,其中2013年产和2014年产临储菜油分别占比32.43%,67.57%。对比我国2016/2017年度菜油消费量预计的556万吨,占比已经显得偏小,因此国储菜油如若在下半年再一次进行抛储,对市场的冲击也将小于以往。此外从第二轮的抛储成交率接近100%结果来看,也能从侧面反应市场对未来菜油供应缺口的担忧。市场传言2014年产临储菜油将转为国储,不再进行拍卖。如果属实,将进一步提振菜油价格。

国抛油数量变化图

数据来源:布瑞克数据

6.豆粕承压菜粕,难走出独立行情。

豆粕与菜粕之间的替代性历来受到市场关注,通常菜粕价格低于豆粕价格800元/吨(或豆、菜粕比值大于1.4)时才具备比价优势。随着二者价格的不断下探,二者价差持续位于较低水平波动,2017年二者价差不足800元/吨(价格比不足1.4),2017年以来豆菜粕的现货比值持续下滑,两者价差近期缩减至400元/吨,因此豆粕对菜粕的替代作用在明显加强。豆粕价格的下行令菜粕价格承压,是二者价差变动的主要动力。低价差促使国内饲料生产企业提高豆粕使用比例,降低菜粕用量,成为牵制菜粕价格走高的主要压力。

菜粕与豆粕现货比值

数据来源:万德数据

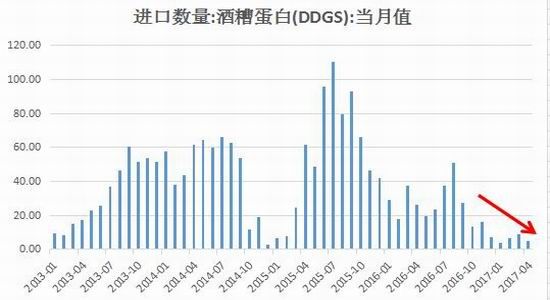

7.DDGS进口已显得无足轻重。

菜粕的另一重要替代来自DDGS,尚以进口DDGS为主,因价格低廉促使DDGS进口数量在2015至2016年不断攀升侵占国内饲料市场。但在2017年1月11日,商务部发布2016年第79号、80号公告,公布对原产于美国的进口DDGS反倾销及反补贴调查的最终裁定。调查机关最终裁定,原产于美国的进口干玉米酒糟存在补贴,国内干米酒糟产业受到实质损害,并且补贴与实质损害之间存在因果关系。决定自2017年1月12日起,对DDGS征收反倾销税及反补贴税,税率分别为42.2%-53.7%及11.2%-12.0%不等,征收期限为5年。

因此今年我国DDGS进口量将大幅减少,后期DDGS将不在具有量价优势,其对菜粕的替代影响较为有限。根据海关总署数据显示2016年我国DDGS进口量为306.65万吨,同比减少55%;2017年1-4月我国DDGS进口量为24.62万吨,同比较少77.77%。预计今年DDGS对菜粕和豆粕的替代影响比较有限,这也有利于豆粕和菜粕消费的增加。

DDGS月度进口数量

数据来源:万德数据

二、主要资金行为分析

油菜籽期货成交和持仓量萎靡,暂不细述。

2017年上半年郑州菜粕前二十名净持仓延续2016年第四季度格局,整体呈净空持仓,保持中位水平波动。期价延续疲软态势,保持低位震荡,表示资金对菜粕未来价格并不乐观。预计2017年下半年,短期内将继续延续空头格局,因虽处于菜粕旺季,但沿海菜籽,菜粕库存偏多。

郑州菜粕期货前二十名净持仓变化图

数据来源:郑州商品交易所

2017年上半年,郑油前20名净空持仓数量呈震荡缩减的态势,净空持仓从高位回落,伴随5月份抛储菜油的出库完毕,净空持仓进一步缩减;菜油期价的下跌过程中,主力资金做空意愿在逐渐减弱。表明空头资金在打压期价过程中逐步离场,并未乘势加码,给予期价反弹以较为宽松的空间。

郑州菜油期货前二十名净持仓变化图

数据来源:郑州商品交易所

三、菜籽类期价走势技术分析

油菜籽期货震荡偏强。期价依托5000元一线震荡上行,重心小幅上移,下方5000元一线呈重要支撑关口。均线系统呈多头排列,并向上发散。从MACD指标来看,DIFF线有上穿DEA线迹象,能量柱由绿转红,或延续前期偏强格局。

(郑州菜籽文华指数周K线图)

郑州菜粕主力进入一轮周线级别的震荡下探行情。在下行过程中获前低支撑,叠加旺季预期有小幅上涨,但受邻池盘面拖累再度下探。目前期价已跌至2016年10月前低,均线系统由聚拢逐渐向下延伸。MACD的DIFF线与DEA线处零值下方偏弱运行,并有向下延伸趋势,下方考验2100元整数关口支撑。中长期支撑看下方2000元一线。

(郑州菜粕文华指数周K线图)

菜油期货走势强于菜粕期货。短期均线系统由向下趋势逐渐走向平稳,对期价下方构成支撑,并有开始上破前高的意向。从MACD来看,DIFF线向上拐头欲上穿DEA线,绿柱逐渐缩减,具备反弹的技术形态。下方底部6000元一线关口料已确立,这一价格水平低于临储菜油成交均价,成本效应促使盘面价格抗跌性增强,制约价格的下跌空间,上方测试短期压力位6500元关口,中长期压力位看上方7000元关口。

(郑州菜油文华指数周K线图)

四、2017年下半年菜籽类市场展望及期货策略建议

油菜籽方面:国产菜籽因成本劣势,国内整体减产的态势料以明朗。而传统产区对国产菜油的偏好将继续支撑国产菜籽的价格,促使国产菜籽与进口菜籽的目标消费市场继续分化,国产菜籽进入大宗流通流域的数量将大幅的减少。预计菜籽主力1707合约交割后,下半年的菜籽期货将再度萎靡,不建议投机者操作。

菜籽油方面:菜籽油价格已从从长期跌势中有所缓和,近期震荡反复波动。由于上半年抛储的菜油供应压力已经流入终端消化,5月供应顶峰已过。菜油未来相较于棕油和豆油存在供应缺口。9月期价上攻6300-6500元/吨面临菜油进口成本和抛储菜油均价的压制。对于短线操作者,可依托20日均线做短多交易,操作OI1709合约,在6500元上方逐步止盈。对于中长线操作者,鉴于油脂市场中长期仍面临较强供应,主动上行的空间仍将受到供应充足的制约,后市等待抛储油的消耗叠加盘面对菜油未来供应缺口的预期,可采取逢低做多的思路。

菜籽粕方面,美豆的疲软走势令国内粕类市场价格重心整体大幅下移,令菜粕价格承压。替代品方面,全球大豆丰产格局明朗,豆菜粕价差持续走低,菜粕比价没有优势。因此短期菜粕持续反弹后力不足,上方2300元一线压力仍然显强,估计近期震荡的可能性比较大。而后市菜粕盘面在震荡调整中对利空因素的消化,随着南方天气改善对菜粕需求的提振,及临池美豆及豆粕因进入天气炒作期,行情料有反复,未来中期走势有望走强。对于短线操作者,建议先观望。对于波段式操作者,可依托2200元/吨一线逢回调介入多单。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。